在经历了数月美债亏损后,那些希望重新买进美国国债的华尔街基金经理,未来将不得不应对在未来每一次会议上态度都比之前更“鹰派”的美联储。

今年以来对于货币政策持续保持强硬态度的美联储主席鲍威尔周三明确表示了这一点,他再次警告称,由于通胀加剧,利率可能会在高于预期的水平见顶。从鲍威尔在新闻发布会的发言来看,此次传递的信号明显偏鹰,整体传递了加息终点更高、持续更久、未来或讨论退坡的三重信息。

鲍威尔讲话“鹰味浓厚”,市场重新权衡加息路径

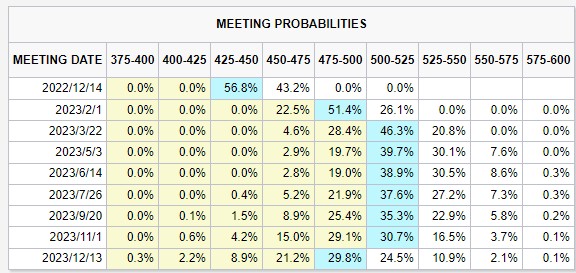

智通财经APP了解到,芝商所FedWatch工具显示,当前市场预计,市场对于美联储利率峰值区间以及见顶后维持时间的预期均有所升温,峰值区间由此前的4.75%-5%升至5%-5.25%,市场预计利率见顶后的维持时间将持续到明年11月。

由于在11月会议前市场预期美联储很快将转向“偏鸽”的放缓收紧政策的步伐,美国国债收益率在短暂下行后,又恢复了熟悉的全曲线抛售模式,同时交易员再次提高了对本轮终端利率预期。

虽然在经历了连续几年的亏损后,美国国债投资者在2023年的日子可能会好过一些,但可能不会一帆风顺。鲍威尔刚刚提醒了债市交易员,他强调在货币政策足够紧缩之前还有“一段路”要走——即使在本周再次大幅加息之后也是如此,“全球资产定价之锚”——10年期美债收益率未来一段时间持续升温的可能性仍然存在。

毕马威(KPMG)首席经济学家Diane

Swonk表示:“他们(美联储官员)仍在考虑应对通胀所需的终端利率。”“他们将继续加息,直到看到通胀明显减速,并将在更长时间内维持高利率。”

息票收益能否抵消美债价格暴跌?

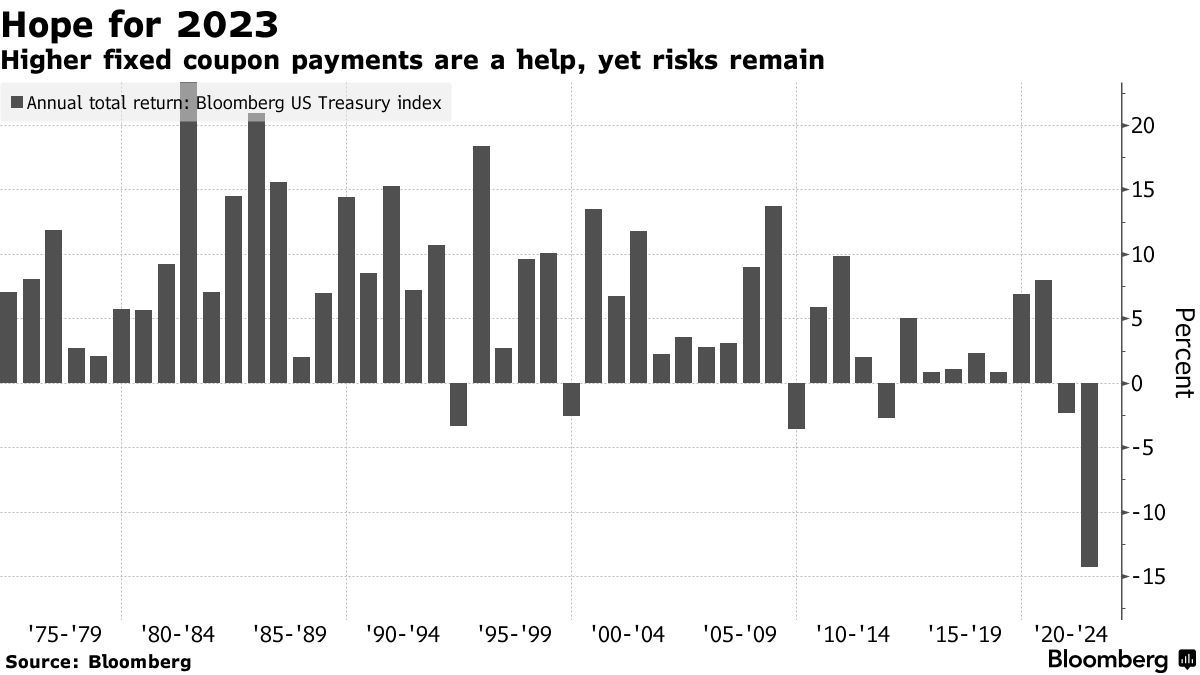

自2020年底以来,衡量美债价格的彭博美国国债指数已经下跌了16%以上,这是几十年来首次出现连续年度下跌。债市交易员目前认为,联邦基金利率将在5月份触及约5.1%的峰值,到2023年底将不会远低于这一峰值。然而,未来的前景还远不明朗。鲍威尔周三强调,美联储过早逆转政策的风险可能比以经济增长为代价的过度紧缩的风险更大。

对债券持有者来说,目前的一线希望是,今年政策紧缩的快速步伐提高了他们的定期收入支付,帮助缓冲了价格引发的损失带来的冲击。美国国债的固定半年一次的票面息票目前在某些期限高达4%左右。

彭博情报(Bloomberg

Intelligence)表示,收益率要比今年早些时候高得多,才会触发总回报修复。与此同时,美国银行对250年债券市场数据的分析显示,如果历史能够借鉴的话,2023年的回报率或将为正。

较高的固定息票确实能够提供收益贡献,但风险仍然存在

“明年情况会稍微好一点,但我们还没有买入,” Seven Investment Management高级基金经理Peter

Sleep表示。“一些债券指数的跌幅非常大,我们能赚回所有的钱吗?也许不能。情况会稳定一点吗?是的。但如果美联储过早转向政策,又或者如果通胀居高不下,我们可能会进入一个全新的紧缩周期。这是最大的风险。”

收益率曲线持续倒挂,经济衰退无法避免?

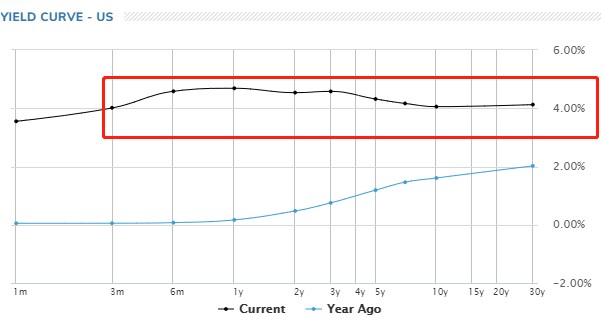

“全球资产定价之锚”——10年期美国国债收益率周三上涨约6个基点,至4.1%左右。根据彭博社调查的46位策略师和经济学家的中值,预计到2023年底,这一比例将下降到3.44%。

如果美国经济像一系列债券市场指标所暗示的那样陷入全面衰退,可能会加剧长期债券收益率下滑。收益率曲线的大部分部分现在呈倒挂状态,这意味着短期利率高于长期利率。与此同时,美国制造业10月份接近停滞,订单在5个月内第四次收缩,而支付价格指数降至两年多以来的低点。

Western Asset Management的投资组合经理Mark

Lindbloom表示:“我们的基本预测是,2023年经济将出现温和的衰退,但考虑到美联储收紧政策过度的风险,也有可能出现更深层次的衰退。”

Lindbloom表示:“在这种情况下,我们正在寻求一种平衡,一方面持有明年回报率至少为6.5%的高质量公司债券,另一方面持有长期美国国债,以防范经济走弱。”

“随着经济增长放缓和通胀缓解,债券在经风险调整后的表现将优于其他资产类别,” Lindbloom表示。