多年以来,“FAANG”所代表的这些大型科技巨头都是很好的投资对象。然而,最近一个残酷的季度表明,这些公司战无不胜的时代已经结束了。

“FAANG”是Facebook、亚马逊(AMZN.US)、苹果(AAPL.US)、奈飞(NFLX.US)和谷歌(GOOG.US)这五家科技巨头的简称。智通财经APP观察到,在过去多年里,尽管估值很高,但许多投资者认为这些股票是安全的投资标的,因为这些科技巨头共同占据了从零售、娱乐到智能手机这些经济增长的大部分领域,同时拥有强大的资产负债表和庞大的规模来抵御竞争对手。

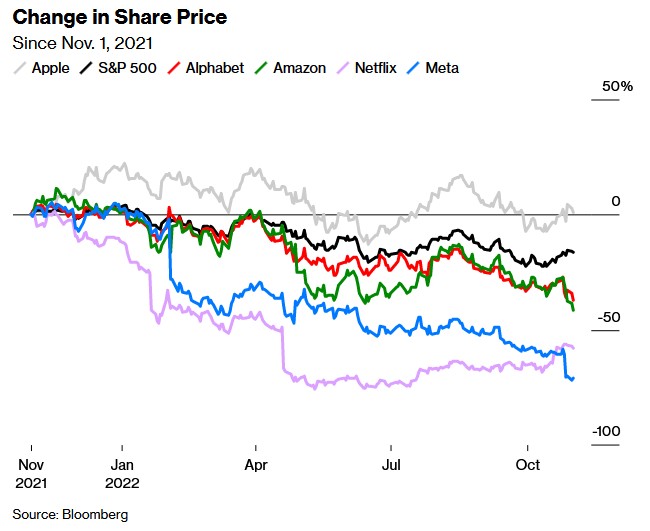

如今,尽管这五只股票仍占标普500指数市值的13%以上,但属于它们的时代似乎已经永远结束了。

当一只大盘股股价跳水时,就像Meta

Platforms(META.US)在10月27日大跌近25%那样,投资者通常会被敦促要从长远来看它的表现。不过,这种建议已经没什么用了。如果投资者在五年前买入当时还被成为Facebook的这只股票的话,回报率将是-49%,而同期内标普500指数则上涨了45%。在疫情让社交媒体成为一项重要技术的情况下,Meta现在不仅抹去了疫情带来的红利,还跌回了2015年的水平。

其他几家巨头的日子也不好过。在过去12个月里,Meta跌去了72%,亚马逊、奈飞和谷歌的跌幅也在40%到60%之间,只有苹果屹立不倒。科技投资公司Loup

Ventures创始人Gene

Munster表示:“投资者正在经历一场对增长的信心危机。大型科技公司的投资者正在接受一种观点,即经济放缓可能会持续多年。”

投资者对Meta的担忧已经持续了几个月。今年2月,在公布Facebook日活跃用户数量下滑后,该公司遭遇了美股史上最严重的单日市值下跌,市值蒸发了超过2510亿美元。

Meta在10月27日暴跌的催化剂则是另一份糟糕的财报。第三季度财报显示,该公司营收同比下降4%至277.1亿美元,净利润更是直接腰斩至43.95亿美元,意味着公司利润连续第四个季度下降,为2012年四季度以来首次。除了糟糕的财务数据之外,该公司还在财报中表示,将继续加快对元宇宙的投资步伐,2023年资本支出进一步扩大至340亿至390亿美元,高于今年的300亿至340亿美元。在经济前景不佳的情况下,Meta的支出远高于投资者预期或认为合适的水平是其股价暴跌的重要原因。

尽管Meta首席执行官扎克伯格试图安抚愤怒的股东们,但股东们传递的信息一直很明确:他们不想把赌注押在下一个可能需要数年时间才能获得回报的重大项目上,他们希望公司的核心社交媒体品牌有更好的表现。

Meta股东们的做法符合常识,但并不总是适用于大型科技公司。随着增长似乎见顶,这些作为赢家的大型科技公司往往会从一个业务转向另一个业务。奈飞从邮寄DVD做到流媒体巨头,亚马逊从图书商做到综合零售以及云计算巨头。就连Facebook最初也只是大学生主页网站,如今则成为了涵盖消息、照片、视频的移动社交媒体巨头。

Front Barnett Associates首席投资官Marshall

Front表示:“Facebook证明了自己是一家白手起家并获得一切的成功公司。”“但问题是,他们还能这样做吗?有很多人持怀疑态度。”

对Meta的质疑部分源于该公司在元宇宙方面的投机性。与此同时,Meta的核心业务正在放缓。从2013年到2021年,Meta的年营收平均增长约42%,而根据分析师预测,该公司今年的营收将下降1%。来自TikTok的激烈竞争、以及对可能到来的经济衰退导致广告商进一步削减支出的担忧,给包括Meta在内的社交媒体公司们带来了压力。

随着美联储维持强硬立场以试图控制居高不下的通胀,利率的飙升加剧了投资者信心的丧失。利率上升对科技公司的影响尤其大,因为许多科技公司的估值都是基于未来几年的预期利润,而随着利率的上升,这些未来利润的现值会变得越来越低。此外,较高的利率也会使科技公司的融资更加昂贵。当利率较高时,投资者可能不愿意花那么多钱去押注不那么确定、且离他们更遥远的利润。

当然,这不是科技巨头的股价第一次遭受重大打击。在2020年疫情初期,科技巨头的股价跟随市场一同暴跌,但随后反弹至新高,因为他们受益于居家期间消费者行为的改变。美联储上次在2018年底加息时,由于人们对潜在衰退的担忧,美股也受到了冲击,但几个月内就反弹。

当下这轮抛售已经持续了11个月,且几乎没有迹象表明已经接近尾声。通胀仍然很严重,美联储已经暗示,在遏制通胀取得更多进展之前不会放松。Meta当前的估值较低,市盈率为9倍,远不及该公司刚上市几年里达50倍的预期市盈率。

在宏观经济形势并不明朗的情况下,投资者保持谨慎。投资研究机构Third Bridge的全球技术部门主管Scott

Kessler在谈到Meta时表示:“投资者质疑该公司转向元宇宙的决定是否阻碍了其将更多资金投入其他增长领域。Meta做出了巨大的承诺,但也许太多、也太快了。”