核心观点

我们重申假若失业率连续3个月回升,美联储就有望结束加息的观点。目前失业率触底迹象明显,进而我们已经处在加息尾声。可见,美元已经处于顶部、美债配置价值凸显、美股亦接近左侧拐点。除非流动性危机爆发,否则海外因素对国内资产也不再形成明显约束。

事件

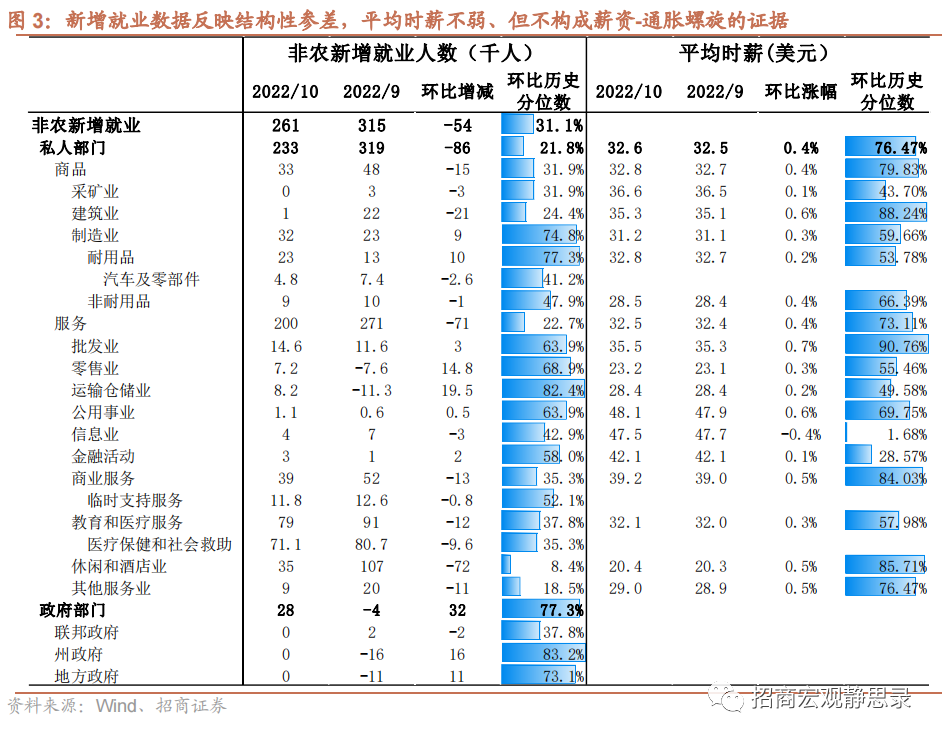

11月4日,美国劳工统计局发布:10月份非农就业人数新增26.1万人,前值31.5万人;失业率反弹至3.7%,前值3.5%。

正文

10月失业率反弹至3.7%,幅度不低,因为同时劳动力参与率继续回落。1)10月劳动参与率小幅回落至62.2%(前值62.3%)。这意味着美国有就业意愿的人口比例下降,假如劳动参与率本月未发生变化,失业率的反弹幅度应超过3.7%。2)新增非农就业数据继续反映结构性差异,信息业时薪负增长、持续降温,休闲和酒店等个别服务业在高时薪增速的情况下新增就业数据偏弱,反映疫情后的劳动力供给紧张。

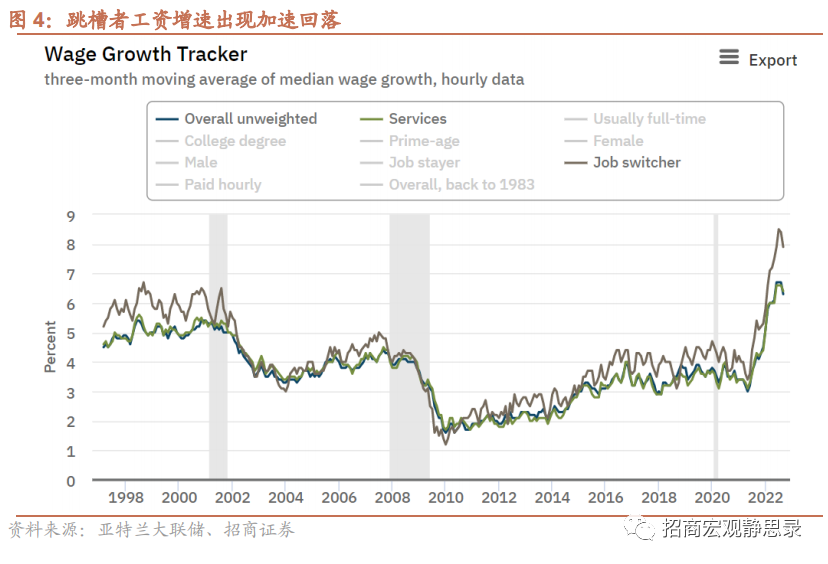

时薪增速不弱、但尚未形成工资-通胀螺旋。非农时薪环比0.4%(前值0.4%),同比持续放缓至4.7%(前值5.0%),亚特兰大联储跳槽者工资增速(可以衡量劳动者通过跳槽来实现工资对通胀的追赶)和服务业工资增速均筑顶后加速回落,分别在7.9%和6.4%(前值8.4%和6.6%)。

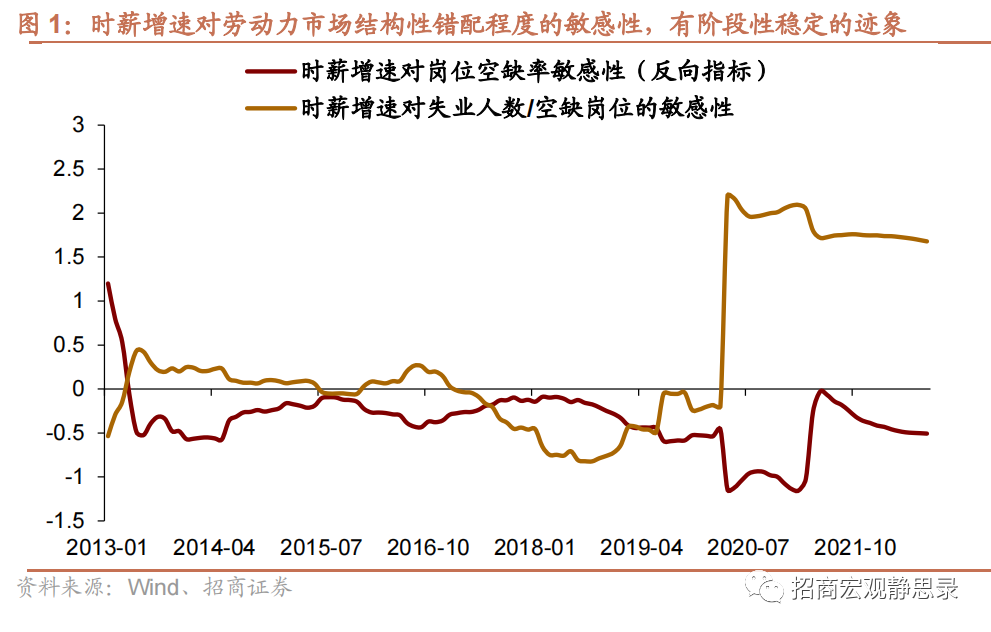

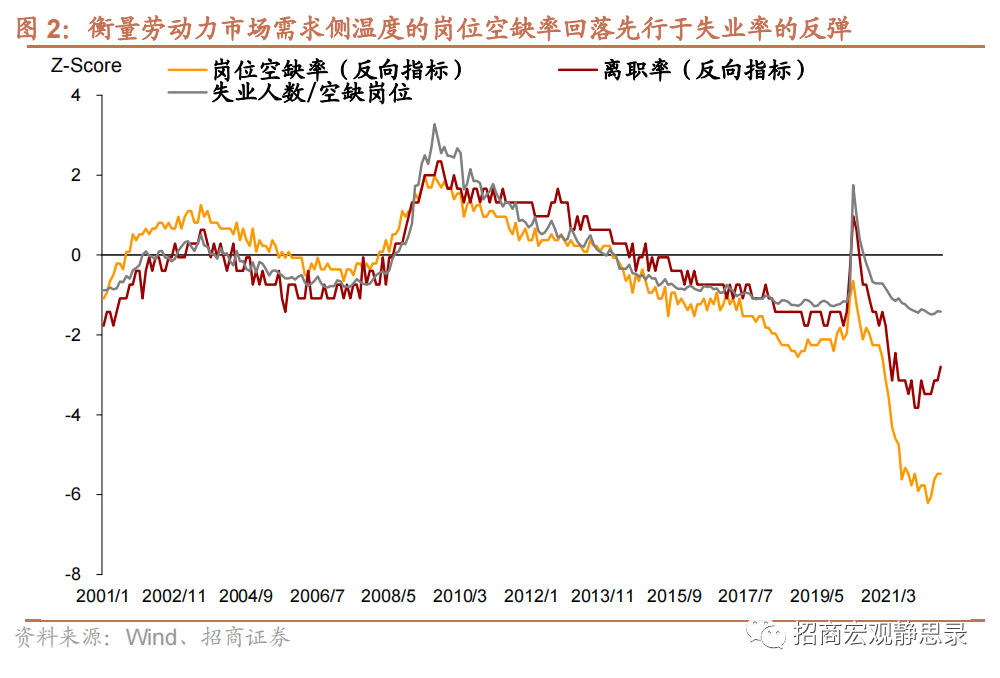

如果我们用岗位空缺率来衡量美国劳动力市场的需求侧温度,用失业人数/空缺岗位来衡量劳动力市场的紧张程度或者说结构性错配程度,且进一步衡量时薪增速同比对二者的敏感程度,如图1-2所示,可以得到以下结论:

1)劳动力市场的需求侧在高位见顶、缓慢降温的方向上。2)失业人数/空缺岗位边际变化很低,几近走平,这很可能反映了劳动力市场的供需结构性错配问题持续未见改善,会导致从企业冻结缩减招聘岗位到成规模的裁员的时滞变长,进而岗位空缺率缩减先行于失业率的实质性反弹。3)疫情冲击后,时薪增速对劳动力市场紧张/结构性错配程度的敏感性指标,出现了波动中枢一次性抬升,以及阶段性稳定的迹象,这可能意味着新的均衡位置。相比之下,时薪增速对需求侧的敏感程度已回归到疫情前波动区间的偏高位置。因此,美联储收紧通过降温需求侧来稳定薪资增速,从而控制通胀的效果或者已经空间有限,加息毕竟无法解决劳动力市场的结构性错配问题,最终美联储可能必须要接受更高的通胀波动中枢。

鲍威尔的鹰派表态叠加好坏互现的就业数据令市场对12月加息预期的分歧加大:1)数据公布后,12月加息50BP的概率小幅下行后反弹至56.8%,终端利率的较大概率场景仍在5.00%-5.25%。2)22Q4美国核心通胀预计呈波动筑顶的态势,难见明显回落,再加上中期选举前鲍威尔的偏鹰表态,美联储加息终端利率再次抬升,但失业率实质性反弹后,美元指数回落-1.5%至111附近,美债10年收益率小幅回落至4.14%,三大股指出现反弹。

我们重申假若失业率连续3个月回升,美联储就有望结束加息的观点。目前失业率触底迹象明显,进而我们已经处在加息尾声。可见,美元已经处于顶部、美债配置价值凸显、美股亦接近左侧拐点。除非流动性危机爆发,否则海外因素对国内资产也不再形成明显约束。

风险提示:

美国经济与通胀超预期;美联储政策超预期。

本文来源于微信公众号“招商宏观静思录”;智通财经编辑:严文才。