私人市场的资本要求可能将对全球股票和债券市场造成严重破坏。随着全球金融状况收紧,私人市场基金正要求投资者拿出他们在宽松货币政策时期承诺的更多资金。尽管许多大型养老基金和捐赠基金预计将拥有充足的现金流以满足这些资本要求,但令人担忧的是,大量其他投资者将不得不出售流动资产以满足这些资本要求。这可能意味着,公开市场上的股票和债券将面临更大损失,而这两个市场今年以来已跌超20%。

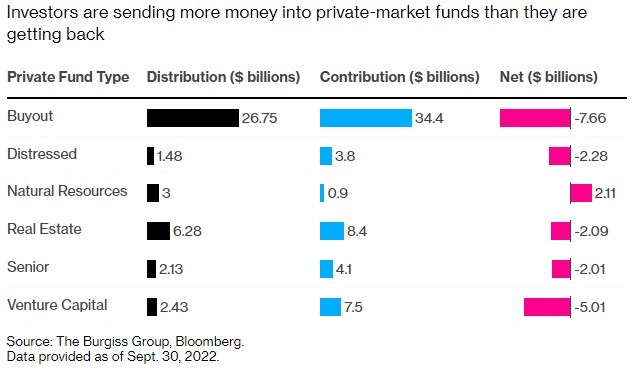

根据Burgiss Group

LLC的数据,这些私人市场基金向投资者提供的分红减少就可以明显看出问题存在的早期迹象。该研究公司跟踪的六个私人市场基金类别中,有五个在第三季度的净承诺为负,这意味着投资者被要求投入的资金超过他们获得的回报。

数据显示,收购类基金的缺口最大,为-76.6亿美元,是自2020年第二季度以来的最大缺口。此外,其中三种类型的基金向投资者分配的资金达到了至少7年以来的最低水平。

Burgiss分析师Patrick Warren和Luis

O’Shea在上个月的一份报告中表示:“我们看到了担忧的理由。风险资本的净分配目前处于几十年来的低点,优先债务和不良债务也在要求净资本。”

一家管理着500多亿美元资产的机构投资者的高管表示,今年对资本的要求加快了,尤其是对私人市场基金的要求。这位高管表示,被称为触发基金(trigger

fund)的投资组合在进行资本要求方面是最活跃的(触发基金一旦达到一定的门槛,就会要求客户提供资金)。

小型波动性对冲基金QVR Advisors创始人兼首席投资官Benn

Eifert在10月份表示:“可以想象,大型机构会被迫出售流动性较高的公开股票,以满足私人市场基金的资本要求。”

对于私人市场的投资者来说,资金要求并不是唯一的问题。近年来,由于许多另类资产的表现优于公开市场,机构已经突破了投资组合中可配置到私人市场的固定比例限制。

尽管这种所谓的分母效应可能被夸大了——因为在重新评估私人市场资产以反映最新的市场状况方面存在滞后——但它确实有可能在最不受欢迎的时候引发抛售增加,而且涉及的金额可能是巨大的。根据投资数据公司Preqin的数据,在疫情期间,各大央行向金融体系注入的宽松货币中,有相当一部分流入了非上市资产,到2021年9月,全球非上市资产规模增至10万亿美元,较2007年增长了5倍。

Wellington Management总裁兼管理合伙人Stephen

Klar表示:“宏观世界和市场中存在某种体制的变化,我们需要抓住这一点。我们正在与客户合作,思考如何真正使资产配置回到更加多样化和再平衡的方式。”