欧洲央行增加了欧元区中央银行可借出的现金抵押品证券数量,以满足年底前后市场对高质量流动资产的需求。欧洲央行表示,截至11月10日,此类交易的限额将为2,500亿欧元(2,500亿美元),而此前为1,500亿欧元。

欧洲央行执行委员会成员伊莎贝尔·施纳贝尔(Isabel Schnabel)表示:“这是一项预防措施,旨在缓解抵押品稀缺,支持年底前后的市场运转。”

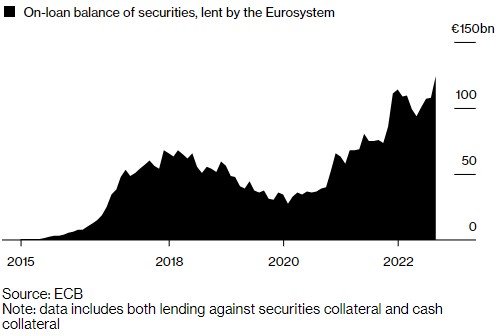

据了解,如图1所示,欧洲央行多年来在量化宽松计划下的债券购买加剧了欧洲抵押品的短缺,使得交易商在回购市场上借入证券并向客户提供流动性的成本更高。如今,随着银行为满足监管要求而缩减放贷规模,今年年底资金短缺的问题可能会变得更加严重。

图1

上个月,国际资本市场协会警告称,这种混乱甚至可能阻碍欧洲央行通过保持货币市场利率低迷来收紧政策,并呼吁政策制定者解决这一问题。

荷兰国际集团(ING.US)策略师Antoine

Bouvet表示,"这只是降低未来抵押品稀缺程度的众多因素之一。"他补充称,德国金融机构增加证券借贷的决定,欧洲央行在疫情时期提前偿还银行贷款所释放的抵押品,以及最终的量化紧缩政策也可能起到帮助作用。

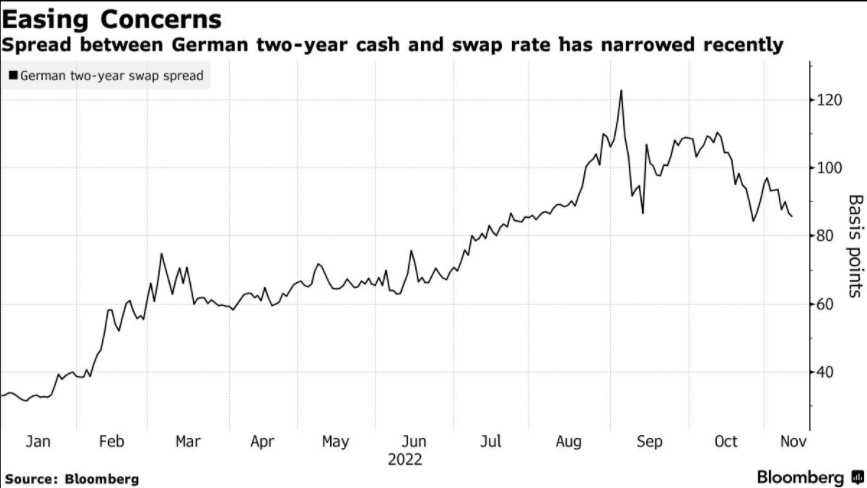

作为欧元区的避险资产,市场对德国抵押品的需求在今年尤其强劲。如图2所示,德国两年期债券掉期利差(两年期债券收益率与等价掉期利率之差)已较9月份的创纪录高点收窄约35个基点。在欧洲央行做出上述决定后,衡量抵押品稀缺程度的利差小幅收窄。

图2