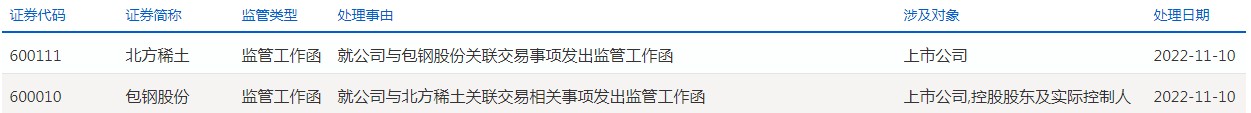

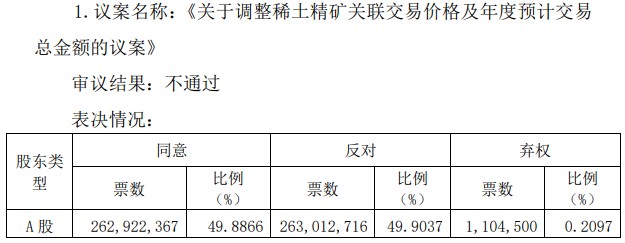

11月10日,上交所就双方关联交易事项向北方稀土、包钢股份下发监管工作函。就提价事宜,这两家公司此前就一同收到过上交所发来的问询函。同日,北方稀土公告,临时股东大会未通过《关于调整稀土精矿关联交易价格及年度预计交易总金额的议案》。议案表决情况显示,反对票占49.9037%,同意票占49.8866%,反对票数比同意票数多90349票。

11月10日,包钢股份公告,公司董事会审议通过《关于拟调整稀土精矿销售模式的议案》。先前公告披露,公司董事会审议通过《关于调整稀土精矿关联交易价格的议案》。此次调价事宜,北方稀土拟于11月10日召开临时股东大会进行审议。据悉,若北方稀土本次股东大会仍不能审议通过,双方无法按照现有交易模式开展稀土精矿购销,为保证公司稀土精矿销售业务的正常开展,公司将按照法律法规和国家有关政策规定,拟采取竞价、拍卖等公开方式销售稀土精矿,北方稀土作为长期稳定的大客户,可以参与公司的公开销售。

据悉,今年以来,同属于包钢集团的包钢股份和北方稀土,就稀土精矿的价格调整产生了多轮谈判。

在今年6月,包钢股份披露公告,计划与北方稀土重新签署《稀土精矿供应合同》。包钢股份公告显示,公司拟与北方稀土重新签署《稀土精矿供应合同》,拟自2022年7月1日起双方稀土精矿交易价格调整为不含税39189元/吨(干量,REO=50%),REO每增减1%,不含税价格增减783.78元/吨(干量),稀土精矿2022年交易总量不超过23万吨(干量,REO=50%)。

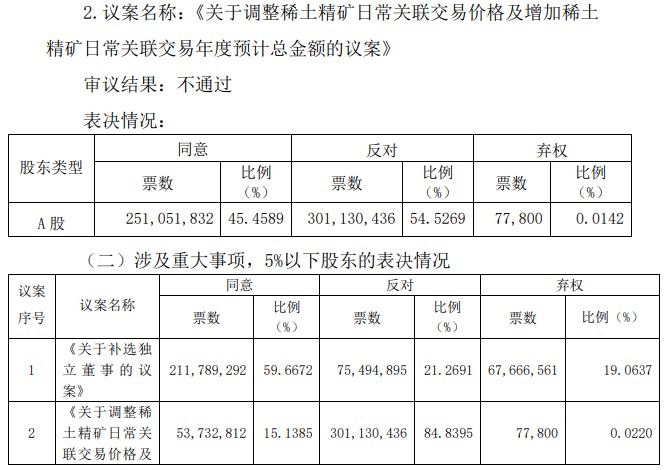

在包钢股份涨价方案披露后,北方稀土投资者“炸开锅”。稀土供应涨价对作为买方的北方稀土而言,意味着成本上升。其中小股东并不接受,直呼将在股东大会上否决提案。7月15日,北方稀土召开2022年第一次临时股东大会审议上述提价方案。持股5%以下中小股东投出反对票比例占84.8395%,从而导致议案最终未能通过。

就提价事宜,这两家公司此前就一同收到过上交所发来的问询函,要求两家公司结合相关稀土产品市场行情、合同具体约定等,说明上调销售价格的主要依据及合理性,同时结合双方定价机制,补充说明本次关联交易定价公允性。在6月27日回复上交所问询函的公告中,包钢股份将其上调价格的合理性归结为“2022年上半年稀土氧化物价格上涨幅度约为38.53%”。

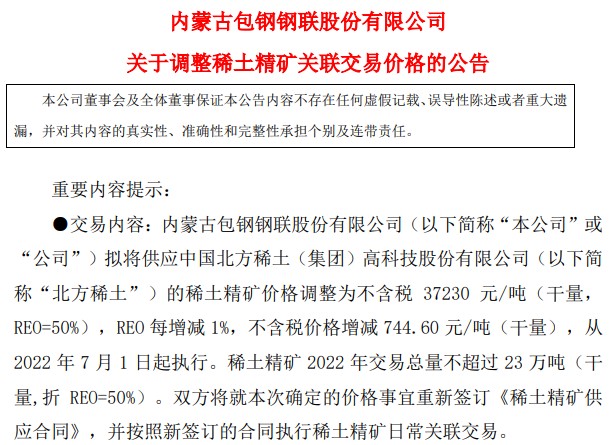

10月,包钢股份公告,拟将供应北方稀土的稀土精矿价格调整为不含税37230元/吨(干量,REO=50%),REO每增减1%,不含税价格增减744.60元/吨(干量),从2022年7月1日起执行。双方将就本次确定的价格事宜重新签订《稀土精矿供应合同》,并按照新签订的合同执行稀土精矿日常关联交易。

财务数据来看,包钢股份三季报显示,公司前三季度实现营业收入582.05亿元,同比下降9.05%。归属于上市公司股东的净亏损7.46亿元,同比由盈转亏。归属于上市公司股东的扣除非经常性损益的净亏损9.01亿元。对于亏损原因,包钢股份称主要系钢铁市场行情下行,导致利润下降。

北方稀土三季报披露,公司前三季度营收为279.98亿元,同比增长16.22%。归属于上市公司股东的净利润为46.31亿元,同比增长47.07%。归属于上市公司股东的扣除非经常性损益的净利润为46.54亿元,同比增长57.29%。

值得一提的是,北方稀土近日在业绩说明会上称:“拟调整的稀土精矿关联交易价格是公司与包钢股份协商确定的。稀土精矿价格上涨将一定程度推高公司生产成本,但从公司盈利能力及经营绩效看,影响有限。”

北方稀土董秘王占成指出:“如果新的关联交易调价议案被否决,公司将与包钢股份积极商议稀土精矿的价格结算机制;若采取市场化,美国矿的市场价格是市场化的参照物之一;若无论什么样的结算机制都被否决,公司将没有用于生产的原料。”此外,北方稀土称,根据《稀土精矿供应合同》约定,包钢股份如终止合同执行,需提前不少于30天向公司发出书面终止合同通知。据王占成表示,目前公司没有收到包钢股份关于终止合同的通知。

据财联社报道,有业内资深人士表示,“包钢股份和北方稀土的调价矛盾,本质上是由包钢集团钢铁业务亏损问题所导致的。若处理不好,包钢手里仅有的‘稀土王牌’有可能会被打烂。”