两度冲刺港交所失败,依然没有打消升辉清洁想要上市的念头。近日升辉清洁第三次向港交所递交招股书,公司登陆资本市场的意愿可谓强烈。

此前,升辉清洁曾分别于去年4月、今年4月两次递表,但均未能取得实质性进展。在一波三折的上市之路背后,升辉清洁究竟是一家怎样的公司呢?公司又为何对于登陆资本市场充满执念?

聚焦广东,心怀全国

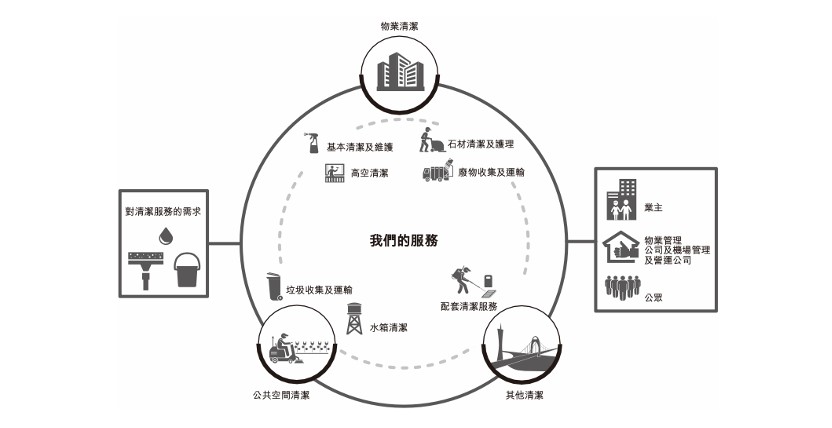

据智通财经APP了解,成立于2000年的升辉清洁是中国一家综合环境清洁及维护服务供应商,也是广东省知名的物业清洁服务供应商之一,目前公司业务已覆盖中国 14 个省级地区。公司的主要客户包括财富全球500强的中国房地产开发商、财富全球500强的房地产咨询公司、亚洲及中国的主要房地产开发商和物业管理公司、广东省的政府部门及边境管制站以及中国的机场管理公司。

从收入表现来看,近年来,升辉清洁的收入净利高速增长。截至2019年、2020年及2021年12月31日至年度,升辉清洁收益分别为3.90亿元(人民币,下同)、4.66亿元及5.64亿元,近三年复合增长率20.3%。

具体来看,升辉清洁的场所包括商业楼宇、机场等交通枢纽、住宅物业、购物商场及商业综合大楼、街道、公园及其他公共空间。公司的环境清洁及维护服务涵盖高端商业物业,如广州国际金融中心、广州太古汇、利通广场、珠江城大厦、重庆来福士广场、深圳来福士广场;公共 交通枢纽,如重庆江北国际机场、广州白云国际机场、港珠澳大桥珠海口岸;高端住宅物业,如深圳湾一号;及购物商场,如悦汇城。

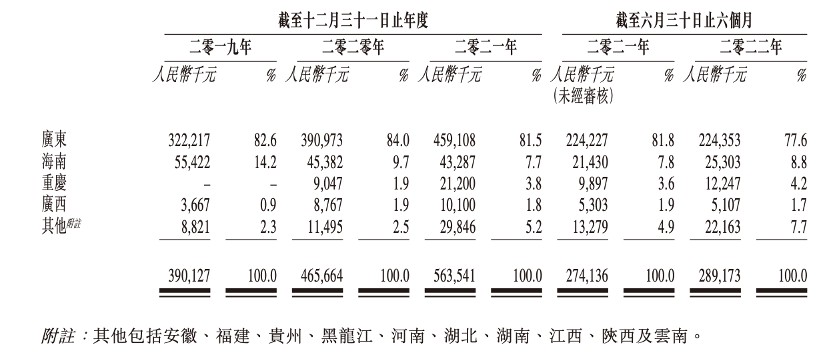

分地区来看,升辉清洁收入主要来自广东,2019-2021年分别为公司贡献了82.6%、84.0%及81.5%的收入,可见公司对广东地区业务依赖度极高。公司也意识到了这一点,自2017年开始,升辉清洁开始扩张海南市场,截止目前海南已成为公司第二大销售区域。2020年公司将业务精一步扩张至重庆市场。不过近年来,公司来自海南的收入占比却持续下滑已由2019年的14.2%下滑至2021年的7.7%。而重庆收入占比已由2020年的1.9%增加至2022上半年的4.2%。

此次上市,拓展市场正是公司的主要目的之一。公司于招股书中直言,一旦成功上市,部分募集资金将用于2023年一季度在中国一线及新兴一线城市如北京、上海及杭州设立办事处,其迫切加快扩张的意图可见一斑。

业务规模较单一,物业清洁贡献超九成收入

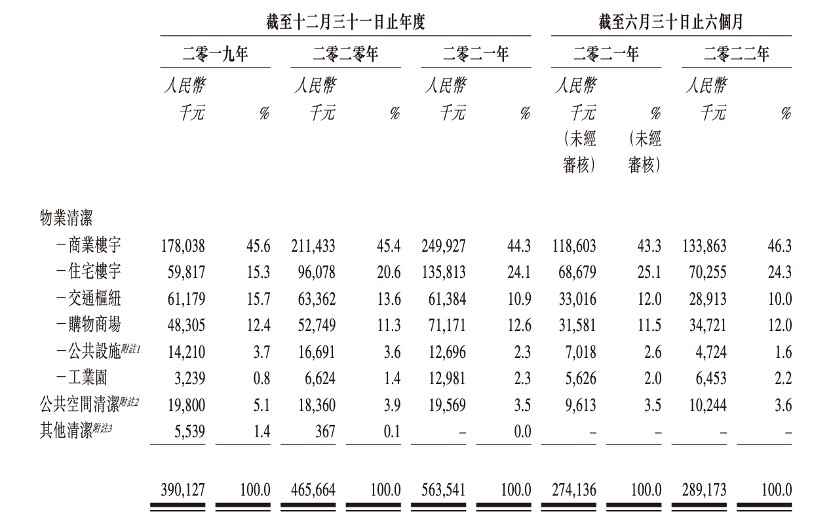

再从业务类型来看,升辉清洁的主要收入来源为物业清洁收入,报告期内该收入占比在95%左右,而公共空间清洁的收入不足4%,规模尚小。其他清洁更是自2021年起就停止为公司贡献收入。

进一步细分,升辉清洁的物业清洁业务又可以拆分为商业楼宇、住宅楼宇、交通枢纽、购物商场、公共设施、工业园。其中,商业楼宇为公司物业清洁业务里的主要收入贡献项,该业务的收入增速也较为稳定。2019年-2021年,该业务营收分别为1.78亿元、2.11亿元、2.50亿元,占比为45.6%、45.4%、44.3%。

升辉清洁的交通枢纽和公共设施业务的收入变动却不小,二者的收入在2020年达到高点,2021年纷纷回落。交通枢纽的收入由2019年的6117.9万元增长至2020年的6336.2万元,2021年则下滑至6138.4万元,收入占比分别为15.7%、13.6%、10.9%,逐年下滑。公共设施的收入由2019年的1421万元增长至2020年的1669.1万元,但2021年大幅回落至1298.1万元,占比徘徊在3%。需要指出的是,今年上半年公司的公共设施的收入仅为472.4万元,收入占比下滑至1.6%。

而住宅楼宇的收入由2019年的5981.7万元提高至2021年的1.36亿元,收入占比由15.3%提升至24.1%。今年上半年该业务的收入达到7025.5万元,占比更进一步提升至24.3%。而该业务也是公司收入占比10%以上业务中唯一一个最近三年收入和规模占比双升的业务。

在公司盈利方面,升辉清洁的毛利由2019年的6169.8万元增长至2020年的7991.8万元,并进一步增长至2021年的8924.5万元,复合年增长率约为20.27%。不过期内公司毛利率却表现波动,公司的毛利率分别为15.8%、17.2%、15.8%。

对此公司解释称,升辉清洁毛利率的波动与疫情有关。2020年,受疫情影响,中国政府宣布并鼓励公众减少户外活动以控制疫情,这导致住宅楼宇及购物商场所需的清洁人员有所减少,住宅楼宇及购物商场的清洁服务成本有所下降。而进入2021年以来,随着疫情逐步受到控制,限制放宽,经济活动恢复正常化,因此清洁劳动力回归疫情前水平。

净利润方面,升辉清洁的净利润规模由2019年的2027.0万元增长至2020年的3131.2万元,2021年更是增长至3992.1万元,近三年复合增长率高达40.3%。

值得注意的是,2022年上半年,升辉清洁却出现了增收不增利情形。据招股书显示,公司收入延续增长,达到2.89亿元,同比增长5.49%,但净利润同比下滑2.65%至1539.2万元。

劳工成本大涨,流动性压力凸显

除了净利下滑,今年上半年公司的流动性压力也逐步暴露。

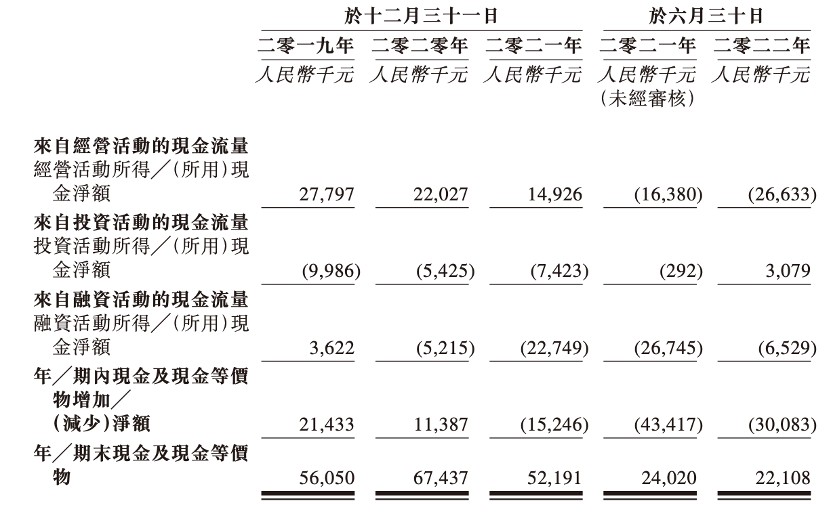

智通财经APP注意到,今年上半年,除了来自投资活动的现金流量以外,公司其余两大现金流净额均为负值。尤其是经营活动产生的现金流净额,由2021年末的1492.6万元转为今年上半年末的-2663.3万元。

对此公司解释称,由于行业特性使然,公司需要大量可用现金流量来支付工人的工资、社会保险及住房公积金,使业务得以经营。据招股书显示,升辉清洁所处的环境清洁及维护服务行业,该行业属于典型的劳动密集型行业,企业的经营成本中很大部分由劳工成本组成。据招股书显示,2019年-2021年,计入营业成本的雇员福利开支和分包劳工成本合计分别为3.08亿元、3.59亿元及4.43亿元,占到营业成本的93.9%、93.0%及93.5%。

不过,升辉清洁的解释难掩公司所面临的资金链紧张风险。2019-2021年,公司经营现金流量净额占净利润的比例分别为137%、70%、37%,今年上半年更是出现负数,为-173%。净现比指标越低,表明即企业的财务压力越大。另一面,公司的筹资活动现金流长期为负,可见升辉清洁的融资方面也并不乐观。

仅从经营层面看,升辉清洁的资金压力显然难以在短时间内获得妥善解决,或许正因为此公司对于上市才如此“执着”,因为上市无疑将增加公司的融资渠道,资金压力将获减轻。

但即便公司未来能得偿所愿上市,但升辉清洁的业绩想象力欠佳亦是一大隐忧。公开资料显示,公司深耕的中国物业清洁市场的2017-2021年复合增长率为11.1%,而据弗若斯特沙利文预计,2022-2026年这一数字将会下滑至6.9%。可见该行业的增长速度已然放缓。在行业难以获得高速发展的背景下,深耕广东省的升辉恐怕业绩想象力并不高。

行业增长放缓,成本压力巨大,缺乏想象空间的升辉清洁究竟能否叩开港交所的大门,看来还要更多时间的观察。