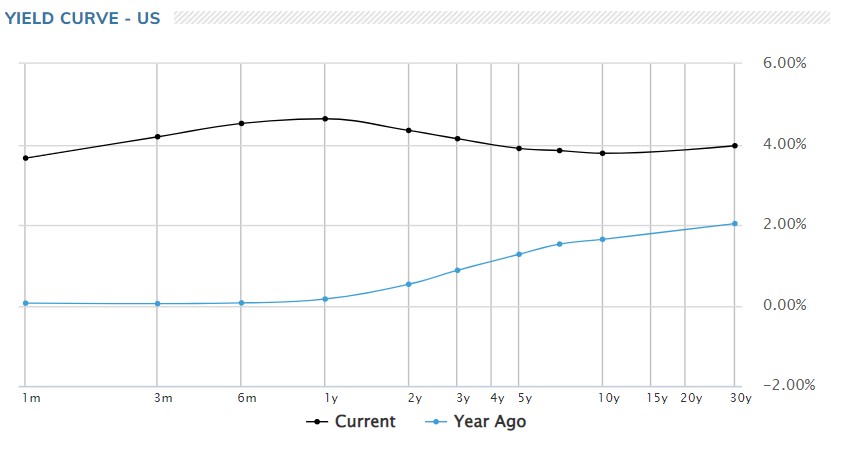

智通财经APP了解到,近一年来美债收益率持续飙升,2年期美债收益率一度升至4.8%这一2007年以来的新高,影响全球资产定价的10年期美债收益率一度升至4.3%这一15年来新高。尽管近期美债收益率持续下滑,但市场对于加息再度升温以及收益率回升的担忧仍然存在,并且自今年以来美债收益率曲线持续倒挂,意味着市场对于经济衰退的担忧还未降温。

美债收益率与价格呈反向趋势,前者暴涨,意味着美债价格暴跌。美联储今年开启缩表,加上美债最大买家——日本政府今年大幅减持美债,一些欧洲国家政府今年也跟随减持美债,因此引发了金融市场投资者对于美债流动性的关注,市场担心其他的美债买家不足以承接如此巨额的流动性。根据美联储缩表计划,未来的三年里美联储一共要缩减约3万亿美元资产总额,其中大部分为美国国债,与此同时,根据已披露数据,日本官方机构已抛售高达2000亿美元美债,其中在8月,日本各官方机构曾大幅抛售高达345亿美债。一些银行和养老金透露不排除未来继续减持。

“我们担心美国国债市场缺乏足够的流动性支撑。”美国财长耶伦在10月曾指出,她表示,财政部正在努力支撑美国国债市场,她担心美国国债交易可能出现崩溃。

政策制定者和市场参与者正在密切关注美国国债市场的流动性状况,若美债因流动性不足而深陷暴跌,对于全球资本市场将产生重大负面影响。美债的流动性非常重要,因为流动性对于美国国债在金融市场的许多重要途径至关重要,有着“全球资产定价之锚定”之称的10年期美债收益率更是影响全球资产的价值走向,当前市场的流动性究竟如何?

在高于平常的波动率下,这种流动性属于正常还是不同寻常?

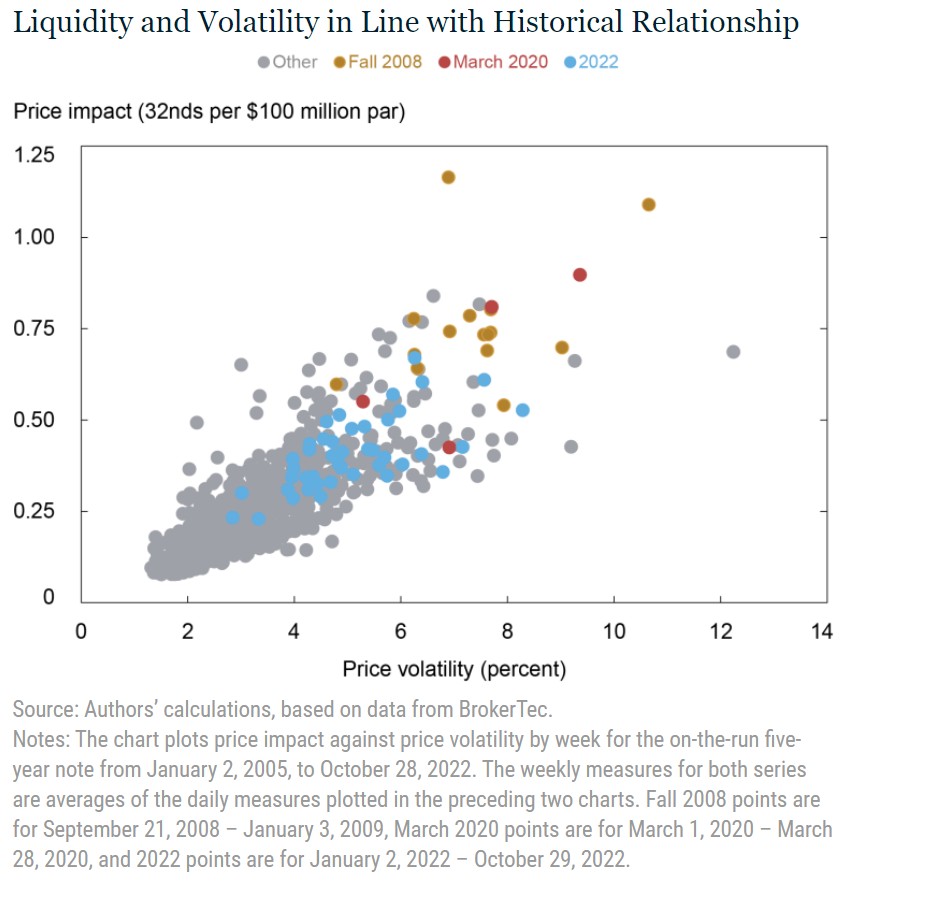

一些分析人士评估了国债市场流动性的近期演变及其与价格波动性之间的关系,发现尽管市场在2022年的流动性有所下降,但在考虑到高水平的波动性之后,市场的流动性并不像一些经济学家预测的那样“异常缺乏”,不过流动性确实不太乐观,需要警惕流动性危机。

为什么流动性很重要?

美国国债市场是世界上规模最大、流动性最强的政府证券市场。美国国债被用来为美国政府提供资金支持,管理利率风险,作为无风险的基准为其他金融工具提供定价基础,并且美债是美联储执行货币政策的重要工具之一。

总的来说,拥有一个具备强大流动的市场对所有这些目标都相对重要,因此金融市场的投资活动参与者和政策制定者都对美债市场有着极高的关注度。

如何量化流动性

流动性通常指的是快速将一种资产转换为现金(或反方向操作)的成本,可以用多种方式衡量。市场通常使用三种常用的衡量标准,使用交易商间市场的高频数据计算:买卖价差、订单深度和价格影响。

这些衡量标准基于最近拍卖的2年期、5年期和10年期美债(这是三种交易最活跃的国债,如本文所示),并按纽约交易时间(定义为早7点至下午5点)计算。数据来源是BrokerTec,有预测数据显示该机构统计的交易量占电子交易商间经纪商市场交易量的80%。

总体而言,2022年的美债市场流动性相对不足

买卖价差——一种证券的最低要价和最高出价之间的差额——是最受欢迎的流动性指标之一。如下图所示,买卖价差在2022年扩大,但仍远低于2020年3月与新冠疫情相关的中断期间观察到的水平。与美国国债的平均水平和2020年3月的水平相比,2年期国债的差额有所扩大。

买卖价差略有扩大

下一个图表描绘的是“订单深度”,衡量的是在最佳买入和卖出价格下可供买卖的证券的平均数量。深度水平再次表明,2022年的流动性将相对较差,但不同证券之间的差异更为显著。2年期美国国债的深度与2020年3月的水平相当,而5年期美债的深度仍略高于2020年3月的水平,而10年期美债的深度则明显高于2020年3月的水平。

对交易“价格影响”的衡量也表明,流动性明显恶化。下一图表绘制了净订单流(即买方发起的交易量减去卖方发起的交易量)之中每1亿美元交易的预期价格影响。更高指标的价格影响则意味着流动性减少。数据显示,今年的价格影响很大,与2020年3月的情况相比,2年期美债的影响更明显。也就是说,价格影响似乎在6月底和7月达到顶峰,在最近(10月)有所下降。

图表的统计时间从2019年开始分析流动性,原因之一是为了突出2022年的事态发展,另一个重要原因是,2年期美债的最低价格增量在2018年底减半,导致该债券的买卖价差和深度序列出现中断。

总而言之,图表描绘出了较长的时间序列的买卖价差,订单账面深度,和价格影响。更长远的历史数据表明,目前2年期美债的价格影响水平与2007-09年全球金融危机期间以及2020年3月的水平相当。

至关重要的指标:“美债流动性与波动性”是否趋于一致?

新冠疫情引发的供应中断,高通胀率、政策不确定性和地缘政治冲突,导致利率预期路径的不确定性大幅增加,进而导致2022年美债价格大幅波动,如下图所示。与流动性一样,最近2年期美债的波动性相对于历史水平尤其高,这可能反映了短期货币政策的不确定性在解释当前形势方面的重要性。

波动性导致做市商扩大其买卖价差,在任何给定价格下都降低了交易深度(以管理持仓风险增加),并增加对交易的“价格影响”,这说明了众所周知的波动性和流动性之间的负关系。

自2020年3月以来,价格波动最高——不同期限美债价格波动的5日移动平均值。

为了评估在波动水平下的流动性是否异常,5年期美债的价格影响与波动率的散点图或许能够说明情况,如下图所示,图表显示2022年的观测结果(蓝色部分)与历史关系一致。也就是说,当前的流动性水平与当前的波动性水平是基本一致的,正如这两个变量之间的历史关系所暗示的那样。

流动性与波动率符合历史关系

对于10年期美债来说也是如此,而对于2年期美债,有充分的证据表明,在2022年的高波动性(2008年秋季和2020年3月也发生过)基准之下,价格影响高于预期水平,也就是说波动性高而流动性相对不足。

前面的分析是基于已实现的价格波动,即价格实际变化的多少。接下来用隐含(或预期)价格波动率(由ICE BofAML

MOVE指数衡量)重复分析,发现2022年的结果类似。也就是说,5年期和10年期美债的流动性符合流动性数据和预期波动率之间的历史关系,而2年期国债的流动性则小幅偏离历史水平,也就是说流动性与波动性水平不一致。

交易量仍然稳定

尽管市场波动剧烈且流动性相对而言不足,但今年以来交易量一直保持稳定。高流动性下的高交易量在国债市场很常见,在长期资本管理公司几近破产的市场动荡、2007-09年金融危机期间、2014年10月15日的闪光反弹期间以及2020年3月与新冠疫情相关的动荡期间也被观察到。高度的不确定性时期与高波动性和流动性不足有关,但也与高交易需求有关。

流动性问题会愈演愈烈吗?

一些分析人士认为,投资者有充分的理由对美债市场的流动性问题持谨慎态度。尽管美国国债市场的流动性一直与波动性保持一致,但仍有理由保持谨慎,像短期美债,比如2年期美债已经敲响流动性警钟。自2020年3月以来,随着美国国债市场余额继续增长,市场能否平稳处理大规模资金流动的能力一直是人们持续关注的问题。

此外,低于通常意义上的流动性意味着流动性冲击将对价格产生比通常更大的影响,更有可能在证券销售、波动性和流动性相对匮乏之间形成一个负反馈循环。因此,对于政策制定者来说,密切监测美国国债市场的流动性,并继续努力提振市场的韧性仍然很重要。