最近,巴菲特旗下伯克希尔哈撒韦大举买入台积电(TSM.US)引发市场热议。

据了解,最近一个季度,伯克希尔哈撒韦买入台积电50亿美元的股份,当时台积电股价暴跌,市值蒸发了超过2500亿美元。伯克希尔哈撒韦尚未就这笔交易公开置评,但市场人士将此次买入归因于台积电的低估值、技术领先地位和稳健的基本面。

事实上,除了伯克希尔哈撒韦,还有多家海外机构看好台积电。据报道,知名对冲基金老虎全球三季度买进132万股台积电ADR,桥水也买进20.67万股台积电ADR。资料显示,三季度所有投资基金总共狂买6214万股台积电ADR。

这可能表明,在经历了需求放缓和地缘政治的动荡时期后,芯片行业的价值正在显现。越来越多的华尔街大行重申看好台积电,摩根士丹利分析师表示,该股已达到“一个很好的切入点”。

“投资未来”

LW Asset Management基金经理Andy

Wong表示:“如果抛开目前半导体行业的下行周期,凭借其卓越的技术领先地位,台积电的长期投资价值很高。”“随着物联网、可再生能源和汽车的需求不断增长,巴菲特可能正在投资未来10年的增长。”

自伯克希尔上周披露买入消息以来,台积电的股价已上涨超10%。摩根士丹利表示,由于地缘政治风险,台积电的交易价格低于下行周期估值,折让幅度为 30% 至

40%。

基于明年的预期收益,台积电的估值倍数约为12.6倍。高盛估计,这将是10年平均水平的低端。该公司的股价低于费城半导体指数的多数成份股,该指数追踪在美国上市的大型芯片公司。

高盛分析师表示:“鉴于台积电出色的执行力,与其他同行相比,我们预计它将在行业下行周期中继续展现出韧性。”他们补充说,估值具有吸引力,该公司最有可能抓住该行业在5G、人工智能、高性能计算和电动汽车方面的长期结构性增长机遇。

健康的现金流

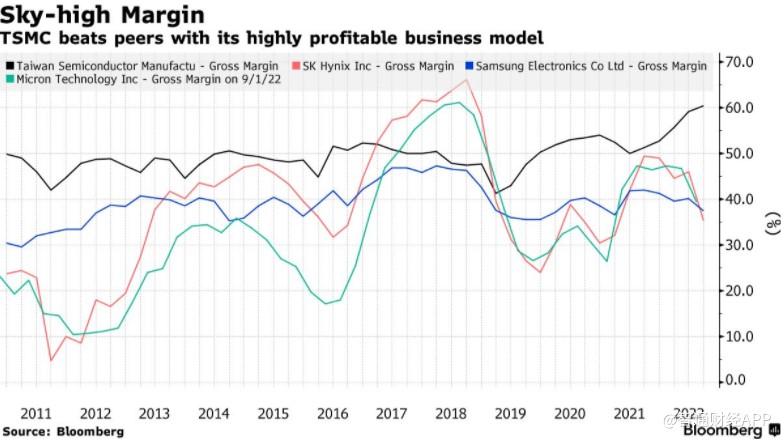

台积电还有另一个优势:尽管半导体行业增长放缓,但该公司今年仍实现了两位数的销售增长和远高于50%的毛利率。得益于其强大的盈利能力,尽管该股今年股价大跌,但表现仍优于美光科技(MU.US)和SK海力士等同行。

台积电利润率高于同行

分析师们认为,台积电健康的现金流和稳定的股息可能也是吸引巴菲特的原因之一。

晨星公司分析师Phelix

Lee表示:“在争夺技术/产能领先地位的过程中,台积电以及其他晶圆代工厂都必须承担巨额资本支出,但历史表明,尽管有资本支出,台积电仍能产生可观的现金流。”他补充道,该公司自21世纪初以来一直有支付股息的记录。

数据显示,该股最新的股息收益率为 2.6%,高于美光的 0.8%,几乎与 SK 海力士持平。

短期波动风险仍存

尽管巴菲特的押注提振了散户对台积电的信心,但由于地缘政治风险和芯片行业的库存调整,该股可能在短期内继续波动。

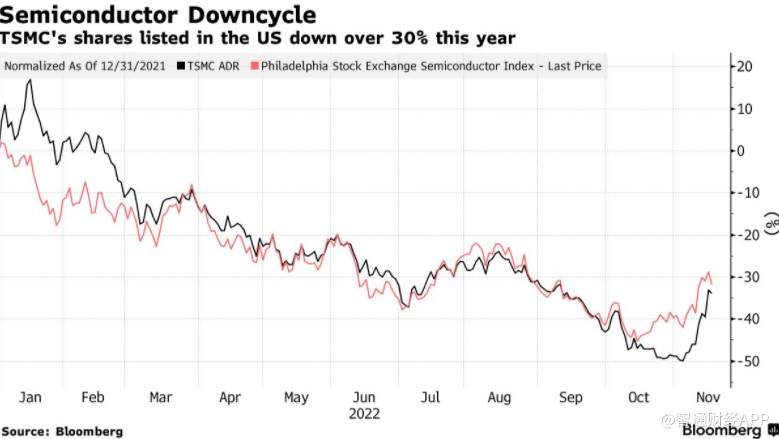

为反映风险,分析师自2月份以来已将台积电的平均目标价下调了约30%。台积电美股今年下跌超过30%,与费城半导体指数的跌幅一致。

台积电美股今年下跌超过30%

Cathay Taiwan 5G Plus Communications ETF基金经理Jason

Su表示:“高于平常水平的库存令投资者感到担忧,目前还没有显示出缓解的迹象。”“包括台积电在内的企业稍早表示,预计库存调整将持续到明年上半年,”他表示,芯片股可能在库存调整完成后反弹。