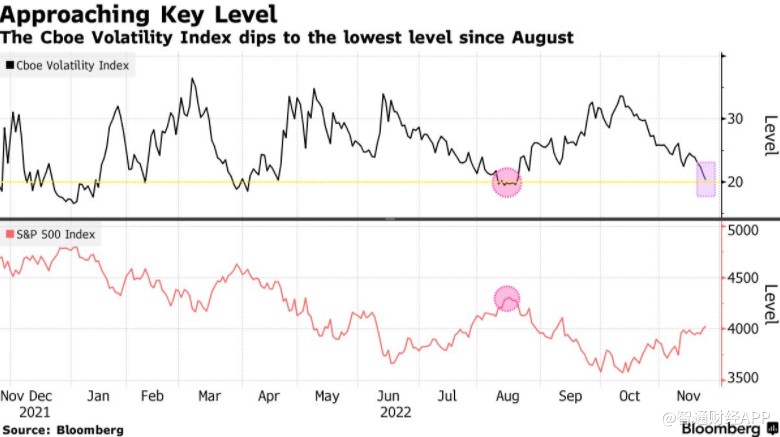

被称为华尔街“恐慌指数”的芝加哥期权交易所波动率指数(VIX)延续跌势,周三跌至20.31,为三个多月来的最低水平。此前美联储的会议纪要显示,大多数美联储官员认为应该放慢加息步伐。

VIX指数上一次收于更低点位是在8月18日,当时正是美股夏季涨势最猛烈的时候。VIX指数在8月股市反弹期间低于20点的关键关口。

尽管如此,在感恩节假期来临之际,美股周三交投清淡,标普500指数的成交量较过去30天的平均水平下降了34%。交易员们将关注下周这些指标是否能维持不变。

反攻号角吹响?

部分市场人士认为,美股反弹动能正在积聚。

据报道,快钱量化基金正在以疫情开始以来从未见过的速度囤积股票。德意志银行的分析显示,由于大型通胀交易显示出崩溃的迹象,交易员被迫买入股票,现在他们今年首次增持股票,势头信号表明,他们可能不得不很快抢购更多股票。

此外,高盛董事总经理Scott

Rubner近日表示,类似去年这个时候,美国散户开始更多地涉足短期衍生品交易,押注24小时后到期的标普500指数看涨期权。这种投机活动可能会推动大盘在下个月反弹。

根据高盛衍生品策略师编制的数据,短期合约在第三季度占标普500指数期权交易总量的44%,较六个月前翻了一番。周二,随着标普500指数上涨超过1%至两个月高点,这一比例上升至50%。

值得关注的是,特斯拉(TSLA.US)的市值在两个月内蒸发了近3000亿美元,但越来越多的华尔街分析师重新看好特斯拉。摩根士丹利分析师Adam

Jonas重申了特斯拉330美元的目标价,并表示,特斯拉正在接近他的“看跌目标价”150美元,这为投资者提供了逢低买入的机会。花旗分析师Itay

Michaeli将特斯拉评级从“卖出”调高至“中性”,称该股今年逾50%的跌幅“抵消了短期风险/回报”。

而“股神”巴菲特旗下伯克希尔哈撒韦(BRK.A.US)三季度建仓台积电(TSM.US),这一消息也刺激了其他芯片股的反弹。费城半导体指数本月反弹近17%,尽管年内仍下跌29%。

根据智通财经此前的报道,芯片行业的基本面可能在明年将迎来重大转折点。2023Q2正是被动去库存步伐边际放缓的时间点,历史数据显示市场往往提前半年开始定价,正好对应今年第三季度末,这或许是“股神”瞅准时机建仓的重要原因。因此对于一些专注于提前埋伏布局的投资者来说,这可谓是边际回暖效应开始显现的时机,也就是抄底的好时机。