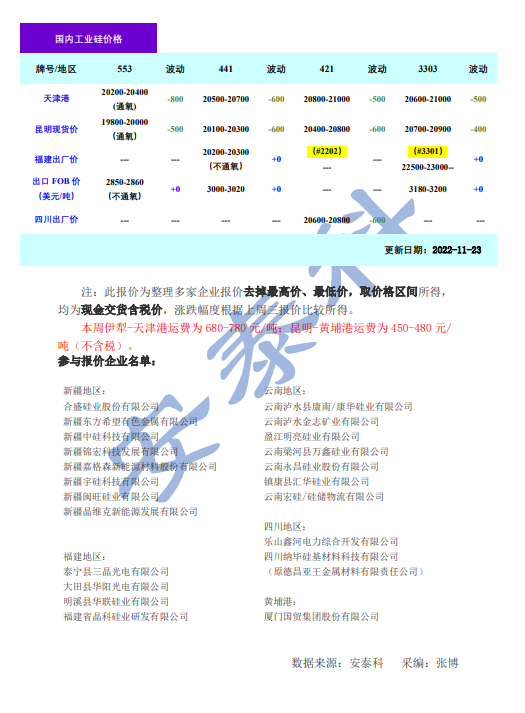

11月24日,据中国有色金属工业协会硅业分会消息,本周国内工业硅市场成交清淡,硅价承压下行。其中,冶金级下跌500-800元/吨,主流价格在19800-20700元/吨;化学级下跌500-600元/吨,主流价格在20400-21000元/吨。同时,铝合金ADC12上涨200元/吨,主流报价18800元/吨;有机硅DMC下跌400元/吨,主流报价17000元/吨。

本周工业硅市场较为低迷,硅价小幅下跌。由于新疆疫情好转,疆内各地管控放开,工厂陆续恢复生产,前期保温的50余台炉子已恢复40余台,本周疆内各工厂开工率在80%-85%,短期内新疆地区工业硅市场对后续供应增加预期较强,同时需求端有机硅、铝合金企业仍面对亏损压力,对工业硅需求疲软,刚需采购为主,短期工业硅市场呈现供大于求状态,部分贸易商以及工厂对后市较为消极,小幅降价出售金属硅,在买涨不买跌的市场情绪下,工业硅价格承压下行。海外需求一般,但由于近期人民币汇率波动变化原因,FOB价格暂无明显变化。

无论是国内下游铝合金和有机硅领域,还是国外出口都较为低迷。特别是国内有机硅DMC价格一路下行,导致单体厂开工率由90%下降至近期70%,对工业硅刚需采购为主。据海关数据,10月工业硅出口3.86万吨,环比减少22%,同比减少25%,10月出口工业硅达到年度出口最低水平。受能源危机和经济下滑影响,国外有机硅、铝合金厂大面积停工,对工业硅需求大幅下降。11月工业硅出口预计仍呈疲软态势,在4万吨左右。

近期工业硅市场表现一般,但后市仍较为乐观。具体来看,供应端:西南地区枯水期来临,工厂开工率有下降趋势,据调研了解,四川地区本周已停炉10余台,云南怒江工业园区只有3台炉子在正常生产。同时新疆地区由于前期疫情管控以及冬季来临,硅石、煤炭等原材料供应较为紧张。成本端:月底开始四川地区电价将开始增加0.1-0.2元/度在0.51-0.65元/度之间,云南电价增加0.1元/度在0.56-0.58元/度之间。另外,冬季来临,煤价上涨,带动硅煤价格上行,目前硅煤价格增加300元/吨至3000元/吨。需求端:光伏装机刺激下,多晶硅开工负荷较高,同时随着经济好转,有机硅新增产能投产,以及铝合金市场恢复,下游对工业硅需求有望回暖。故而,短期内工业硅走势偏弱。但在后续供应偏紧、需求回暖,成本增加情形下,工业硅价格有望走出反转态势。