在世界杯这场绿茵盛宴背景下,啤酒厂商的一举一动都会更外引人关注。华润啤酒(00291)毫掷123亿加码白酒,再次搅动啤酒江湖。利好接连不断,带动公司股价连续两个交易日涨幅超11%,成交额达11.44亿港元。

四次加码白酒

继山西汾酒、景芝白酒、金种子酒之后,华润啤酒开始第四次加码白酒。

11月25日,华润啤酒宣布其全资子公司华润酒业控股有限公司拟以123亿元收购金沙酒业55.19%的股权,换算之下,金沙酒业的估值达223亿元,并给予金沙酒业市盈率为17倍。华润啤酒认为,根据可比公司的分析,17倍市盈率公平合理。

在白酒行业,123亿元的股权收购案不是小数目,对华润啤酒个体来说,更是大手笔,要知道2022年上半年,公司股东应占净利润仅为38.02亿元。而从2016年至2021年,公司的净利润甚至不及123亿元,约为108亿元。换算下来,这笔并购金额花费了华润啤酒过去6年赚到的利润。

金沙酒业值得华润啤酒6年的辛苦钱吗?至少从披露的财报数据来看,金沙酒业算得上优质标的。公开资料显示,2019年-2021年,金沙酒业分别实现营收8.78亿、17.67亿和36.41亿元。相当于在2020年和2021年,金沙酒业均实现了100%以上的增长率。就今年来看,今年上半年,金沙酒业实现营收20.01亿,同比增长了15%。

金沙酒业稳健的财务表现,无疑会优化华润啤酒的财务数据。交银国际发布研究报告称,华润啤酒发布金沙酒业经审核财务数据,而该行最新的财务模型已将金沙由2023年并表,或对其2023年净利润带来5%提振(扣除收购融资成本)。除了美化财报之外,收购金沙酒业将与公司原有的白酒业务产生协同效应,从而扩大其业务范围与规模,最终提高其业务增长及盈利能力。

为了最大程度保障公司运营不受影响,华润啤酒将通过自有资金和外部融资解决所需要的收购资金。中报显示,公司货币资金为144 亿元,2021年年底为54亿元。考虑到下半年营运开支等对货币资金的消耗,公司首选低成本融资策略发行债券解决资金缺口,如果发债速度较慢或者难度较高,则会前期通过并购贷款完成初步收购、待债券审批下来后再转换成债券。

华润啤酒白酒版图再下一城,持续加码的背后,一方面是啤酒行业存量市场下想象空间有限,另一方面则是中国对酱香型白酒需求不断增长及消费升级趋势,尤其是在茅台带动下,酱香酒迅速在白酒板块掀起一股热潮。

根据行业顾问Boston Consulting Group的资料,2021年中国白酒行业的市场规模约为人民币6030亿元,2010年至2021年按8.7%的复合年增长率增长。2021年酱香型白酒行业占中国白酒行业约31.5%,市场规模约为人民币1900亿元。2015年至2021年,酱香型白酒行业的市场规模按17.3%的复合年增长率增长。

值得关注的是,酱香型白酒具有较高的盈利能力,2021年酱香型白酒企业的加权平均毛利率及纯利率分别约为82%及41%。华润啤酒董事会认为,结合金沙酒业的未来表现,收购金沙酒业也将为华润啤酒的盈利带来正面贡献。

然而,酱酒热潮自2021年下半年以来开始消退,金沙酒营收增速放缓,此时接盘的华润啤酒能否享受金沙酒利润高增长红利仍未可知。而从华润啤酒此前收购的浓香型白酒金种子酒来看,华润啤酒的加持并未挽救其业绩颓势,今年前三季度金种子酒净利润亏损1.34亿元,已连续7个季度净利润为负。所以,华润啤酒在白酒行业想要大展拳脚恐怕并不容易。

高端化成其增长引擎

高毛利的白酒一直备受华润啤酒青睐的原因,或许与其在啤酒行业处于“量大价低”的低位不无关系。从市占率来看,2020年华润啤酒市占率达31.9%位列第一,而青岛啤酒、百威百威英博、燕京啤酒及嘉士伯中国销量市占率分别为 22.9%、19.5%、10.3%及7.4%。

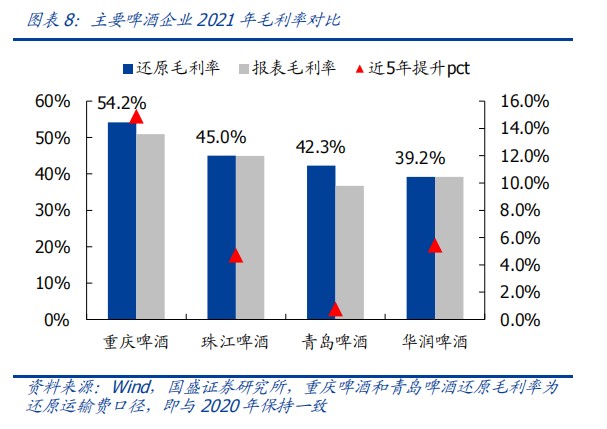

然而,规模并不代表利润,华润啤酒产品吨价处于低位。从啤酒销售吨价角度来看,2021年华润啤酒吨酒价仅为3019元/千升,预计与燕京啤酒处于相同水平,青岛啤酒作为行业市占率第二的企业,吨价为3742元/千升,较华润啤酒高23.9%,这主要是由产品结构导致,华润啤酒当前次高及以上产品销量占总销量的16.9%,相较于青啤近年逐渐提高的青岛啤酒品牌占比和珠江啤酒主打的纯生产品仍处低位,这导致华润啤酒的毛利率一直逊色于同行,2021年华润啤酒的毛利率为39.2%,低于重庆啤酒(54.2%)、珠江啤酒(45.0%)和青岛啤酒(42.3%)。

在啤酒行业“量减价增”的当下,华润啤酒高端化发展已然刻不容缓。

从行业来看,产品结构性升级则是推动吨位上升的“主力”。国盛证券数据显示,排除2020年疫情对啤酒消费带来的负面影响,2014-2019年低档啤酒销量复合增速为-5.3%,中档啤酒销量CAGR为5.4%,高档啤酒销量保持双位数增长、CAGR为13%,2001-2020年低档啤酒销量份额从89.1%下降至68.0%,高档啤酒销量份额自1.9%提升至11.3%,当前中国市场高档、中档啤酒销量占比仅为11.3%和20.7%。可以看出,低档啤酒销量已然江河日下,而高档啤酒正加速崛起。尽管目前低档产品占比较大,但随着中国产品结构有望持续优化,未来预计中高档产品占比提升、产品结构将呈纺锤形,即中档啤酒是主要构成、两头小中间大。

鉴于此背景,华润啤酒也积极顺应行业趋势,重点布局高端产品,并确立“4+4”品牌策略。

具体而言,华润啤酒一方面通过自主研制高端新品,弥补价格带空缺;一方面通过收购国际品牌喜力,获得旗下产品。2019年后,华润啤酒确定了“4+4”产品组合的策略,通过四大本土品牌(SuperX、马尔斯绿、匠心营造、脸谱)和四大国际品牌(喜力、苏尔等)的共同发力,打造华润啤酒的高端化发展之路。目前已形成了超高档(雪花脸谱啤酒、苏尔啤酒),高档(雪花匠心营造啤酒、喜力啤酒、雪花马尔斯绿啤酒),普高(雪花纯生啤酒、虎牌啤酒)和次高(勇闯天涯SuperX)的产品组合。

国联证券预计华润啤酒次高端产品销量2022年增速区间为13-18%,未来三年复合增速约21%;公司规划到2025年次高端以上销量突400万升,复合增长22%,实现做高端啤酒市场领导者的目标。此外,该券商预计公司今年仍有提价计划,另考虑高端品占比提升,预计2022-2024年公司均价持续提升。交银国际表示,高端化将会是华润啤酒长年增长引擎。展望2023年,该行预计公司销售及净利润将同比增长22%/33%,因主要原材料成本下降、加价及产品组合改善。

综上所述,华润啤酒白酒版图再下一城,希望通过优质资产注入,一方面实现财务数据优化,另一方面啤白融合双赋能,驱动公司经营向上,且不论白酒宏图能否如愿施展,华润啤酒的啤酒板块高端化之路已是愈发迫切了。