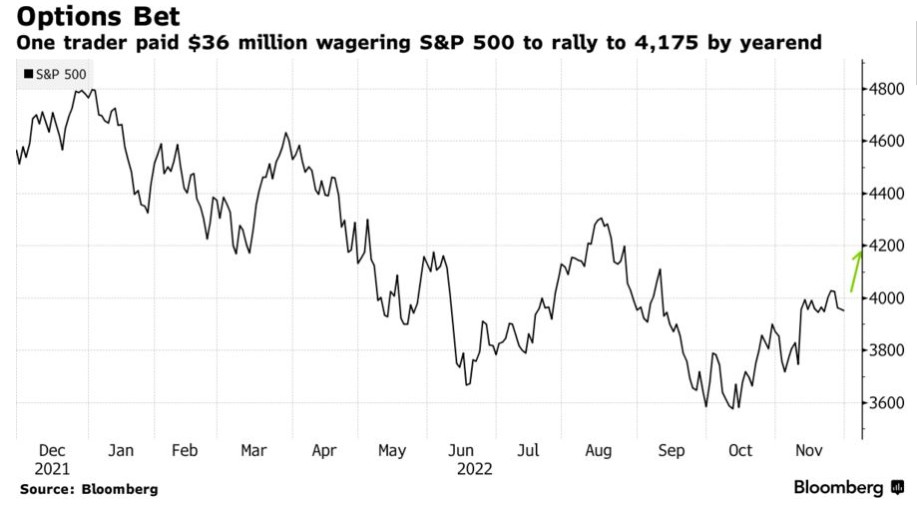

有数据显示,一名交易员花了约3600万美元押注与标普500指数未来一个月的水平挂钩的看涨期权,这一交易也在当地时间周三股市大涨时得到了大幅提振。

在这笔交易中,有一名交易员买入了约20000份与标普500指数挂钩的看涨期权,于12月30日到期,执行价为4175。而随着标普500指数周三收涨3.1%至4080点,每份20美元的合约最终收于50.45美元,潜在涨幅达152%。

Oppenheimer & Co.机构股票衍生品主管Alon

Rosin对此认为:“这是一次普通的看涨买入。可能是一家净做空的宏观/对冲基金,将其用作年终对冲,也可能是一家总/净敞口较低的对冲基金,担心如果市场未来反弹,其将会跑输市场。”

而在当地时间周三午后稍早,另一笔交易成交,这一次涉及买入约7000份年底到期的标普500指数看涨期权,执行价为4150。该合约每笔价格为21.60美元,收市价几乎翻了三倍,达到60.60美元。

这一切都要归功于美联储主席鲍威尔,他有关最快可能在下月会议上放缓快速加息步伐的言论引发股市大涨,标普500指数收复早盘失地。标普500指数目前已从10月的低点反弹逾10%,部分原因就在于市场对这一举措的潜在乐观情绪。

随后,在鲍威尔讲话后的反弹中,又一位投资者卖出了标普500指数的看跌期权,同时买入看涨期权。这笔交易包括卖出27000份1月到期、执行价为3600的看跌期权,以及买入约9000份12月30日到期、执行为4200的看涨期权。每份看涨期权的初始溢价为27美元,收盘价为40.50美元。

这让Cutter & Co.股票和固定收益交易员Steve

Allread认为,周三的上涨主要是受空头被迫出脱和止损的推动。“我不认为这真的改变了基本面,”Allread表示,“标普500指数似乎确实守住了昨日的低点,但反弹可能是空头回补,以及人们对鲍威尔的言论有点过于乐观了。”

由于今年的大幅抛售,各类基金经理都削减了股票敞口,摩根士丹利大宗经纪业务的一份数据显示,对冲基金净杠杆率处于5年区间的第14个百分点。尽管一些华尔街策略师警告称,最糟糕的情况还没有结束,但最近的股市涨势,以及历史上良好的年终走势,可能已促使一些投资者通过期权追逐收益。

而这类买入看涨期权的行为反过来又助推了市场的上行,因为交易另一方的交易商需要抢购股票,以维持市场中性立场。

Susquehanna International Group衍生品策略联席主管Chris

Murphy表示:“这名投资者可能是投资不足(或做空),并希望在圣诞行情持续到年底时得到保护。又或者,这可能只是一次看涨押注。总体而言,近期交易量较低,因为投资者在当前水平上对涨跌的信心似乎都有所减弱,因此交易本身总体上影响更大了。”