“资本宠儿”思派健康的“曲折”上市之路终于迎来新进展。

12月2日,思派健康通过港交所聆讯,摩根士丹利和海通国际为联席保荐人。作为拥有国内最大私营特药药房网络的医疗科技企业,该公司的上市之路并不顺利,继2021年8月、2022年2月递表失效后,思派健康于2022年10月27日第三次向港交所发起冲击,而后终于迈过了聆讯关卡。

智通财经APP了解到,目前思派健康目前已经打通患者、药企、医疗机构、保险支付之间隔阂,形成了医+药+险”业务模式,即成功布局了特药药房、医生研究协助(SMO)和健康保险三大核心业务。

截至2022年6月30日,思派健康在中国内地经营103家特药药房,即“思派大药房”。据招股书介绍,思派健康旗下76家特药药房为社会医疗保险的指定药房,占该公司所有特药药房约74%。

而按2021年的收入计算,思派健康的特药药房业务可谓拥有国内最大的私营特药药房,医生研究协助业务则经营着最大的肿瘤临床试验现场管理组织(SMO)。

而除了拥有国内最大的私营特药药房之外,在资本市场思派健康也堪称是“资本宠儿”。

自2014年成立至今,思派健康已经完成了8轮融资,募资总额约40亿元,这背后甚至不乏一些知名投资机构的现身。譬如,腾讯、时代资本、IDG资本、鼎晖、平安创投等高质量投资机构。

不过,即便如此,思派健康的“造血能力”依旧令人诟病——自2019年以来,三年半的时间,该公司累亏超57亿元。

接下来,不妨穿透其招股书深度探讨一下:为什么思派健康仍未找到盈利最优解?

累亏57亿元+负债高企 急需赴港“补血”

疫情后时代的背景下,互联网医疗作为缓解患者就医难的重要渠道,随着大众对药物的需求量将大幅提升,这一行业也迎来了新的发展契机。不过,即便互联网医疗行业在需求的提振下加速发展,但目前市面上大多数互联网医疗企业都处于“高增长、高亏损”的状态。

而拥有国内最大私营特药药房网络的思派健康,亦不能免俗——虽然该公司营收高速增长

,但其也仍被大幅亏损、负债高企等发展通病萦绕。

据招股书数据披露,2019年至2021年,思派健康实现收入分别为10.39亿元、27.00亿元和34.74亿元,后两年增速分别约为160%、29%。截至2022年上半年,该公司营收同比增长22%至18.88亿元。

不过,相对于保持双高位数增速的营收,思派健康仍处于亏损状态。2019年至2022年上半年,该公司净亏损分别约为5.96亿元、10.41亿元、37.48亿元及3.44亿元,三年半的时间亏损了约57.29亿元。

而细究该公司财报数据,不难发现,思派健康仍处于大幅亏损的状态与该公司在营销方面的“高投入”不无关系。

据招股书数据披露,报告期内,思派健康的销售成本分别为9.57亿元、25.13亿元、31.9亿元和17.1亿元,占营业收入的比例均高达90%以上。反之的是,该公司同期的研发投入则分别才0.24亿元、0.4亿元、0.59亿元和0.34亿元,占总收入的比例甚至可以忽略不计。

由此,可以明显的看出,目前思派健康也存有了互联网医疗企业“重营销轻研发”的发展通病,毕竟于互联网医疗企业而言,通过大量营销打开知名度之后,“卖药”才是关键。

但是,需要注意的是,大幅亏损的状态之下,思派健康的负债水平开始高居不下,并存有一定的偿债压力。

据招股数据披露,2019年至2022年上半年,该公司的负债净额分别约为10.07亿元、17.92亿元、54.31亿元及60.62亿元。而过高的负债净额则主要与同期高达17.74亿元、36.19亿元、74.35亿元及79.14亿元的可转换可赎回优先股有关。

与此同时,该公司往绩记录期间录得经营活动现金流出,并可能于可见将来继续录得经营净现金流出——2019年至2022年上半年,该公司经营活动所用现金流量净额分别为3.27亿元、1.92亿元、6.22亿元及2.15亿元。此外,该公司还预期未必能够于可见将来取得或维持经营现金流入。

基于上述种种来看,似乎也就不难理解思派健康此次赴港上市“补血”的意图了。

业务仍未形成竞争壁垒 盈利“遥遥无期”?

结合市场规模来看,思派健康的三大业务线目前均存有较大的发展空间。

特药市场方面,据灼识咨询的调研报告数据显示,2021年我国特药市场规模约为3048亿元,预计到2030年国内特药市场将迈入万亿大关,达12865亿元,其中2025年至2030年的年复合增长率为18.6%。

SMO服务市场方面,据相关资料数据披露,2021年我国SMO服务市场规模为69亿元,预计至2030年市场规模将冲破百亿大关,达到人民币350亿元,2025年至2030年的年复合增长率将为16.7%。

而商业健康保险方面,至2021年,我国商业健康保险市场规模已经达到8804亿元,随着人民对高质量的医疗服务需求不断增长,预计至2030年将达到38,731亿元,2025年至2030年的年复合增长率将为13.8%。

诚然,虽然上述业务市场空间发展广阔,但由于思派健康的三大业务线尚未形成竞争壁垒优势,因此目前对公司的盈利能力仍未发挥真正的助力作用。

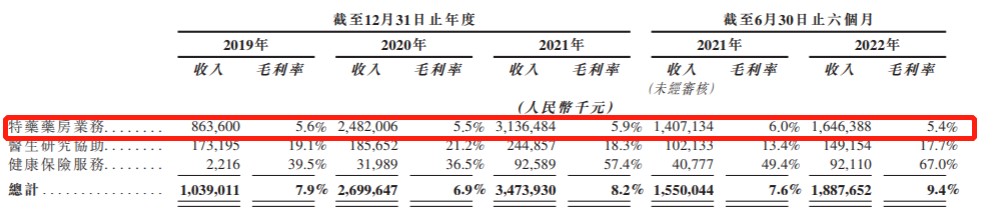

就拿特药药房业务来说,虽然该业务占收入的大头,2019年至今几乎每一年都为其贡献了近90%的总营收,但仔细算下来,该业务的毛利率水平并不算高,很难为公司开拓出大的利润空间——据招股书数据披露,2019年至2022年上半年,该业务的毛利率仅为5.6%、5.5%、5.9%、5.4%。

毛利率最高的是健康保险业务,2019年至2022年上半年,该业务毛利率分别为39.5%、36.5%、57.4%、67%,但由于营收占比较低同时过度依赖已有的合作伙伴,因此也很难将未来的增长动力寄托在健康保险业务身上。据悉,2022年上半年,该公司健康保险业务录得营收为0.92亿元,占总营收的比例不到5%。

而增长稳定且毛利率也保持较高水平SMO业务,目前看来,虽然是最有可能成为公司未来的增长支柱,但由于公司在研发投入较少,尚未形成一定的技术壁垒,因此这也意味着,该业务在SMO服务市场竞争优势有限,仍不足以成为支撑公司实现盈利的“中坚力量”。

这一点,思派健康也在招股书中提示风险称,“医生及制药公司的服务质量及满意度是我们目前医生研究协助业务增长的最关

键因素之一,但公司无法向保证能够一直提供满足医生及制药公司不断变化的需求的优质服务。倘医生认定思派健康提供研究解决方案的能力不足以满足其需求,公司可能无法将医生加入至公司服务网络。”

(数据来源:思派健康招股书)

综上种种来看,虽然思派健康目前通过了港交所聆讯,离上市又近了一步,但不论是现在,还是未来,如何早日实现盈利问题仍是摆在思派健康眼前的头等问题。