轮椅不仅是伤员、病员、残疾人士居家康复、周转运输、就诊、外出活动的重要移动工具,更重要的是方便家属移动和照顾病员的得力助手,据统计,中国每年道路交通事故受伤人数约在23万人,约有一半以上的伤患需要借助轮椅来恢复或行动。

同时,人口老龄化进程加快,预计到2040年,65岁及以上老年人口占总人口的比例将超过20%。人们生活水平在不断提高。老年市场的爆发力近年来不断凸显,产生“银发浪潮”。轮椅更多的充当老年人的腿脚,这让轮椅行业的市场规模不断扩大。

这也直接带动了相关企业冲击资本市场的热情。近日,国内医疗器材制造商中进医疗再次向美国证券交易委员会(SEC)递交更新后的招股书,计划于纳斯达克上市,股票代码“ZJYL”。值得一提的是,这是中进医疗第9次更新上市资料,据其2021年9月24日首次递交F-1文件已经过去了一年多。

值得一提的是,此次上市中进医疗计划在首次公开募股中以每股8美元至9美元的建议中间价发行 225 万股普通股,并募集1900万美元,而在公司九月更新的招股书中这一数值还为2750万美元。

此外,在一年多的等待中,中进医疗更是陷入了增收不增利的困境之中。据最新招股书数据显示,在截至2022年3月31日止的6个月内,中进医疗的收入为946.76万美元,同比微增0.5%;毛利率为313.25万美元,同比下滑13.2%;净利润为122.59万美元,同比大降33.4%,而在2021财年公司净利润还大增超19.3%。

在这样急转直下的业绩表现下,投资者不禁疑惑,中进医疗投资价值到底如何呢?

代工撑起主要营收

智通财经APP了解到,中进医疗成立于2006年,主要为残疾人、老年人和伤病康复者设计制造轮椅和生活辅助产品,如制氧机和沐浴机。其中,公司的大部分产品销往日本和中国的经销商,只有一小部分产品销往美国、加拿大、澳大利亚、韩国、以色列、新加坡和其他国家。

其中,轮椅产品是公司的主要营收来源。据招股书显示,截至2020年9月30日和2021年9月30日的财政年度及截至2022年3月31日止的6个月,轮椅和轮椅部件的销售额分别占公司收入的约98.9%、99.7%及97.3%。

从业务模式划分来看,中进医疗主要为自有品牌产品和OEM(Original Equipment Manufacture)。OEM则是按照客户合同进行产品开发和生产,用客户的商标进行生产销售,也就是通常说的“代工厂”。

报告期内,公司的OEM产品的收入占比分别为83%、88%及87%,可见公司业绩主要依赖于客户订单。而在此之中,公司收入的很大一部分集中在一个大客户身上,这家客户公司是一家日本公司Nissin。据智通财经APP了解,Nissin是日本第一康复器材品牌。报告期内,Nissin及其全资子公司合计分别占中进医疗总销售额的约76.4%、83.2%和81.7%。由此可见公司对于单一大客户依赖程度较高,而在中进医疗招股书的风险因素中也提到,公司与Nissin没有长期协议,仅依赖于公司与客户间的长期关系。

从往续记录期间的收入来看,中进医疗的业绩显然不太稳定。

智通财经APP观察到,2019财年至2021财年,中进医疗的总收入分别为2036.68万美元、1619.37万美元及2076.43万美元,年复合增长率约0.97%,2020财年甚至出现了负增长。再从净利表现来看,分别为364.75万美元、220.59万美元及263.17万美元,可见公司净利呈波动下行趋势。

而在2022上半财年,中进医疗的业绩更是进一步下滑。其中,收入为946.76万美元,同比微增0.5%;净利润为122.59万美元,同比大降33.4%。

对此公司解释称,业绩的下滑主要是受到了新冠疫情的影响,不断上涨的原材料价格也让公司的盈利能力下滑。据招股书显示,铝、钢、塑料等都是公司产品的主要原材料。以铝为例,自2020年第二季度以来,受到疫情、能源价格上涨等因素影响,铝锭价格呈攀升趋势。2022年上半年,中国铝锭价格在2万元/吨左右徘徊,而在2020年上半年,中国铝锭价格还仅为1.3万元/吨。在这样的背景下,公司的运营成本持续增长,2020财年、2021财年及2022上半财年,公司运营成本分别增长26.9%、34.7%及9.1%。

行业需求旺盛,亚洲市场积极增长

再从行业前景来看,根据世界银行最新公布的数据,全球65岁及以上人口已从2016年的约6.25亿增加到2019年的约6.98亿,复合年增长率为3.7%。从长期需求来看,随着未来几年老年人口将继续增加,或将导致对医疗辅助设备(例如轮椅)的稳定需求。

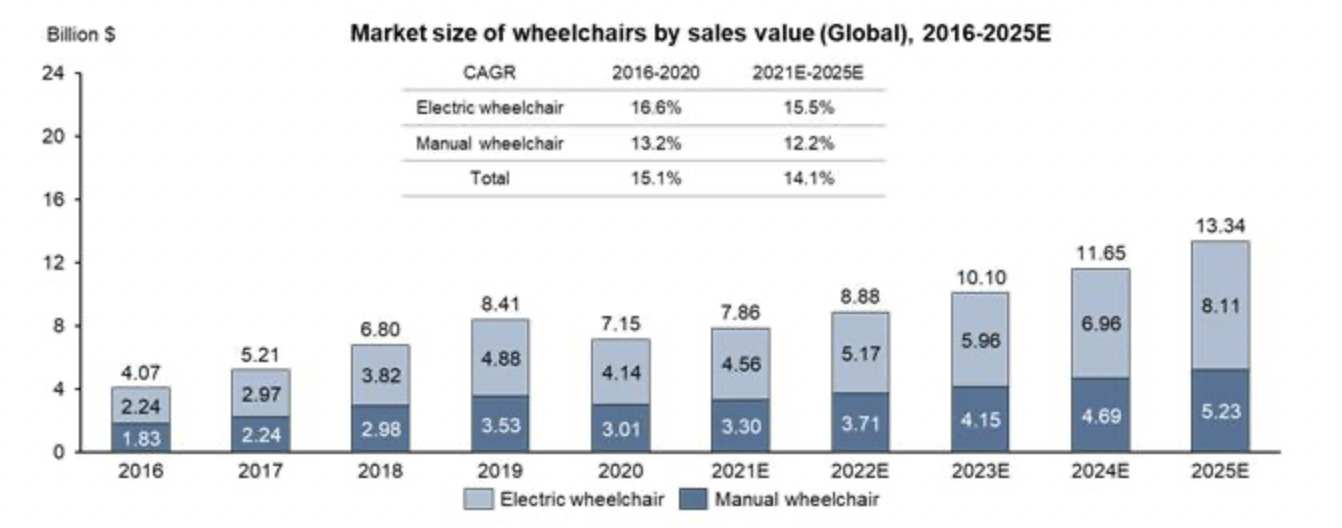

全球整体市场发展方面,2016年至2020年,轮椅总销售额从约40.7亿美元上升至约71.5亿美元,复合年增长率为16.6%。在全球下游终端用户强劲需求的推动下,到2025年底,轮椅的总销售额预计将达到约133.4亿美元,2021年至2025年的复合年增长率为14.1%。

再从销售市场来看,在公司的主营市场日本,对轮椅的需求日益增长。根据日本统计局的资料,截至2020年3月,28.4%的日本人口超过65岁,这个比例已经是世界最高。预计到2030年这一数字将进一步扩大至33%。随着日本老龄化人口的日益增加,日本对轮椅的需求也持续增长。数据显示,日本轮椅的总销售额从2016年的约2亿美元增长到2020年的约3.1亿美元,复合年增长率为12.2%。预计未来五年,这一增速将进一步扩大至21.3%。

而在中国市场,随着近年来国民可支配收入的不断增长,以及国家对医疗支出的持续投资,在过去的五年里,市场对于医疗辅助器具的需求出现了显著增长。

根据中国国家统计局的数据,国内人均医疗保健支出已从2016年的约185.8美元增长到2020年的约262.1美元,复合年增长率为9.0%。整体市场需求的增长极大的推动了国内轮椅销售市场的扩容,相关市场规模也从2016年至2020年从约12.1亿美元增加至约22.0亿美元,复合年增长率达到16.1%。不过在未来五年,该市场增速有所放缓。

值得一提的是,虽然单价较高,但由于电动轮椅可以让使用者在没有帮助的情况下进行日常活动,从而提供更好的用户体验,使得人们对于电动轮椅的喜爱程度更高。在下游市场的大量需求下,全球电动轮市场发展迅速,已由2016年的22.4亿美元增至2019年的48.8亿美元,预计这一数字到2025年将扩大至81.1亿美元,2021-2025年年复合增长率为15.5%。

再从市场竞争的角度来看,2020年国际轮椅制造商超过1500家,可见市场竞争激烈。其中,日本有30多家轮椅制造商,大多专注于高端手动轮椅和电动轮椅的制造。而中国市场则更分散且竞争激烈,2020年国内有超过100家轮椅制造商,其中超过一半的市场参与者能够制造电动轮椅。

而对于中进医疗而言,公司出售的轮椅主要是手动轮椅,2018年才开始销售电动轮椅。报告期内,电动轮椅的占比仅为1%、1%及0.5%。在这样的背景下,面对增长更快的电动轮椅市场,中进医疗的竞争力略显不足。不过公司似乎也意识到了这一点,近年中进医疗也在提升自己点研发支出来提升自身竞争力。据悉,公司的研发占比已由20220财年的7.8%增加至2022上半财年9.4%。

长期来说,随着人口老龄化的到来,市场对于轮椅的需求增长迅速,作为行业参与者的中进医疗将积极受益。但从公司自身看来,依靠代工的中进医疗在短期内业绩表现颇为波动,同时在客户集中、产品单一等问题下,中进医疗的未来仍有较大的不确定性。