根据一份在12月2日至7日期间对44名经济学家的调查显示,美联储很可能会在整个2023年将利率维持在峰值水平,这将粉碎市场对明年下半年降息的预期,并极有可能导致美国经济陷入衰退。

调查发现,在连续四次加息75个基点之后,美联储政策制定者下周将加息50个基点,并在随后的两次会议上加息25个基点。

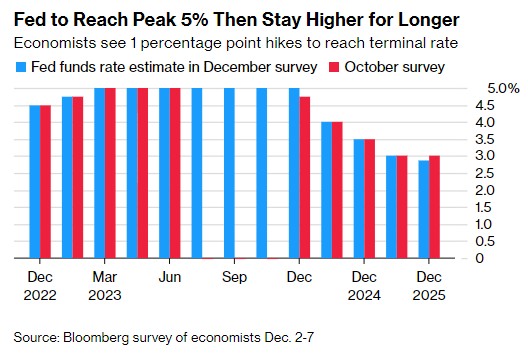

另外,经济学家预计美国联邦公开市场委员会(FOMC)的预测中值将显示,基准利率将在2023年达到4.9%的峰值,利率区间达到4.75%-5%,相比之下,FOMC在9月份的预期为4.6%。

调查还显示,美联储将在2024年6月前把利率下调至4%,并在2024年年底把利率下调至3.5%。

早前,美联储主席鲍威尔曾表示,他愿意让经济承受一些痛苦,以降低接近40年高点的通胀。而经济学家预计,这一观点应该会在最新预测中更加明显。

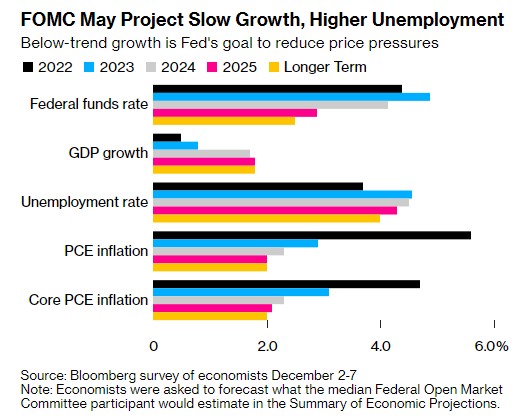

经济学家还认为,美联储对经济预测的总结可能表明,政策制定者预计美国经济增长将放缓,失业率略高于9月份的预期。美联储可能会将2023年的增长预期从9月份的1.2%下调至0.8%,同时失业率将上调至4.6%。上个月,美国失业率为3.7%。

经济学家Anna Wong和Eliza

Winger表示:“此前美联储已经暗示,最终利率可能会在2023年初达到5%左右,我们也认为上限为5%。为了达到这一目标,美联储可能会在2022年12月的会议上加息50个基点,然后在2023年两次加息25个基点。我们预计明年全年利率将保持在5%。”

Nationwide Life Insurance Co.首席经济学家Kathy

Bostjancic表示:“消费者支出和劳动力市场的弹性给通胀带来了上行压力,因此加大了我们对5%-5.25%的最终利率预测的上行风险。”

降息预期

然而,只有不到一半的经济学家预计美联储将在2023年降息。持有这种观点的经济学家预计失业率将从3.7%跃升至5%,并且,其中大多数人认为失业率上升和经济衰退是逆转紧缩政策的主要原因。目前,尽管投资者也认为利率将达到4.9%左右的峰值,但市场押注美联储将在明年下半年降息50个基点。

鲍威尔此前已经表示,即使在经济疲软的情况下,更高利率维持更长时间以压低价格压力是有必要的,他不想在对抗通胀的斗争中过早放松,从而重蹈上世纪70年代时通胀失控的风险。

在11月30日,虽然这位美联储主席表示,加息可能会在即将召开的会议上有所放缓,这意味着加息幅度可能降至50个基点,但他也强调,鉴于美联储在紧缩政策方面取得的进展,放缓加息的时间点“远不如”未来应达到的利率峰值以及维持在限制水平所需的时长来得那么重要。

“这对政策制定者来说将是一个极具挑战性的时期,”Hugh Johnson Economics LLC主席Hugh

Johnson表示,“虽然美联储显然希望将利率保持在全年的高点,但这些决定取决于数据,如果像我们所怀疑的那样,经济萎缩和通胀率在2023年上半年继续放缓,这些决定将受到挑战。”

经济学家预计,FOMC可能会上调通胀预期,预计2022年和明年的通胀率为5.6%和2.9%。目前,美联储仍将通胀目标定在2%,虽然10月份CPI一度回落,但在今年的大部分时间里,该指数仍长时间高于市场预期。

衰退预期

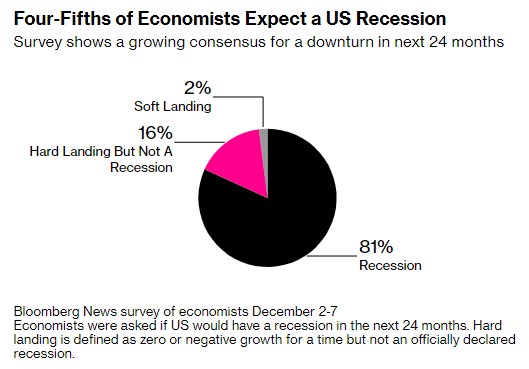

尽管美联储官员仍看到美国经济软着陆的一丝机会,但81%的经济学家认为美国将会陷入衰退。其余大多数经济学家认为美国经济将硬着陆,在持续一段时间内萎缩或零增长。76%的经济学家还认为可能会出现全球经济衰退。

“货币政策失误的风险很高,”Pictet Wealth Management高级美国经济学家Thomas

Costerg表示,“尽管美联储的声明中明确提到了政策具有滞后效应,但在实际决策时,这种效应可能会被低估。软着陆的可能性越来越小了。”

另外,经济学家预计,FOMC的声明将保留其对利率指引的措辞,即承诺持续加息至“足够限制性”的水平,以使通胀回归到目标水平。

四分之一的经济学家预计,下周的会议上政策制定者将会出现分歧,这将是今年这么多次会议以来第三次出现不同意见。据悉,曾在6月的会议上,堪萨斯城联储主席乔治反对小幅加息,并警告称,过于突然的利率变化可能会削弱美联储实现其计划利率路径的能力。圣路易斯联储主席布拉德则在3月份持鹰派立场,与大部分政策制定者持不同意见。