MLIV

Pulse在美联储利率会议后对112名投资者进行的最新调查显示,在今年的最后时间段,美元有望受益于鲍威尔最新发表的鹰派言论和FOMC最新点阵图显示的利率峰值大幅上调,但是股市难以出现年末狂欢行情,短期可能面临困境。

最新调查还显示,约44%的受访群体认为美联储的利率中值预期比此前他们预期的更加强硬。不过,在这112名受访的机构投资者中,大多数人对更新后的FOMC点阵图并不感到惊讶。

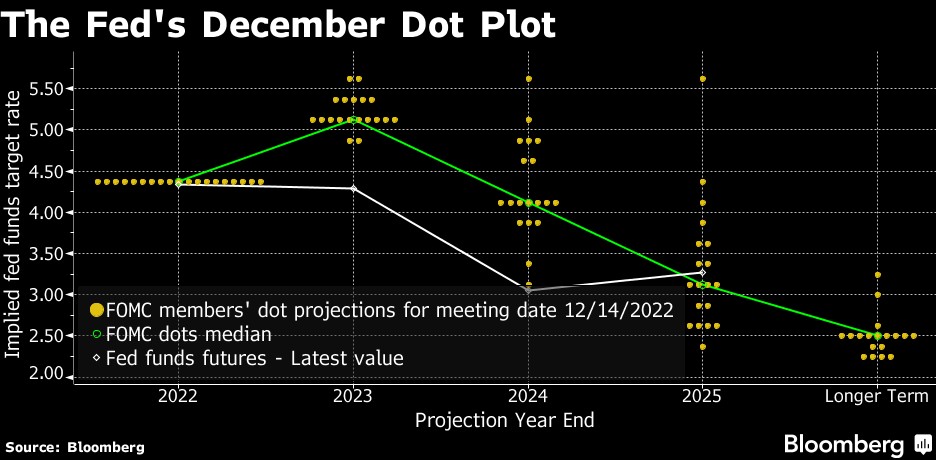

在美联储利率会议上,政策制定者如市场普遍预期的那样放缓加息步伐,将基准利率上调了50个基点,此前美联储已经连续四次加息75个基点。美联储还发布了最新的经济预测,显示美联储政策制定者们预计美国经济增长将放缓,失业率将进一步上升,点阵图中值显示明年的关键利率将达到5.1%左右,比政策制定者们此前的预期高出约50个基点。

美联储主席鲍威尔在会议后的记者会上表示:“我们还有一些路要走,”并指出,明年2月1日会议的加息规模将取决于即将到来的经济数据,而这将为下一次加息50个基点或25个基点的可能性敞开大门。更重要的是,他驳斥了美联储明年将逆转紧缩货币政策立场的这一市场预期,他坚定地致力于将通胀率恢复至2%的目标,他预计美联储在2023年不会如市场预测的那样进行降息,称加息还有一段路要走,未来的所有决定将取决于未来的整体数据。

鲍威尔在会议后表示:“在委员们确信通胀将可持续地下降至目标水平2%之前,我不认为我们会考虑降息。要恢复物价稳定可能需要在一段时间内保持限制性政策立场。”高盛此前在一份报告中预计,到2023年年底,美国核心通胀将明显下降至“低于3%的正常水平”,高盛预计目前约为5.1%的核心PCE届时将大幅下降至2.9%。

多数人(52%比例)表示,他们对所谓的点阵图(点阵图显示美联储政策制定者们对于利率的预期)中利率预期的上调并不感到意外。但44%的人认为美联储的政策立场比他们的预期强硬得多。

调查结果还显示,美联储的鹰派立场可能会在今年的剩余时间打压股市,提振近期萎靡的美元指数。由于市场对美联储加息的预期放缓,美元指数自9月创二十年新高后已下跌近10%。大约56%的受访者表示,他们预计美元年底前将会走高,预计标普500指数年底将明显低于周二的收盘点位(4019.65点)。

2022年即将结束,美元会走高还是走低? 多数投资者预计美元短期将上行

然而,总体而言,受访者并不完全接受美联储主席鲍威尔所传递出的核心信息:即美联储将继续提高利率,并保持在这个水平,直到通胀强劲地回到目标水平。

MLIV Pulse调查显示,有约48%受访者表示,他们目前预计美联储将在上次加息后的6 -

12个月内降息,这意味着美联储最早可能在明年晚些时候降息。但也有36%的受访者预计美联储将等上12个月以上才考虑降息,即2024年才会考虑降息;只有16%的受访者预计美联储会在上次加息后的六个月内降息。