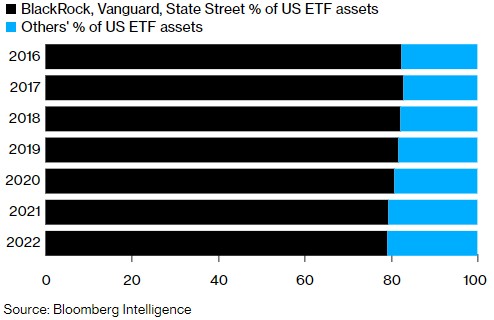

在6.7万亿美元的交易所交易基金行业中的三大巨头先锋领航(Vanguard)、贝莱德(BlackRock)、道富银行(State Street)的合并份额已下滑并逐渐失去对市场的主要控制权。数据显示,虽然先锋领航、贝莱德和道富银行仍占据美国所有ETF中79%左右的资产,但三家巨头所持有的总市场份额已连续六年下滑。其合并份额在2006年曾于市场中高达91%。

一系列行业竞争对手的进入以及创纪录的基金发行量正在改变当前的局面。资产管理巨头Capital Group于今年推出了首批九只ETF,总资产接近60亿美元。而Dimensional Fund Advisors在将价值数十亿美元的基金份额转换为ETF后,继续扩大其市场份额,摩根大通也采用了这种策略,即将推出首支基金。

高级ETF分析师Eric Balchunas表示:“现今每个月都有很多财力雄厚、富有创新精神的发行公司进入市场,这些公司在创新和传统主动管理之间不断转移资金,以扩大占据市场份额。”

(三大ETF发行商失势,市场份额连续六年下滑)

数据显示,在2022年开始交易的400多只新ETF中,排名前10名的ETF分别来自Dimensional、摩根大通、Capitl Group和高盛。贝莱德2月份首次推出9亿美元的iShares Paris-Aligned Climate MSCI USA ETF(PABU.US),是三巨头旗下所管理中唯一进入排名前20名的ETF。

目前,先锋领航、贝莱德和道富银行仍然控制着ETF市场的大部分份额。先锋领航仍将连续第21年增加其市场份额,而贝莱德和道富银行的ETF资产在过去六年中的绝对值分别增加了约9000亿美元和4000亿美元。

随着时间的推移,市场的竞争会削弱三大巨头的市场影响力,Tidal Financial Group的Cinthia Murphy称,“这三者在指数追踪ETF中的主导地位促使其他发行人正不断寻找市场上剩余的发行空间,促成了多项同类首创产品的发行,包括首批美国单一股票型ETF和特定期限的债券基金。”

Tidal的研究主管Murphy表示:“所有这些创新发行均无一项来源于包括贝莱德在内的三大巨头。但这些新发行公司是否能真的削弱三大巨头的市场份额领导地位,仍有待时间的验证。”

此外,滚动熊市也将投资者推向被动基准指数跟踪基金之外。今年迄今为止,积极管理的产品已吸纳近810亿美元,其中JPMorgan Equity Premium Income ETF(JEPI.US)创纪录地募集了120亿美元资金。

ETF数据提供商和研究顾问VettaFi的研究主管Todd Rosenbluth表示:“更加动荡的市场和相对较新的ETF供应商的出现令许多在主动积极管理的ETF于今年获得了不少市场份额。”“而三巨头旗下ETF的主动管理能力相对有限得多,主要是受基于广泛市场指数的产品驱动。”