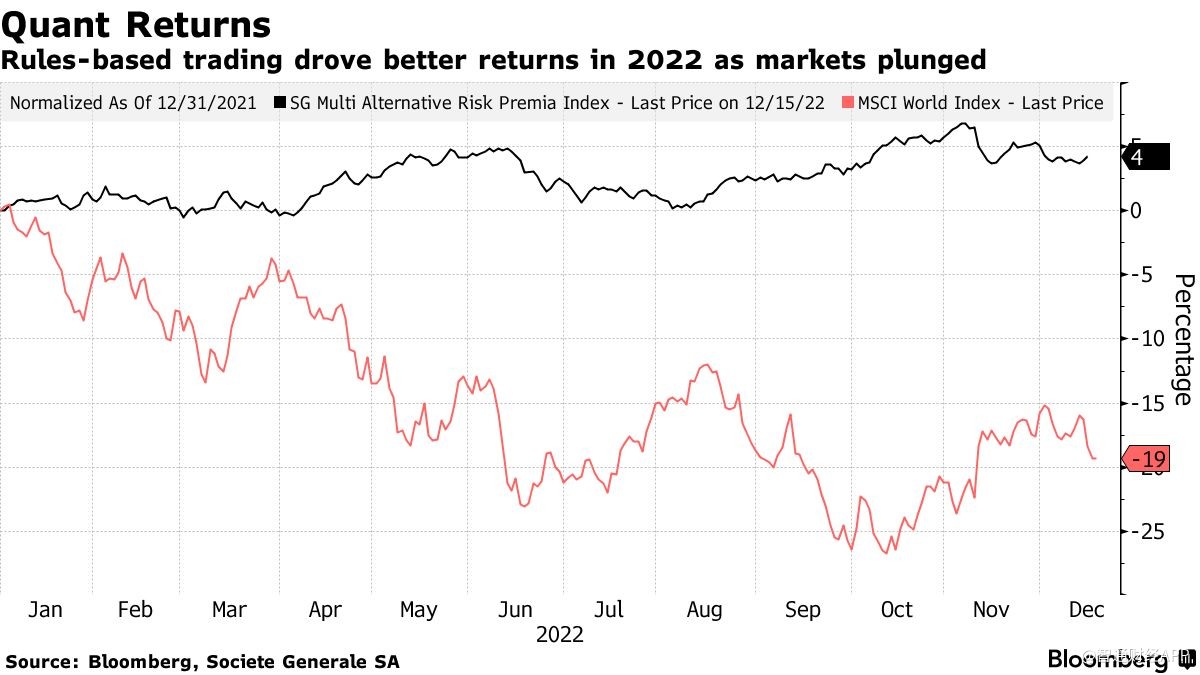

摩根士丹利策略师预计,在过去12个月取得历史性的一年之后,量化基金将在2023年继续表现出色。法国兴业银行的数据显示,2022年量化基金上涨约4%,轻松超过了人工决策产生的回报。Eurekahedge的数据显示,在所有主要资产类别都出现严重亏损的一年中,对冲基金损失了近4%。

随着各大央行提高利率以抑制通胀,宏观经济重新成为市场的驱动因素,量化投资机构从中受益。事实证明,这对趋势追随者是个福音,而利差为套利策略注入了新的活力——投资者寻求从不同资产之间的利差中获利。

摩根士丹利表示,到2023年,今年的许多趋势可能会逆转,这也应该会推动量化投资的回报率。

摩根士丹利量化分析师Stephan Kessler和策略师Vishwanath Tirupattur

表示:“未来一年,这种表现模式可能会继续下去。”

他们还预计,随着宏观背景的转变、加息见顶以及随之而来的经济放缓,将出现新的中短期趋势——这是摩根士丹对明年的基本预测。这应该会提振利率价值策略,而2023年的转向将有利于趋势交易员,尽管利好程度低于过去12个月。

他们表示,随着政策利率见顶和通胀放缓,卖出利率波动可能在明年再次有利可图。

Kessler和Tirupattur也青睐外币利差策略,因为关键利率之间的差异仍然存在,这让他们得出结论,“在高利率地区做多债券可能会让投资者受益,因为当利率最终正常化时,他们所持的债券会升值。”

除了上述策略外,摩根士丹利策略师还强调,价值与质量相结合的策略也很有吸引力。

摩根士丹利策略师在2023年展望中表示:“尽管市场环境继续有利于价值投资,市场波动性仍然很高,但投资者应专注于被低估的优质股票。”