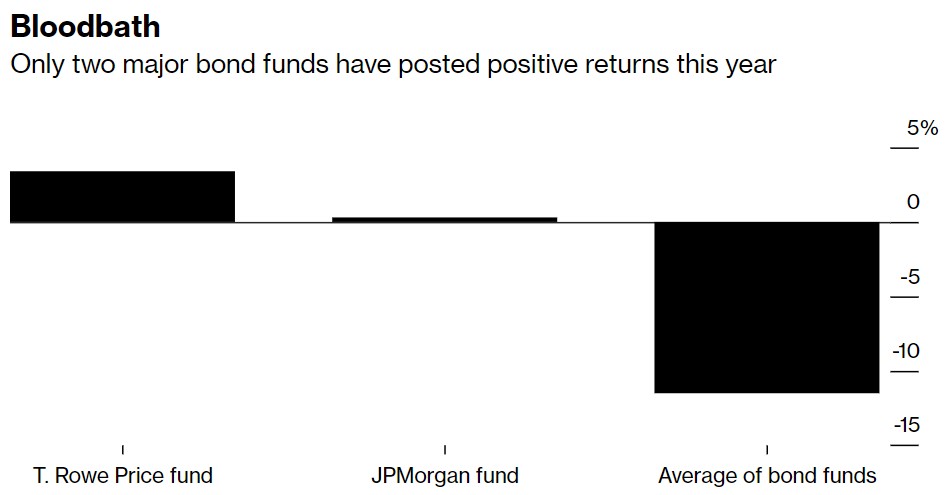

2022年,债券市场让华尔街最优秀、最聪明的投资者黯然失色。由于对发生的事情——几十年来最激进的加息——视而不见,一个又一个债券基金经理承受了沉重的损失;但这并不包括基金经理Scott Solomon与 William Eigen。在美国主动管理着至少10亿美元资产的198只债券基金中,他们管理的T. Rowe

Price Dynamic Global bond Fund和JPMorgan Strategic Income Opportunities

Fund是今年仅有的两只实现盈利的债券基金。

他们的成功法则是相似的。在席卷整个交易大厅的“通胀只是暂时的”论调中,两人很早就发现了漏洞,因此,他们成功地保护了自己的投资组合,使其免受美联储紧缩周期的全面冲击。Solomon通过衍生品赚取收益,在利率上升时保护投资组合。Eigen则抛售了高风险债券,将所得收益转为现金。

现在,就像去年年底一样,这些债券经理看到他们的竞争对手犯了一个重大错误。他们说,这一次的错误在于:市场将通胀降温的证据解读为美联储将在加息后不久开始寻找降息机会,以避免陷入深度衰退。这种情绪在很大程度上推动了美国国债自11月初以来的反弹。

这一立场得到摩根士丹利首席固定收益策略师Jim

Caron的支持。智通财经曾报道,Caron表示,对于美联储官员愿意在多大程度上遏制一代人以来最高的通胀,市场还没有做好准备。Caron称:“我并不认为加息周期得到了充分的消化,当前市场反映的是人们预计利率会下降,我认为我们需要倾听央行官员的言论以及他们对通胀的担忧。”

事实上,由于核心通货膨胀率仍在6%,是美联储目标水平的三倍,Solomon和Eigen认为政策制定者不会急于开始降息。美联储主席鲍威尔上周也表达力同样的观点,他反驳了市场对美联储迅速逆转路线的看法。

Eigen称:“美联储已经把通胀魔从瓶子里放了出来。很难把它放回去。”

防御策略

Solomon是这样表达的:“对美联储来说,最坏的情况是通胀触底回升,这就是为什么我们认为他们不会轻易发出大幅降息的信号。市场上没有多少人愿意承认这种风险。”

至少就目前而言,这两位基金经理都在坚持他们去年年底制定的防守策略。到目前为止,这种姿态肯定是正确的。截至12月16日,这198只基金的平均回报率下降了11.5%。与此同时,规模为45亿美元的T.

Rowe Price Dynamic Global bond Fund增长3.4%,规模为92亿美元的JPMorgan Strategic Income

Opportunities Fund增长0.3%。

根据媒体汇编的数据,回顾过去五年,T. Rowe Price Dynamic Global bond

Fund的年回报率为2.7%,超过了大约98%的同行。与此同时,JPMorgan Strategic Income Opportunities

Fund的基金收益1.6%,表现超过约84%同行。

止损

在这些基金之后,今年表现第二好的基金是那些仅仅设法限制了损失的基金。这个群体是由像Lindsay

Rosner这样的投资者组成的,她欣然承认,她和她的同事们在管理PGIM Absolute Return Bond

Fund时,今年开始时“在很大程度上处于暂时性通胀阵营”。

意识到自己的错误后,他们迅速改变了策略,抛售了长期债券。随着利率上升,长期债券受到的打击最大。他们一度将基金的存续期降至零,但截至11月30日仍持有约6%的现金或等价物。他们14亿美元的基金今年已经亏损了约1.4%。

Rosner指出,上周公布的消费者价格报告显示,核心通胀指标连续第二个月放缓,“这仍然不是让人们重新回到通胀池的邀请”。

Eigen比他的大多数同行更能适应华尔街的发展。他在新英格兰地区拥有一家体育设施作为副业。去年夏天,他注意到从食品账单到健身器材的费用都在飙升。就在那时,他得出结论,通胀上升的浪潮并非美联储官员当时所说的那样是暂时的。

他开始出售投资组合中的高风险资产,比如高收益债券。截至今年1月,该基金已将60%以上的资产转为现金,随着美联储加息,其回报率稳步攀升。截至11月底,这一比例约为72%。

Eigen指出,他没有看到他的工厂成本压力下降的迹象。他找不到员工,即使找到了,他们也不会在公司呆太久,于是他不得不花更多的钱来吸引员工。

尽管从历史上看,美国国债在经济低迷时期会因美联储削减借贷成本而上涨,但他表示,由于通胀上升,无法保证这次也会出现这种情况。与其他持有现金的基金经理一样,他也在等待市场机会。他预计,随着美联储收紧政策对评级较低的公司债等部分市场施加压力,市场机会将会出现。

Eigen称:“目前人们认为美联储将在明年年中之前迅速放宽政策。我就是看不出来。”