日前,自动动售货机行业“大哥”友宝在线再度向港交所发起了IPO冲刺。

据港交所官网披露,12月16日,北京友宝在线科技股份有限公司(简称“友宝在线”)向港交所递交了上市申请,拟在香港主板上市,高盛、中信建投国际及华泰国际为其联席保荐人。

智通财经APP了解到,该公司是一家无人零售经营商,成立于2011年,主要通过自动售货机网络切入无人零售市场。据弗若斯特沙利文资料显示,以交易品总额及网络规模计算,于2019年、2020年及2021年,友宝在线在国内无人零售行业均排名第一,目前是行业内有名的无人零售龙头。

截至2022年9月30日,该公司的点位网络有

87,565个点位,由69,963个自动售货机友宝点位及17,602个附属点位组成,遍布中国大陆288个城市及31个省级行政区,其中有80.5%集中于一线、新一线及二线城市。

不过,需要注意的是,虽然是自动动售货机行业“大哥”,但友宝在线的上市之路却并非一帆风顺。

具体而言,这已是友宝在线第二次向港交所递交上市申请了,该公司5月递交的上市申请已于先前失效。此外,友宝在线还曾于2016年在新三板挂牌,2019年在新三板退市后又试图在创业板上市,但并未成功,并于2021年2月终止IPO辅导。

而友宝在线闯关之路不顺利的背后,亦暴露了其近3年累亏超15亿元业绩“变脸”的事实。

那么,友宝在线业绩变脸的背后,是无人零售生意不好做了吗?

备受资本青睐,基本面却不尽人意

作为自动动售货机行业“大哥”,友宝在线曾一度备受资本青睐。

据天眼查数据披露,2011年至2019年,友宝在线完成了多轮融资,背后投资方甚至还有一些“大佬”身影浮现,比如银泰集团、中金资本、建银国际、蚂蚁集团等投资巨头。其中,蚂蚁集团在2018年和2019年还对友宝在线进行过两轮战略投资,总计28亿元。

截至本次IPO前,公司创始人王滨持股17.90%,执行董事兼总裁陈昆嵘持股4.09%,二人为一致行动人,合计持股21.99%。蚂蚁集团为友宝在线最大机构投资方,持有友宝16.68%股份,春华资本持股5.56%,而中金公司持股3.96%。

不过,虽然备受资本青睐,但友宝在线近几年的业绩表现却有点不尽人意。

智通财经APP观察到,友宝在线业绩2019年在新三板退市之后便发生了明显的变化——即业绩从高增长态势转变至陡然向下,近3年的时间亏损超15亿元。

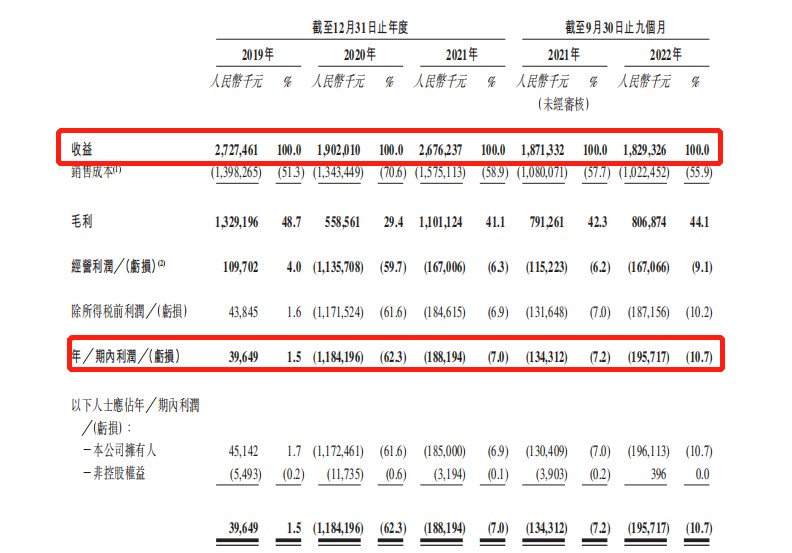

具体而言,2019年至2022年前3季度,该公司实现营收27.27亿元、26.76亿元和18.29亿元;分别实现净利润3964.9万元、-11.84亿元、-1.88亿元以及-1.96亿元,近3年时间累计亏损15.68亿元。

而在此之前,该公司净利润还实现了高达200%的增速。据悉,上市当年,友宝在线实现净利润为7750.08万元,同比增长245.34%;2017年,该公司净利润继续维持高增长,同比增长52.15%至1.18亿元,而2018年前三季度该公司也还录得1.01亿元的净利润,谁曾想自2019年退市之后,该公司的业绩便急转直下。

(图片来源:友宝在线招股书)

关于大幅亏损的原因,友宝在线在招股书中解释称,主要是疫情产生的干扰因素的“锅”。

比如说,2020年,在疫情影响下,公司多个自动售货机及迷你KTV所在的公共场地被要求关闭,公司运营中的迷你KTV、智能橙汁机及智能椰子汁机等被确认大额减值亏损,当年业绩由盈转亏。

事实上,智通财经深究其招股书发现,除疫情影响之外,高昂的营销费用也是造成该公司亏损的重要原因——2019年-2022年前三季度,友宝在线的销售及营销开支分别为10.24亿元、10.84亿元、10.77亿元及8.57亿元,分别占当期营收的37.5%、57%、40.3%及46.8%。

除此之外,结合该公司的业务结构来看,在疫情的影响下,友宝在线还深受“存货高企”的困扰。

据了解,友宝在线的业务主要包括智慧零售业务、供应链运营服务、数字增值服务及提供迷你KTV服务等其他业务。其中,智慧零售业务为该公司的收入支柱,收入占比占营收的比例在70%至80%之间。自2020年初疫情传出以来,受社交距离限制、封城、临时停业及其他干扰措施影响,该公司不免面临着产品需求下跌带来的存货过剩发展风险。

具体而言,2019年至2022年前三季度,该公司的存货余额分别为2.31亿元、1.50亿元、1.87亿元及1.76亿元。与此同时,该公司的存货周转天数也不断延长,分别为55天、60天、51天及60天。此外,于2019年及2020年,该公司计入综合全面收益表的存货减值亏损分别约为250万元及5390万元。

基于上述财务数据来看,不难发现,虽然贵为自动动售货机行业“大哥”,但友宝在线的基本面似乎却并没有体现出“大哥”应有的底色。

无人零售渐成红海 友宝在线或“压力山大”

事实上,除了基本面不尽人意之外,友宝在线所处的外在环境也不容乐观。

据了解,无人零售风口盛行于2017年,一时京东、阿里和众多小玩家纷纷进场,风光无两。

据相关统计数据显示,2017年全年,进入无人货架市场的初创企业不低于50家,全国无人零售货架累计落地达2.5万个,无人超市落地近200家,而果小美、猩便利、缤果盒子等相关企业也都是在那一年集中成立的。

不过,月满则亏,水满则溢,风光过后便是一地鸡毛:2018年,每日优鲜便利购、果小美、猩便利、七只考拉等头部企业传出裁员、倒闭、撤点等消息,与此同时,以领蛙为代表的中型玩家则以被收购等形式选择了退场。

而结合最新的市场数据来看,目前的无人零售市场增速也不复之前的高增长速度——据弗若斯特沙利文的资料,2019年至2021年,国内无人零售市场总销售额分别为287亿元、227亿元、283亿元,市场增长速度有所放缓。预计至2022年,我国无人零售市场总销售额或将达到330亿元。

(图片来源:友宝在线招股书)

然而,即便无人零售市场增长速度较之前有所放缓,但不断进场的入局者还是给友宝在线带来不少竞争压力。

2022年1月,每日优鲜(MF.US)就全资收购了经营租赁自动售货机的“在楼下”,意图将市场从自身旗下便利购已经覆盖的写字楼拓展至社区;2月,聚焦办公室AI智能柜的丰e足食又获得新的一轮融资,试图靠母公司顺丰(002352.SZ)的扶持,利用快递小哥负责推广和运营。此外,知名饮料品牌元气森林也发布了无人零售终端新产品“M1智能柜”,农夫山泉(09633)亦上线社区无人售卖服务。

对于上述竞争压力,友宝在线也在招股书中提示风险称,随着越来越多参与者正计划进入该市场,以及饮品公司、综合物流公司、便利店品牌及其他零售渠道入场,公司未来将会面临着比较激烈的竞争,倘公司无法有效竞争,则可能损失市场份额及客户,对公司经营业绩造成不利影响。

值得一提的是,在疫情叠加日益激烈的竞争环境双重“夹击”下,友宝在线在商业模式做出重大转变,试图缓解业绩不断亏损的压力。

智通财经APP了解到,2020年以前,友宝在线走的是加盟模式。这种模式下,加盟商自身运营商品销售业务,再从友宝处获得广告利润分成来盈利。但2020年疫情爆发以后,由于各地线下客流量不足,友宝的加盟商大量流失,该公司便转变了运营思路——推出合伙人制度,这种类加盟的合作形式,由合伙人提供点位或参与投资,以利润分成的模式为公司实现收益,从而缓解了公司的扩张压力。

而通过这一合伙模式,友宝在线也的确是实现了快速扩张:据招股书数据披露,2019年至2021年,友宝合伙人点位数量分别为10889个、40074个、71480个,占公司点位总量的比例分别为13.47%、52.99%、69.57%。与此同时,友宝来自合伙人点位的收入在总收入中占比也逐渐提升,分别为9.2%、40.1%、55.3%、55.3%。

不过,需要主要的是,由于目前友宝在线的净利润仍处于大幅亏损的状态,部分没能赚到钱的合伙人也开始黯然出走——022年9月末,友宝合伙人数量降至56882个,较2021年末净减少14598个。

然而,即便合伙人批量出走,但友宝在线的点位布局还是花了不少钱。2019年之2022年前三个季度,该公司点位运营及开发开支(主要指就维护及扩充点位网络已付或应付点位供应商及点位合伙人的固定或可变开支)分别约为5.75亿元、5.53亿元、5.86亿元、4.15亿元及4.27亿元,分别占同期销售及营销开支的56.1%、51.0%、54.4%、54.5%及49.9%。

综上,不论是从基本面表现来看,还是外部发展环境来看,友宝在线的无人零售“生意”的确不如此前风口时期那样好做了。而这也为其屡次闯关港交所埋下伏笔,毕竟目前的急需资本赋能扭转大幅亏损的不利局面。