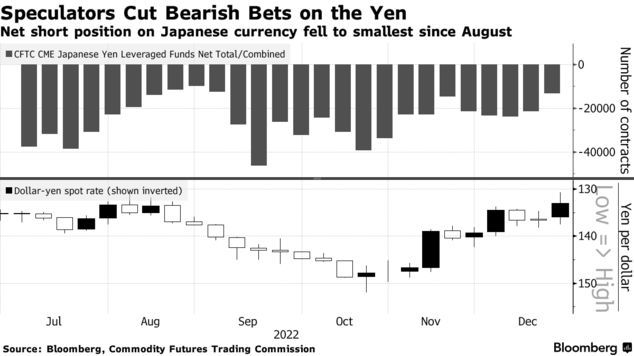

在日本央行上周意外扩大收益率曲线控制区间之后,日元作为套利交易的首选货币似乎正在失去吸引力,投机者将日元空头押注削减至近四个月以来的最低水平。根据美国商品期货交易委员会(CFTC)截至周二的一周数据,杠杆基金的日元净空头头寸减少8274份合约至13207份,为8月底以来的最低水平。

日本央行上周二公布决定后,日元一度飙升近5%。此后日元有所回落,但周五尾盘仍较一周前上涨2.8%。一些分析师预测,随着日本央行最终放弃接近零的利率政策,日元可能会进一步走强。

根据日本央行的利率决议,政策制定者宣布将10年期国债收益率的目标波动区间从-0.25%至0.25%扩大至-0.5%至0.5%。当然,这并不是该行要放弃其超低利率政策,但许多人认为这是一个它将朝该方向转变的迹象。

本周之前,日本央行表现出的鸽派态度加剧了日元的疲软,而套利交易是其中的一个关键机制。该行转向鹰派的迹象可能至少会在一定程度上扭转这一局面。

套利交易的基本机制为以利率较低的货币(如日元)借入资金,然后以利率较高的货币(通常为新兴市场的货币)借出相同的资金。只要利差持续存在并且货币的潜在价值没有明显变化,这种交易可以盈利。但如果变化足够大,就会抵消收益,因此波动的市场是套利交易的大敌。

此前日元一直是投资者进行套利交易所青睐的货币之一,而这种交易对日元构成了压力。今年10月,日元自1990年以来首次跌破1美元兑150日元的关键心理水平。当时日本政府对此非常担忧,因此通过抛售美元直接干预市场。

周二,日元升至130.58,为8月以来的最高水平。截至发稿,美元兑日元报132.8。

(来源:英为财情)

CFTC公布的数据被许多观察员用于评估货币交易员的头寸情况。目前投机基金明显减少了对日元的空头押注,不过净头寸仍然是空头。与此同时,看空欧元的押注有所增加。