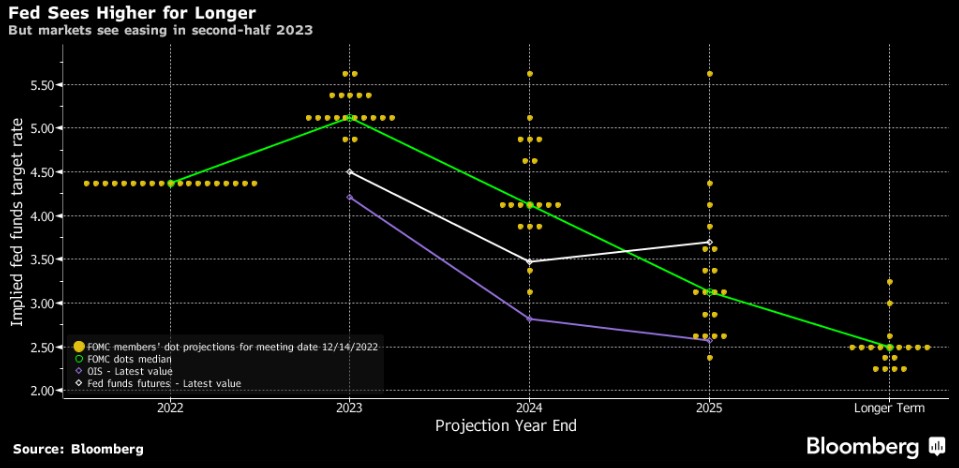

美联储官员正在全力说服投资者,他们在年底前不会大幅下调基准利率。但遗憾的是,市场并不买单。

据了解,货币市场预计利率将达到4.9%左右的峰值,随后到2023年底将降息近50个基点。尽管最近几天多位官员发出了截然不同的信息:利率正朝着5%上方前进,并将全年保持在这一水平。

其中,美联储主席杰罗姆·鲍威尔上个月强调,历史告诫人们不要“过早放松政策”。由于交易员实际上拒绝接受他的说法,这风险在于,如果市场利率下降削弱了美联储为经济降温的努力,货币宽松政策的繁荣会导致美联储官员更加紧缩。

美联储与市场观点不一

Bannockburn Global的首席市场策略师Marc

Chandler表示,市场认为美联储是在没有剧本的情况下行事,因为他们以前的预测都是错误的,而且他们过去也低估了这些预测。如今,投资者判断美国“正在走向衰退,而美联储还没有完全意识到这一点。”

图1

上月美联储政策会议之前,美国国债收益率几乎没有变化,当时官员们上调了对关键利率将达到多高的预测。鲍威尔强调,19人中有17人预测利率峰值将达到5%或更高,高于当前市场利率水平。

最近几天,这一信息再次得到充分体现。亚特兰大联邦储备银行行长Raphael

Bostic表示,美联储应该在第二季度初将利率提高到5%以上,然后在“很长一段时间”维持利率不变。堪萨斯州的Esther

Georgea也称,美联储应该将利率维持在5%以上直到2024年。

债券市场资深观察人士Ed

Yardeni在给客户的一份报告中写道:“美联储官员已经变得更加鹰派,因为投资者没有听取他们的警告,或许美联储官员应该听听债券市场的意见。”

当前市场出现的一个问题是,鲍威尔和前任美联储主席都淡化了政策制定者对基准利率预测的所谓点图的相关性。而另一个问题是,美联储对2021年的预测被证明是严重错误的,因为它没有预测到2022年的加息。

图2

具体来说,鲍威尔本人在担任美联储理事时淡化了这些点,并在2018年首次掌舵美联储时加倍强调了这一信息。2014年年中,执掌美联储的Janet

Yellen告诉市场不要理会这些圆点。就连美联储主席Ben Bernanke后来也试图将圆点的政策信号价值降至最低。

掉期交易员预计,美联储将在6月前将政策利率从目前4.25%至4.5%的目标区间提高至略低于5%的水平,然后在12月底前将其下调至4.5%左右。尽管交易员对终端基金利率的定价在最近几个月有所起伏,但市场一直在消化2023年底之前降息的预期。

不过,纽约联邦储备银行上月进行的一项调查显示,在做出官方预测时,美国国债的主要交易商作为一个整体并没有为降息定价。

随着定于周四公布的美国12月消费者价格指数(CPI)报告,预期可能会发生变化。在过去两份报告显示通胀低于预期后,股市和国债上涨。

美联储抗通胀努力将“付之东流”?

美联储12月13日至14日的会议纪要显示,与会者担心市场对货币政策制定的任何“误解”会助长金融市场的乐观情绪,从而“使该委员会恢复价格稳定的努力复杂化”。

Brean Capital LLC的高级经济顾问Conrad DeQuadros表示,由于没有充分收紧金融环境,“市场在利率方面的努力正在白费”。

美联储官员在上个月发布的预测中预计,关键利率今年将达到5.1%。没有人预测2023年将降息。

Laffer Tengler Investments Inc.的首席执行官兼首席投资官Nancy Tengler则相信债券市场的信号和投资资金。

Tengler表示,美联储在转折点上往往是错误的。她说:“我记住的一件事是,2021年9月的点阵图甚至显示,美联储要到2024年才能达到2%。”她指的是政策利率预测。

她表示,美国供应管理协会上周五公布的服务业意外收缩等经济数据,支持了衰退即将到来、通胀已见顶的观点。美联储最终将不得不迎头赶上。