随着疫情后港股医药板块处于低估区间、有望迎来价值修复契机,创新药正重新成为投资者关注的“香饽饽”。

相对于其他创新药头部公司,市场对翰森制药(03692)的反应却显得有些冷淡:在雪球上其关注用户数仅有恒瑞医药(600276.SH)的百分之一,尽管自去年10月以来股价已从11港元反弹至18港元附近、创下近一年新高,但近期成交量持续处于1000万以下。而在机构关注度方面,四个月来仅有瑞银、里昂两家给出评级。

翰森制药为境外上市主体,其经营主体为江苏豪森药业,于2019年赴港上市。上市首日,股价一度暴涨49%,以首日收盘1133亿港元的市值成为当时港股医药板块“最靓的仔”。

三年过去,如今翰森制药港股市值停留在1012亿港元附近,几乎是“原地踏步”。相比之下,恒瑞医药从上市首日的36.8亿元市值发展到如今的2410亿元市值,早已今非昔比。

细究其中原因,港股流动性不如A股或许是原因之一,但翰森制药在创新药研发上的落后也不容忽视。

集采拖累利润,业绩复苏尚需时间?

翰森制药、恒瑞医药由孙飘扬钟慧娟夫妇各自分别控股,如今孙飘扬已卸任恒瑞医药董事长,其夫人钟慧娟依然掌舵翰森制药。这对医药界有名的“夫妻档”早已凭借上市公司双双成为业界富豪,在2020年的福布斯《医疗健康富豪TOP50》榜中分别名列第一和第三。

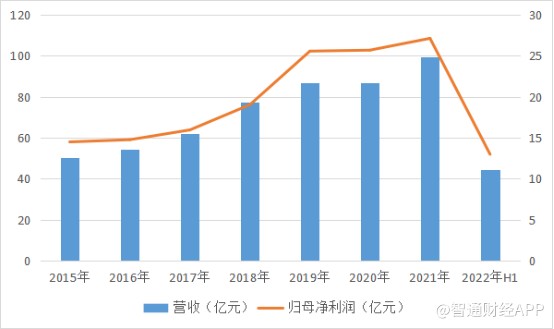

尽管都是以首仿药起家,但多年来翰森制药始终难逃恒瑞医药“影子公司”的嫌疑。受集采降价压力,翰森制药近年业绩平平:

据财报披露,翰森制药2022年上半年实现营收44.34亿元,同比增速为0.7%;股东应占溢利为12.98亿元,同比增长0.57%。除了2019年港股上市后全年净利有较大增长,其余年份的业绩走势都略显疲软。

但时至2022年上半年,从收入结构来看,似乎翰森制药正逐渐摆脱对仿制药的收入依赖,创新药产品增长亮眼。其中,仿制药板块因集采而持续承压,收入同比下降33%至21.15亿元;创新药板块则表现强劲,实现收入约23.21亿元,同比增长约84.8%。同时,创新药占收入比重由上年同期的约28.5%上涨至约52.3%,贡献了一半的营收。

目前,公司旗下有6款创新药已上市,其中阿美乐、恒沐、豪森昕福、孚来美、迈灵达等5款已成功商业化,均已被纳入国家医保目录。近年来各款上市新药已进入快速放量期,2021年全年创新药板块录得同比增速168.9%,营收比例也从往年的18.0%大增至42.3%。

从细分赛道布局来看,肿瘤板块药物贡献了主要收入增量,该领域营收为24.51亿元,有着广阔增长前景;其次是中枢神经领域营收8.45亿元,抗感染领域、代谢及其他领域营收处于5-6亿元区间。

展望未来,翰森的仿制药与创新药板块有望实现“此消彼长”。截至2022年9月,公司主要存量仿制药大品种大部分已纳入1-7批国家集采,预计公司主要仿制药品种有望于2023年完成集采执行,2023-2024年存量业务压力有望弱化;创新品种则处于起步阶段,中金研报中预计核心产品阿美乐(三代EGFR抑制剂)有望实现60亿元以上的销售峰值,孚来美(长效GLP-1)有望实现20亿元以上销售峰值,豪森昕福(BCR-ABL)、恒沐(乙肝口服药)有望实现15亿元销售峰值,伊奈利珠单抗(CD19)等多个品种均有望实现10亿元以上的销售峰值(以国内市场计)。以此来看,手握多个上市创新药,公司未来业绩着实可观。

但在乐观预期真正兑现之前,翰森制药恐怕还要经历一段低谷期。此前,公司曾下调2022年全年收入增速指引至个位数,并称销售增长疲软主要因疫情扰动和集采压力。因2022年上半年业绩增长不及预期,多个机构下调公司全年收入盈利指引及目标价。

2022年上半年,公司研发投入约7.39亿元,同比增长7.6%,占收入比重上升1.1个百分点至约16.7%。近年来公司研发开支增长较快,从2018年的8.8亿元至今已增长1倍有余。

值得一提的是,公司销售及分销开支多年居于高位,自2018年开始持续花费30亿元以上,2022年上半年销售开支为16.83亿元,同比增速超10%,销售费用率相比同类上市医药公司也属于较高水平。

财务方面,2022年上半年应收账款下降至30亿元,经营性现金流同比增长64%至17.74亿元,净现金保持充沛约为150亿元,负债结构表现稳健。

上市创新药放量可期,核心产品竞争压力仍存?

产品研发管线是衡量一家创新药初创企业潜在盈利前景的重要因素。在产品管线布局方面,翰森制药采取“自研+BD”双轮驱动战略。目前,翰森制药已有超过25个处于临床不同阶段的创新药项目正在开展超过40项临床。

在已上市产品中,最受瞩目的是阿美乐(甲磺酸阿美替尼片,三代EGFR抑制剂)。阿美替尼是全球第二个、中国首个原研的第三代EGFR-TKI,其不仅在多次临床试验中体现出了良好的疗效、更佳的安全性,有望成为EGFR-TKI用于晚期EGFR突变非小细胞肺癌(NSCLC)治疗的首选药物,在国内外学术会议上也深受国际肿瘤学界重视。

阿美替尼于2020年首次被批准上市,目前在国内已经获批了两项适应症。2022年年底,阿美替尼再次获批一线治疗非小细胞肺癌,并在欧洲递交上市申请,有望成为国内同种品种中首个成功在海外上市的创新药,其未来放量将对翰森制药业绩形成一定支撑。

而在自研创新药管线中,培莫沙肽则是另一款值得关注的新药,其是一种长效的新型多肽类促红细胞生成素(EPO)受体激动剂,有望成为首个国产长效EPO药物,目前新适应症上市许可已获受理,有望于2023年获批上市,销售峰值有望达到15亿元。

而在BD方面,可以看出,自2019年起,翰森制药便开始有意识地通过外部合作来拓宽自身产品管线,3年时间里已完成BD交易10余项,布局包括siRNA、ADC、及融合蛋白等多元化的国际前沿新药技术领域。2021年,公司合共支付BD项目费用(含首付款及里程碑付款)约3.74亿元。

在BD产品中最受期待的无疑是目前已获批的第6款创新药——昕越(伊奈利珠单抗注射液)的商业化,该药是翰森制药引进的全球唯一治疗视神经脊髓炎谱系障碍(NMOSD)的抗CD19单抗,是我国首款靶向CD19的单抗药物。机构预计,伊奈利珠单抗三项适应症的国内销售峰值预计在10-20亿元。

此外,翰森制药已与全球健康药物研发中心(GHDDI)就GHDDI自主研发的口服小分子新冠药物GDI-4405系列达成独家许可与合作开发协议,将支付1200万元首付款,及最多16.80亿元商业化里程碑潜在付款,以及基于净销售额的分级特许权使用费。

纵观翰森制药整个产品管线布局,虽然不乏亮点,但在创新药企“内卷”严重、扎堆热门靶点的当下,或许仍然欠缺一些让投资者投入真金白银的说服力。且不说前有辉瑞与默沙东、后有国内同类产品的新冠口服药赛道,便是公司销售前景最乐观的阿美替尼也面临不小的竞争压力。

截至2022年年末,国内已有8款EGFR抑制剂获批上市,其中第一代有3款、第二代有2款、第三代有3款,还有5款三代EGFR-TKI已提交上市申请,足见竞争激烈程度。而在第四代EGFR-TKI的研发上,国内亦有贝达药业(300558.SZ)、正大天晴、君实生物(01877)等企业早早布局。

翰森制药获授权的伊奈利珠单抗属于罕见病领域药物,尽管其目前在国内的确有着足够的稀缺性,但其着眼的CD19靶点已然成为全球药企争相布局的“网红”靶点,双特异性抗体、ADC、Fc工程抗体和CAR-T等新兴免疫治疗方法频出。不过由于市面上已上市的产品不多,翰森制药有望占据领先优势,在市场空白期收获一段业绩。另一方面,罕见病药物商业化不易,加上集采降价压力,翰森制药在“吃蛋糕”前仍有很多挑战需要克服。

小结

从目前的基本面来看,创新药产品的快速放量为翰森制药的未来业绩带来了乐观预期,同时公司仍面临研发及新品销售不及预期、带量采购使利润承压的风险,商业化推广导致的销售费用高企也是值得关注的负面因素。此前公司业绩主要受到仿制药进入集采的压制,待利空充分消化后,翰森制药未来仍有不少看点。