自国内疫情管控放开以来,此前疫情受损的股票纷纷走高,尤其是2022年底以来,消费医疗持续走高。眼科作为消费医疗板块中的一个细分,近期也颇受资金追捧,尤其是在龙头企业爱尔眼科上调业绩指引的带动下,眼科医疗指数(8841417.WI)两个月内涨幅达23%,个股中更有走出翻倍的行情,如朝聚眼科(02219)。

而朝聚眼科能走出翻倍行情,一方面是去年港股市场行情不好,公司股价大幅下挫,估值便宜且盈利能力不错;另一方面,行业复苏预期下回暖。

优质区域性眼科医院,净利率高于同行

智通财经APP了解到,朝聚眼科于1988年在内蒙古包头创立,从起初提供眼科服务的诊所,消费眼科服务包括开展屈光矫正、近视防控、视光服务;基础眼科为白内障、青光眼、斜视、眼底疾病、眼表疾病、眼框疾病以及小儿眼病等多种常见眼科疾病。在内蒙古地区,公司为最早应用PDT治疗老年性黄斑变性、开展微创玻璃体视网膜手术、采用微脉冲激光技术治疗黄斑水肿以及配置微切口白内障超声乳化术治疗白内障,开展了内蒙古第一例人工玻璃体植入术。历经30多年发展成为经营区域横跨内蒙古、浙江、江苏、山西及河北5大省份和自治区,20间眼科医院和25间视光中心的上市公司。

眼科医院一般都有院内制剂。目前朝聚眼科研发了23款院内制剂(眼科药物),包括五种胶囊及18种滴眼液,可治疗多种疾病,包括近视防控、眼底疾病、抗感染及抗过敏。明目胶囊、化瘀胶囊、抗病毒胶囊、三七止血胶囊、白内清胶囊及双黄滴眼液等自制中药制剂产品临床使用20多年来受到广泛好评,是行业内率先于临床使用自制药的医疗机构之一。同时,公司也是中国为数不多可生产将由相关医院处方用于防控青少年近视的0.01%硫酸阿托品滴眼液的医疗服务供应商之一。

在近几年的发展下,朝聚眼科业绩也持续增长。数据显示,2018-2021年朝聚眼科营业总收入与扣非后归母净利润随业务持续扩张呈递增态势,2021年营业收入同比增加25.69%,达到9.99亿元,2022H1达5.52亿元,同比增加9.61%;扣非归母净利润增速远高于收入增速,2022H1扣非归母净利润达1.04亿元,同比增加27.99%。

按服务类型来看,消费眼科服务贡献了公司主要收入,收入及占比随屈光不正及近视防控市场需求扩大而持续增加,2021年消费眼科收入占比达48.08%。基础眼科服务收入逐年增加,但收入占比出现递减,由2018年的64.5%降至2021年的51.83%。2022H1消费眼科和基础眼科收入分别为2.91亿元和2.42亿元,占比分别达54.64%和45.36%。

从接诊方式来看,住院服务收入受2020年疫情因素影响医院住院管控,较2019年有所下降,2021年随疫情逐步控制有所回升,住院服务收入增速低于门诊服务收入,占比由2018年的47.4%降至2021年的34.1%。门诊服务收入随市场眼科门诊服务需求增长而增加,2021年收入占比达57.5%。2021年门诊服务和住院服务收入分别为5.74亿元和3.41亿元。2022H1门诊服务达3.20亿元,同比增长9.21%;住院服务达1.74亿元,同比增长4.19%;门诊服务和住院服务分别占比60.04%和32.65%。

再看毛利率,近年来,公司的毛利率也持续攀升,从2018年的38.72%提升至2022年上半年的45.9%。此外,公司中央集中采购模式以及医师共享模式,有效降低了公司医疗耗材及人工成本,净利率也从2018年的4.61%提升至2022年上半年的18.43%。不仅如此,以2021年的数据对比来看,朝聚眼科的净利率与爱尔眼科均为16%,高于同行业的华夏眼科、何氏眼科、普瑞眼科。

可见,从盈利角度来看,朝聚眼科的盈利能力妥妥的强于普瑞眼科以及何氏眼科,尽管公司的医院家数最少,但若以此发展下去,朝聚眼科将妥妥的是行业小黑马。

华北地区眼科消费渗透率低,内蒙古区域优势明显

在医药的投资界有一句俗语叫“金眼银牙”,足见眼科是门大生意。据弗若斯特沙利文预计中国眼科医疗服务市场的规模将在2024年达到2231亿元,2020-2024

年 CAGR为 11.05%。在这千亿的市场中,公立机构为主,占比超6成。

虽然民营眼科医院占比低于公立医院,但是受益于社会办医政策及眼科行业高景气,民营眼科医院市场快速发展。根据卫健委的统计数据,2015-2021年净新增748家眼科专科医院,其中民营眼科医院净新增747家。根据灼识咨询数据,民营眼科医疗服务市场规模2015-2019年年复合增长率为20.7%,未来几年也将继续保持快速增长态势,预计将由2020年的443亿元快速增长到2025年的1103亿元,年复合增长率为20.0%。在眼科市场的占比也将从2020年的39.0%增长至2025年的43.7%。

此外,由于经济发展水平不均的因素,国内的华北地区眼科医疗服务市场公立医院在2019年占比达到72.17%,民营医院占比仅27.83%。根据弗若斯特沙利文数据,预计2024年华北地区眼科医疗服务市场规模达337亿元,其中公立机构和民营机构市场规模分别为213亿元和124亿元。内蒙古是公司的发源地,预计2024年眼科医疗服务市场规模达33亿元。这也意味着华北地区的民营医院存在极大的发展机会。

2020年以前华北地区主要为基础眼科服务,近年消费眼科市场规模逐渐成为主要眼科服务。而白内障是消费眼科的主要病症之一。

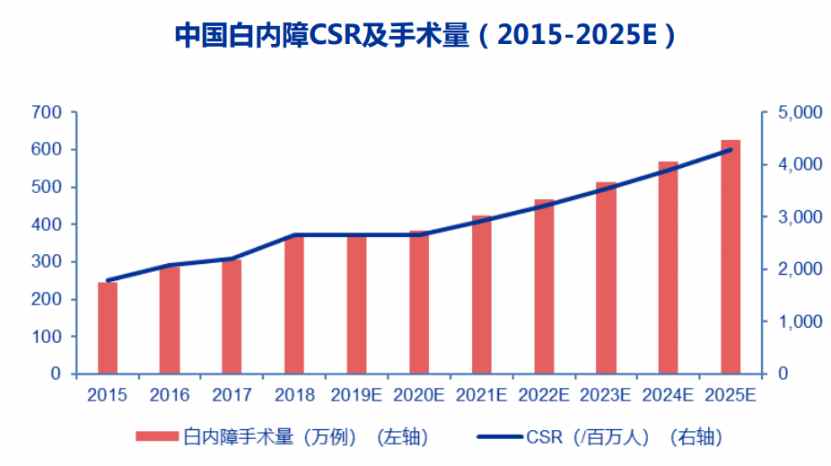

白内障是全球首位致盲性眼病,我国白内障发病率高,60-89岁人群发病率约为80%,随着我国老龄化社会进展深入,白内障眼病造成的社会负担日益加剧。手术是白内障根治的唯一有效方式。自2019年安徽省开启首个省级人工晶状体带量采购,随着白内障手术基本费用纳入医保支付以及国家关于普及白内障手术的政策支持,我国CSR(白内障手术率,单位:每百万人)从2015年的1782增长至2018年的2662,但欧美发达国家的CSR普遍在10000以上,未来提升的空间较大。考虑到我国庞大的老年人基数与白内障的高发病率特点,预计未来我国白内障手术渗透率将进一步提升,根据爱博医疗招股书的测算数据,2025年我国CSR将达到4287,对应白内障手术量为625万例。

根据弗若斯特沙利文数据,预计2024年渗透率将达到3.0%。2020-2024年华北地区白内障治疗的市场渗透率年复合增长率为2.67%。

内蒙古白内障治疗渗透率以往一直低于全国平均水平,但近年来呈逐渐上升趋势。自2015年的0.8%上升至2019年的1.2%,年复合增长率为9.8%;2020-2024年预期白内障治疗渗透率年复合增长率为5.74%,2024年有望达1.5%。这对于发家于内蒙古的朝聚眼科而言无疑是巨大的机会。去年公司也通过并购方式在华北地区扩张。

不仅如此,江浙地区作为经济较为发达的地区,朝聚眼科也通过加快亿元并购步伐和重点发展消费眼科的方式,持续提升浙江北部、东部及苏州北部地区的市场地位和品牌知名度。考虑到未来区域性具有庞大市场机会,公司计划扩展业务范围到二线及三线城市,提升300万以上人口城市的市场渗透率。除此之外,公司战略布局具有人口密集和市场经济发达的潜力新地区,实现新地区市场扩张。如此看来,对于未来的发展规划方向,朝聚眼科有着清晰的战略目标。

综上来看,短期而言,疫情放开经济逐步恢复,无论是刚性还是消费的医疗需求都被延迟,但需求不会消失,被积压的需求叠加持续新增的需求在疫情放开后都有望快速释放,眼科的生意也会有明显的提升。长期看,随着人民生活水平的提高,华北地区的眼科服务需求有望得以提升,渗透率亦将持续提升,民营眼科医院有望持续维持快速增长,兆科眼科也有望从中获益。对比A股的普瑞眼科,朝聚眼科盈利能力更高,估值更低,确实存在一定的成长空间。但也需要注意,民营眼科医院大部分靠收并购扩张,而眼科本身就是一门好生意,收并购大部分为溢价收购,这也意味着收购的越多,商誉越大,若收购后并不能很好的整合,对上市公司而言也是不小的伤害。