大型投资者正在回避新年美股上涨,它们对席卷散户和美国企业的购买狂潮不以为然。尽管由于上周的风险偏好轮动而被迫大量解除看跌押注,高盛主经纪商业务追踪的对冲基金一直不愿追逐市场收益。随着标普500指数在近五周内录得第四周上涨,它们在截至周四的一周内削减了多头头寸。

多头和空头头寸的减少导致头寸数量出现2021年1月以来最大的整体回落,当时日内交易员在Reddit上联合起来与专业卖空者较量。

摩根大通编制的数据进一步表明了专业投资者的谨慎态度。该数据显示,周四是2018年初以来第10个最大的减持日。结合长期活动,该行的主经纪商业务显示交易量在过去四周非常负面。

对冲基金以防御性敞口而闻名,但它们的这些行动似乎表明标普500指数自去年10月以来大约17%的涨幅可能已经过头了,因为美联储仍处于紧缩状态,并且企业盈利正在下滑。对冲基金缺乏信心与今年年初企业以创纪录的速度回购形成鲜明对比,而散户大军正在将仓位水平提升至比模因时代峰值还高的水平。

Alpha Theory Advisors总裁Benjamin

Dunn表示:“对冲基金感到非常震惊,并没有表现出那种信念。如果你看一下卖方,就会发现它们都非常一致地看跌。”

新年市场转变的力度令对冲基金措手不及。高盛的指数显示,虽然今年它们最看好的股票涨幅较标普500指数高出4个百分点,但它们最看空的股票却以高达17个百分点的表现令其蒙受损失。总体上,全球对冲基金的回报率一直保持在4.5%,而纯粹的价格上涨提升了其头寸的价值。

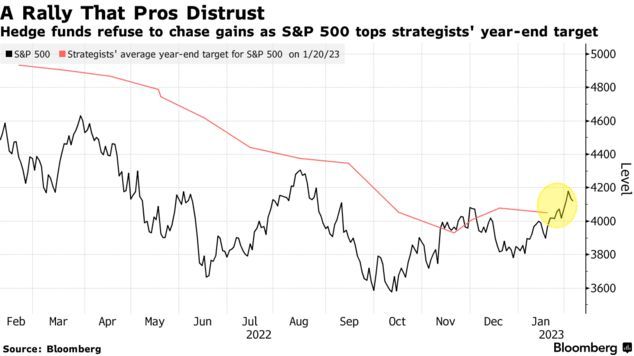

周一美股继续下跌,不过标普500指数上周创下了4180点的高位,已经比华尔街策略师设定的平均年终目标高出3.2%。

进入2023年,由于美股在1月无视摩根士丹利和摩根大通等公司的预测员发出的上半年形势将变得艰难的警告而出现上涨,股票敞口较低的对冲基金正争先恐后地平仓空头头寸。在纳斯达克100指数创下二十年来最佳年度开局之际,高盛追踪的基金迅速削减了对科技股的看跌押注,空头回补创下两年来最快的速度。

这样的回补可能为市场反弹增添了动力,吸引了更多投资者加入。根据摩根士丹利交易部门的估计,趋势交易者等基于规则的计算机驱动基金今年已经买入了950亿至1000亿美元的股票,其中1月的购买量是2019年11月以来的最高水平。

从目前的情况来看,净杠杆率从年初开始回升,其部分原因是空头回补。但高盛的数据显示该比例为69%,仍处于三年区间的底部四分之一。摩根士丹利和摩根大通的基金敞口数据也表明对冲基金缺乏乐观情绪,尤其是在美国。

包括John

Schlegel在内的摩根大通团队在一份报告中指出:“可能会有一些剩余的平仓,但中期指标表明这种情况可能快要结束。此外,随着市场从高位回落,平仓和空头回补经常出现逆转,这可能是市场反弹可能需要喘息的另一个迹象。”