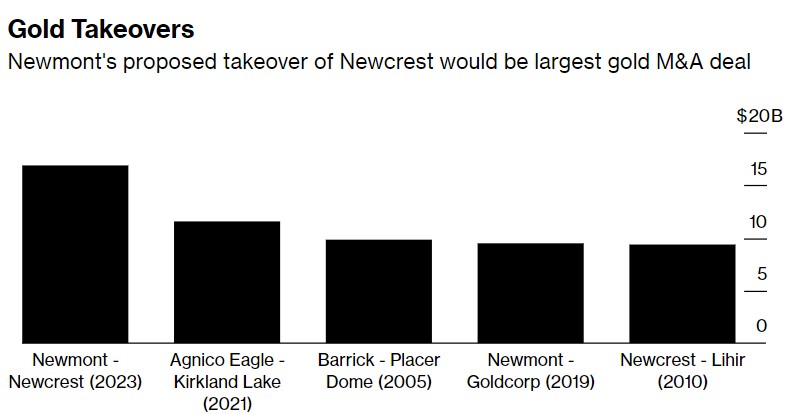

多年来,全球最大的几家矿商一直呼吁在这个分散的行业进行整合。纽曼矿业(NEM.US)以170亿美元收购澳大利亚Newcrest Mining Ltd.的交易表明,该行业整合终于开始大规模发生了。纽曼矿业的全股票收购要约将是迄今为止规模最大的金矿收购案,目前矿业巨头必和必拓(BHP.US)和力拓(RIO.US)都在寻求达成数十亿美元的交易,以扩大铜业务。这一连串的活动发生之际,生产商正努力应对运营成本上升、产量下降和更难开采的资源,同时新矿床还面临更难找到的问题。不过,对电池金属的需求也在飙升,电池金属是全球从化石燃料向清洁能源转变的支柱。

尽管去年还有其他一些重大交易,如伊格尔矿业(AEM.US)以104亿美元收购柯克兰湖黄金公司(Kirkland Lake Gold),以及48亿美元收购亚麻纳黄金(AUY.US)(交易将在几周内完成),纽曼矿业的最新举动表明,该行业对更大规模的交易有兴趣。

Yamana创始人Peter Marrone周一在电话采访中称:“纽曼矿业的交易表明,虽然整合已经花了一段时间,但我们终于达到了目标。有了这笔交易,其他高级企业的数量将会减少,因此在我看来,下一个合理的整合领域是中端企业。”

自疫情开始以来,黄金采矿业收购数量的放缓,让规模较小的生产商有机会做大,而两家最大的黄金生产商——纽曼矿业和巴里克黄金(GOLD.US)——则专注于自己的资源。其他公司则在黄金开采领域跻身顶级行列,一年前伊格尔矿业收购了柯克兰湖黄金,巩固了其第三大黄金生产商的地位。泛美白银公司(PAAS.US)联手伊格尔矿业收购并分拆了Yamana,使这家总部位于温哥华的矿商跻身全球白银产量前五名。

与此同时,必和必拓计划以64亿美元收购澳大利亚Oz Minerals,以巩固其作为全球最大铜生产商之一的地位。力拓去年12月则斥资31亿美元,通过收购绿松石山资源有限公司(Turquoise Hill Resources),获得了蒙古一座大型铜矿的完全控制权。巴西矿业巨头淡水河谷(VALE.US)正寻求在未来几个月内出售其基本金属业务的部分股权。沙特阿拉伯的国有矿业公司今年1月宣布成立一家新的合资企业,投资海外矿业资产。

BMO Capital Markets矿业和金属分析师Jackie Przybylowski周一在给客户的报告中称,纽曼矿业已经显示出"一些迹象,暗示将采取更激进的策略",因为该公司在衡量规模的重要性,"以增强对多能型投资者的吸引力"。

加拿大丰业银行分析师Tanya Jakusconek在一份报告中称,纽曼矿业收购Newcrest将使这家总部位于丹佛的公司市值达到570亿美元,合并后的产量最高可达850万盎司,这将超过巴里克黄金公司320亿美元的市值。

巴克里黄金首席执行官Mark Bristow周一在接受采访时说,他不打算通过收购Newcrest来超越北美竞争对手。这位首席执行官五周前表示,今年他将专注于“初级市场”,同时避免“愚蠢的并购”。自四年前收购南非兰德黄金资源公司(Randgold Resources)以来,这家总部位于多伦多的公司还没有进行过重大矿业交易。Bristow称:“价值并购和为了做大而做大是有区别的。”