人们担心,去年股市和债市的剧烈波动将在2023年重现,这提升了对这两种资产类别的上涨依赖性较低的投资的吸引力,比如管理期货和私募市场。

去年,不断飙升的利率引发了股市和固定收益市场的罕见同步暴跌,颠覆了传统的多元化策略,如60/40投资组合,并引发了对旨在实现与更广泛市场无关的回报的投资需求。

今年以来,股票和债券都出现了反弹。然而,一些市场参与人士相信,美联储抗击通胀的举措将使市场保持动荡,从而使资金流向所谓的另类投资上。

资金持续流入

管理着约1000亿美元资产的弗吉尼亚退休系统(VRS)Portfolio Solutions Group董事总经理Chung

Ma表示:“鉴于我们目前所看到的一切,目前的宏观环境对股市不是最有利的。”

过去一年,VRS增加了对商品交易顾问基金(CTA,即寻求利用一系列资产类别价格趋势的基金)的配置,比例在20%至25%之间。预计到年底,该基金的投资策略将达到3亿至5亿美元。

Chung Ma表示,理想情况下,这样的投资将产生“源源不断的回报,让你更平稳地度过这段时期”。

根据巴克莱对冲基金流动指标(BarclayHedge Fund Flows

Indicator)的数据,CTA和管理期货基金是在去年波动中蓬勃发展的几种另类投资类型,其资产规模从2022年初的3480亿美元增长至3620亿美元。

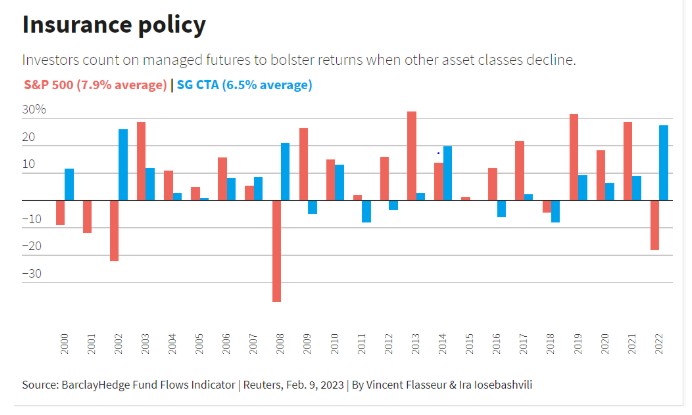

许多这类策略都取得了可观的收益。追踪10只最大管理期货基金收益的SG趋势指数(SG Trend

Index)去年上涨了27.35%,相比之下,标普500指数下跌了19.4%。

然而,这种回报率并不典型,在波动较小的市场中,CTA的表现更为平淡。自2000年以来,SG趋势指数的年平均涨幅为6.52%,而标普500指数的总回报率为7.94%。

高盛资产管理公司多资产解决方案联席首席信息官Maria

Vassalou表示:“这不是万能药,也不是总能奏效。但在去年这样的时候,趋势跟踪往往会做得很好。”

持看跌观点的投资者表示,市场可能会继续震荡。上周美国就业报告的井喷提升了人们对美联储需要继续加息以冷却经济的预期,美联储主席鲍威尔周二也强化了这一信息。

标普500指数今年迄今上涨了6.73%,与价格走势相反的基准10年期美国国债收益率下跌16个基点。

“虽然具体趋势可能会发生变化,但今年的宏观环境可能会持续动荡,”AQR宏观战略小组负责人兼联席主管Jordan

Brooks表示。据悉,AQR管理着约1000亿美元的资产,该公司的管理期货策略Managed Futures Strategy

HV在2022年的回报率为50%。

投资者还将目光投向了私募信贷市场,他们希望通过向私营企业放贷,获得稳定收入、规避波动并对冲通胀风险。

根据数据提供商Preqin的数据,2022年私募市场筹集了2169亿美元,截至2022年6月,其资产规模从2010年的3110亿美元增至1.4万亿美元。

资产管理公司Fiera Capital负责全球资产配置的副总裁兼投资组合经理Candice

Bangsund增加了对私募信贷策略以及房地产和基础设施的配置。

Bangsund预计,在“我们预计将出现经济衰退和可能更加动荡的宏观经济环境”的情况下,这些投资的年收益率将在5%至8%之间。

道富银行2023年的一项研究发现,68%的投资者计划在未来两到三年内增加对私募市场的投资。

不过,私募信贷市场存在一定的风险。去年,另类投资公司黑石(BX.US)旗下690亿美元的非上市房地产投资信托基金遭遇大量赎回,原因是投资者担心该公司在利率上升之际调整估值的速度缓慢。

波动或难以消散

高盛的Vassalou认为,资产类别之间的相关性可能会在2023年恢复正常,从而使投资者更容易在股票和债券上分散投资。

其他人则表示,波动可能不会这么快消退。Neuberger Berman多资产首席投资官Erik

Knutzen认为,通胀将维持在相对较高的水平,促使美联储维持紧缩货币政策,从而令股票和债券承压。最近几个月,他也发现客户对非相关投资的需求有所增加。

“未来几年的新环境可能会导致结构性通胀上升,”他表示,“在这种环境下,股票和债券的相关性可能会更高。”