美国1月的信用卡指标显示,由于疫情期间推出的刺激计划早已到期,在消费者应对假期消费的现实情况时,信用卡债务有所恶化,信贷质量呈下降趋势。

Baird分析师David

George总结了美国多家银行及其他贷款机构1月的信用卡指标,他称净冲销较典型的季节性情况更糟糕,季节性贷款余额高于预期,违约率环比上升且符合季节性预期。

George表示,从更大的层面来看,信用卡损失继续接近正常范围,即疫情前的水平,预计这将在2023财年出现。他对股票交易的建议是等到美国运通(AXP.US)和第一资本信贷(COF.US)回落后再加仓。

发现金融(DFS.US)1月的违约率为2.67%,超过了疫情前2.65%的水平。不过该公司2.81%的净冲销率仍远低于2020年1月的3.45%。

Wolfe Research分析师Bill Carcache指出,发现金融和Bread

Financial(BFH.US)均突破了2019年的水平。他覆盖的五只信用卡股票(美国运通、第一资本信贷、发现金融、Synchrony

Financial和Bread

Financial)的违约率平均同比上升99个基点,但比2019年低44个基点。该分析师重申了他对发卡机构的减持立场,而Wolfe

Research宏观策略师Chris Senyek认为美联储将在设法冷却劳动力市场时引发经济衰退。

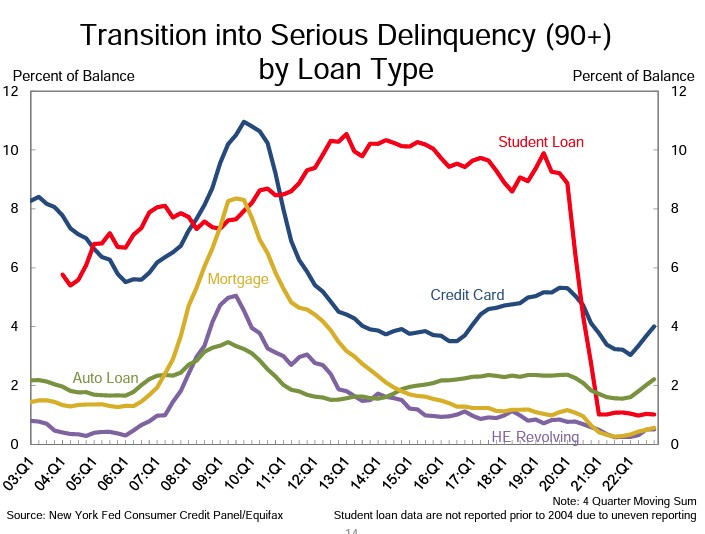

Carcache在最近的一份报告中表示,预计违约率将在未来几个月继续上升并在今年晚些时候加速,因为与货币政策相关的长期和多变的滞后效应最终会推动初领失业金的人数增加。因此,他认为信贷将出现一度程度的恶化,净冲销将增加(比2019年高出30%)。

纽约联储的第四季度家庭债务和信用报告显示,美国的信用卡余额创下9860亿美元的新高,当下一次经济衰退来袭时将加重其严重程度。Bankrate高级行业分析师Ted

Rossman表示:“这对信用卡机构来说是三重麻烦:余额增加、利率上升、越来越多的人背负信用卡债务(达到46%,高于一年前的39%)。”