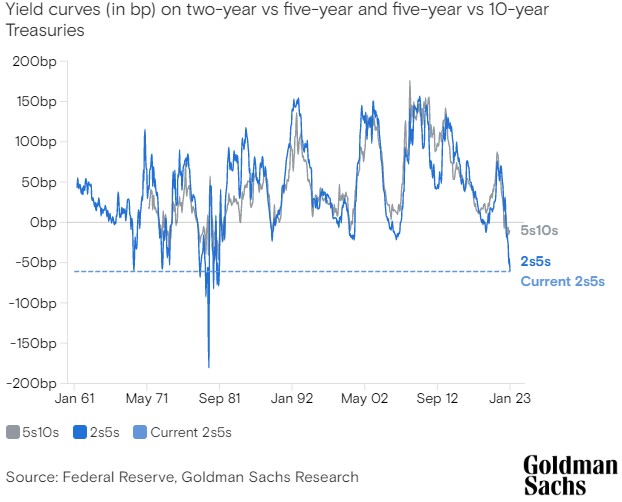

上周美国国债收益率曲线倒挂的程度扩大至1981年以来最高的水平。在一份新发布的报告中,高盛研究部的经济学家质疑这一指标的长期经济衰退预测能力,并争论为什么的这次的结论可能会较预测有所不同。

据悉,美债收益率曲线是长期(10年)和短期(2年)美国国债收益率之间的差值。通常,长期美债的收益率相对较高,因为投资者需要更高的利率来弥补未来经济不确定性带来的影响。但自上一年年中以来,情况正好相反,传统上,这被视为投资者预期经济衰退将抑制通胀的迹象。上周这种倒挂的现象变得更加明显,10年期国债收益率跌至比2年期国债收益率低0.85个百分点以上的水平,创下近40多年来的最大利差。

(美债收益率几十年来从未发生过更大的倒挂现象)

然而,是什么导致了美债收益率倒挂的现象,为什么它不一定预示着经济衰退的发生呢? 高盛经济学家 普拉文·科拉帕蒂(Praveen

Korapaty)和威廉·马歇尔(William

Marshall)写道,投资者似乎正在对全球即将到来长期的经济停滞进行定价,经济发展将以低增长和低利率为特征,随着美联储开始放缓加息步伐,实际利率将恢复到全球疫情爆发前的水平。

经济学家写道:“当前美国国债收益率曲线的倒挂在很大程度上并非来自经济高衰退几率或通胀正常化,而是由较低的长期实际利率水平所导致。”

“投资者似乎执着于押注长期的经济停滞,而这已是上一个经济周期的观点。”

科拉帕蒂和马歇尔指出,目前全球经济状况的刚性比许多人所认为的都要强大,而且美债收益率曲线目前的倒挂可能将是短暂的。他们认为:“对于能够支持比目前假设更高的长期实际利率的经济体来说,这个周期的持续时间是不同的。”

经济学家称,美国的经济增长前景正继续改善。本月早些时候,高盛研究部将未来12个月经济衰退的可能性从35%下调至25%,理由是该国劳动力市场数据持续强劲,且商业调查出现改善的早期迹象。如果经济表现继续证明弹性,投资者可能会更新他们的预测并建立对更高长期利率的预期,从而导致收益率曲线倒挂现象逐渐恢复正常。

经济学家称“我们认为美债收益率的倒挂不太可能持续下去。我们的预期是,通过对长期实际利率的向上重新评估,收益率倒挂现状将在一定程度上实现缓和。”