2月16日,绿康集团(HGRN.US)向美国证券交易委员会提交了IPO申请,计划募资至多1700万美元,暂未披露定价条款。值得一提的是,2020年,绿康集团曾向港交所创业板递交过招股书,而当时并未上市成功。

据了解,绿康集团是一家总部位于香港的天然和有机食品零售商。该公司于1999年开设了第一家零售店,主要业务是以“Greendotdot(点点绿)”品牌销售天然及有机食品。产品主要有包装食品、新鲜食品、冷冻食品、其他产品(例如蜂蜜、饮料、食用油、调味料和其他非食品物品)。目前以点点绿为品牌经营着22家连锁店,提供来自134家供应商网络的600多种产品组合。

业绩增长不稳定,现金流不乐观

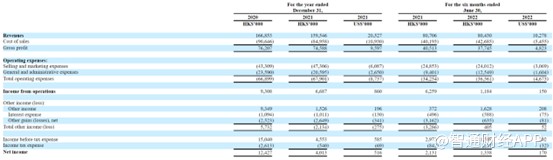

根据招股书显示,2020年、2021年及2022年前六个月,绿康集团实现营业收入1.67亿港元、1.60亿港元及0.80亿港元。受新冠影响,2021年收入较2020年下降4.4%。虽然2021年年底香港放宽了若干限制社交距离的措施,但是2022年上半年,公司门面装修,收入同比2021年上半年下降0.3%。

报告期内,公司毛利分别为0.76亿港元、0.75亿港元及0.38亿港元,毛利率分别为45.7%、46.8%及46.9%。公司表示,目前公司有600多款产品在售,包括包装食品、冷冻食品、蜂蜜、食用油、调味品等,选品丰富。公司也在不断迎合市场趋势和消费者喜好,因此毛利率相对稳定。

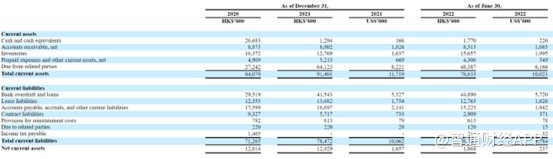

值得注意的是,公司账面现金从2020年末的2668.3万港元下降至2021年末的129.4万港元,且同期银行贷款从2951.9万港元增加至4154.3万港元。截至2022年6月30日,现金并未恢复,贷款也并未大幅减少。从资产负债表来看,这些现金都流入到了关联方款项,即应收董事款项和应收关联公司款项。截至2021年末,公司应收关联方款项从2020年同期的2724.2万港元增加至6412.3万港元。2022年上半年,虽然该款项有所减少,但是依然高达4838.7万港元。

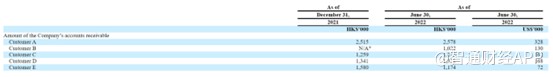

公司应收款相对集中在五家客户,截至2022年6月30日,公司应收账款为851.3万港元,其中736.8万港元集中在五个客户手中。

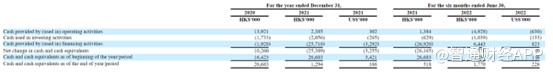

与此同时,公司现金流也并不乐观,截至2022年上半年,公司经营活动现金流为-492.8万港元,靠融资才勉强将现金流拉回正值。

由此可见,尽管绿康集团成立已有二十余年,但从过往业绩来看,公司整体经营并不乐观。

市场份额高度分散,扩张并非易事

虽然绿康集团的业绩一般,但考虑到疫情后,香港本地消费者信心有望回升,天然有机食品的销售额也将持续增长。

根据弗若斯特沙利文报告,香港的天然和有机食品行业仍处于发展阶段,并且日益增加每年的市场进入者数量。目前,天然和有机食品可以在许多商店中找到,包括菜市场,杂货店、商店、超市、食品专卖店等整个天然和有机食品市场被认为是竞争激烈的和分散,2021年香港有超过300家专业天然和有机零售店,预计到2026年,门店将超过550家。

香港天然及有机食品店竞争优势主要体现在店铺位置、食品质量以及价格。一般来说,进口的天然有机食品品牌的价格比本地品牌高5%至10%,具体取决于产品的产地和质量。根据弗若斯特沙利文报告,按2021年的销售收入而言,绿康集团是香港第二大天然及有机食品零售连锁店集团,占香港天然及有机食品市场的市场份额约7.9%。

由于香港的天然有机食品市场竞争相对分散,加上绿康集团的店主要围绕着人流量大的区域,包括地铁站、住宅区和购物中心,且经过多年的发展,公司在天然和有机食品市场已经建立了良好的声誉和品牌知名度,拥有一定的群众基础。因此扩张能进一步提高公司的市场份额,提升渗透率。

对于扩张方式,公司计划通过设立新零售和翻新现有的零售渠道,甚至可能会通过收购来加强公司的零售网络。而竞争优势方面,公司综合考虑采购成本、利润率、营销、促销等方式,提高市场竞争力。

在疫情后,诸多行业迎来复苏,尤其是消费,在疫情的压制下,有望迎来拐点。不过正如绿康招股书所言,其所处的行业市场分散且每年都有诸多新竞争者进入该行业。说白了,门店生意没有竞争壁垒,意味着这行业并不能出清,因此该行业并不具有市场集中度提升的逻辑。要提升市场份额,只有新开店或者通过收并购,增加门店数量。但自营前期运营投入并不低,并购则存在商誉问题,且需要一笔不菲的投入。目前绿康的现金流并不好,而仅靠目前的22家店,要完成募资1700万美元(折合1.34亿港元)并非易事。