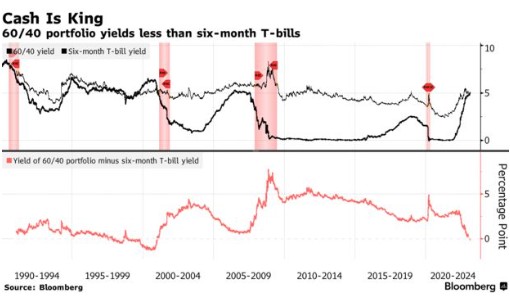

二十多年来,“无风险利率”美国短期国库券首次比60/40投资组合能带来更高的收益率。当地时间周二,六个月期的短期国库券收益率的收益率升至5.14%,为自2007年以来的最高水平。经典的60/40投资组合的收益率自2001年以来首次超过5.07%。

短期国库券与投资组合收益率的转变,凸显了美联储的货币紧缩政策已通过稳步推高“无风险”短期国库券利率(例如6个月期国库券利率)正颠覆投资界,而短期国库券利率被视为全球金融市场的基准。

短期国库券收益率的增加降低了投资者承担风险的动机,标志着后金融危机时代的一次突破,彼时持续的短期国库券低收益率驱使投资者进行越来越多的投机性投资,以获得更大的回报。这种短期的投资类型通常被称为现金。

以Andrew Sheets为首的摩根士丹利策略师在给客户的一份报告中表示:“在经历了15年通常以持有现金和不参与市场的高昂成本为特征的时期之后,美联储货币政策正在给市场带来了更高的短期投资回报率。”

2月14日,六个月期国库券的收益率升至5%以上,成为近16年来美国政府首次达到这一门槛的债券,收益率略高于4个月期和1年期美债,一定程度反映了联邦这份债务上限到期时所面临政治冲突的风险。

自美股下挫和美债收益率攀升以来,60/40投资组合的收益率也有所上升,但收益增速不及国债。六个月期国库券收益率在过去一年飙升了4.5个百分点,较同期10年期美债收益率高出1.25个百分点。

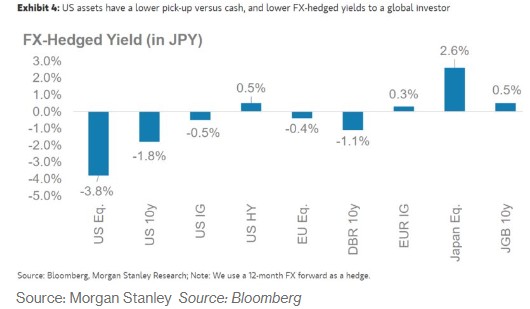

Sheets表示,短期国库券的高收益率正在金融市场上引发广泛的连锁反应,降低了典型投资者承担更多风险的投资动机,提高了利用杠杆或借款以提高回报率的投资成本,还降低了海外投资者的货币对冲收益率,并使看涨期权押注的投资成本变得更高。

最近,对美股和债券的投资也充满挑战。在今年收益率开局强劲之后,60/40投资组合现已回吐了过去大部分的收益涨幅,主要由于一系列强劲的经济和通胀数据促使人们押注美联储的货币政策利率将达到更高的峰值。这引发了市场本月对美股和债券的同时抛售。数据显示,60/40投资组合的投资回报于2022年收窄了17%,于创下自2008年以来的最大跌幅后,今年目前的回报率为2.7%。