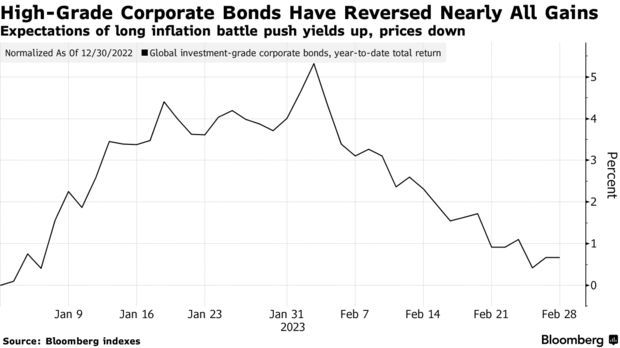

由于顽固的通胀数据导致交易员对各大央行的降息预期发生逆转,高评级债券目前已经抹去了年初以来的所有涨幅。数据显示,在经历了有史以来最糟糕的2月份之后,高评级债券自2023年以来的总回报率仅为0.67%。这可能会颠覆此前关于“债券年”的观点,即由于收益率达到近10年来的最高水平,购买最安全的高评级债券不会出错。

1、“债券年”前景堪忧

自2月2日见顶以来,全球高评级债券市场已经损失了近3270亿美元。高达2.4万亿欧元的高评级债券市场的总回报率从2月初的3.7%降至0.67%。亚洲新兴市场发行的投资级美元债券在2月下跌1.6%,为有记录以来第二糟糕的2月表现;今年头两个月在欧洲发行的429只全新的投资级债券中,有377只的交易价格低于发行价。

法国巴黎银行全球信贷策略主管和部门分析师Viktor

Hjort表示:“我担心市场低估了这样一个事实,即美联储和欧洲央行的大多数政策紧缩尚未打击到经济和企业的基本面。”

法国和西班牙高于预期的通胀数据引发了人们对欧洲央行将采取更强硬应对措施的担忧。此外,交易员对美联储今年降息的信心日益不足:1月份,2023年12月到期的SOFR合约利率比6月的峰值利率预期低64个基点,这表明交易员认为美联储可能会有2至3次25个基点的降息,而到了本周二,市场预计的12月利率仅比峰值利率预期低约12个基点,指向不到25个基点的降息。

嘉信理财首席固定收益策略师Kathy

Jones表示,货币市场目前认为联邦基金利率将在7月前达到5.5%-5.75%的峰值,这意味着债券市场将经历“坎坷之旅”,除非央行的预期由一个“更清晰的图景”,否则波动将继续影响市场。

2、投资者依然乐观?

不过,投资者似乎并没有被吓退。美国银行援引EPFR

Global的数据指出,投资于高评级债券的欧洲基金已连续18周吸引资金流入,仅今年就有近270亿美元的资金流入;在美国注册的投资级债券基金今年则吸引了近410亿美元的资金流入。Legal

& General泛欧信贷业务主管Mark Benstead表示,收益率上升对资金持续流入提供了支持。

GIM Fixed Income美国投资级公司债券联席主管Dave Del

Vecchio表示,许多债券都比原计划要提前,3月可能会提供更好的技术面,因为发行量较低,且收购债务融资数量较少。

Insight Investment高级投资组合经理James

Dichiaro表示:“尽管投资者很高兴在债券市场中获得更高的收入,但他们也对2022年的价格走势感到不安。”“对利率进一步上升的担忧,足以让投资者撤出、重新评估,并等待一个更好的切入点,我们在2月份就看到了这一点。”

在蓝筹股公司债券去年遭遇有记录以来最糟糕的一年之后,基金经理们已逐渐变得更加保守,他们将重点放在高质量的借款人身上、或放弃那些在价格方面提供不了多少优惠的新发行债券。

而在近期,投资者一直在表达他们对短期债券的偏好。这种债券的收益率与长期债券相当、甚至更高,但随着利率持续走高,价格暴跌的风险很小。Mirabaud资产管理公司的投资组合经理Al

Cattermole表示:“投资者需要有更长远的眼光。”“如果你在6周内不需要这笔钱,这是一个非常有吸引力的资产类别。”

可以肯定的是,这一次受挫的主要是债券市场中对利率较为敏感的部分。垃圾级债券的期限通常比投资级债券短,由于其收益率对政府债券的波动不那么敏感,今年仍上涨了2.4%。然而,即便如此,它们也已回吐了今年迄今的大部分涨幅。

央行为抑制通胀的长期努力最终可能打击经济和企业盈利,令债券投资者更加头疼。悉尼Kapstream Capital的投资组合经理Pauline

Chrystal表示:“今年前六周左右的反弹力度让我们有点惊讶,因为我们对2023年的基本假设是加息最终导致经济放缓、收入下降和融资成本上升。”“我们看到了一些2022年的重演——利率抛售和债券抛售。”