软银集团(SFTBY.US)旗下的知名芯片公司ARM将寻求仅在美国股市进行首次公开发行(IPO),拒绝此前英国政府要求在本国市场双重上市的呼吁。根据周四公布的一份声明,这家全球顶级芯片架构销售商在向公众发售股票时,将集中精力在纽约上市。ARM的总部仍设立在英国剑桥,因此一些分析人士称,该公司有可能考虑在伦敦进行二次上市。

Arm首席执行官雷内·哈斯(Rene

Haas)在一份声明中表示:“在与英国政府和金融市场行为监管局进行了几个月的谈判后,软银和ARM已经确定,对公司及其利益相关者来说,2023年在美国上市是最好的道路。”

Arm的决定对于英国试图让其最著名的半导体公司与本土紧密联系的努力是一大打击。据悉,全球大多数智能手机都采用了ARM的技术架构,而且在消费电子行业正变得越来越普遍。

总部位于东京的软银在2016年斥资320亿美元收购了该公司。当时,该公司向英国监管机构承诺,将在英国创造更多就业机会,不会搬迁总部。

英国首相苏纳克曾推动该公司在伦敦证券交易所上市。但软银集团的创始人孙正义(Masayoshi

Son)指出,美国的投资者基础更为深厚,因此美股市场能给予ARM的估值也更有吸引力。

哈斯在声明中表示,ARM将在英国西南部的布里斯托尔市增加一个新的办公地点,这将有助于增加其员工人数,这是ARM对英国政府的承诺。

ARM是什么来头?

虽然多数消费者对ARM知之甚少,但该公司在电子行业的影响力不容小觑。该公司创造的ARM架构是大部分半导体组件的核心架构,而且其影响力正在快速扩大。该公司提供的架构可以说是芯片设计和制造的“许可证”,并向许多世界上规模较大的科技公司出售芯片设计架构,全世界超过90%的智能手机和平板电脑都采用ARM架构。

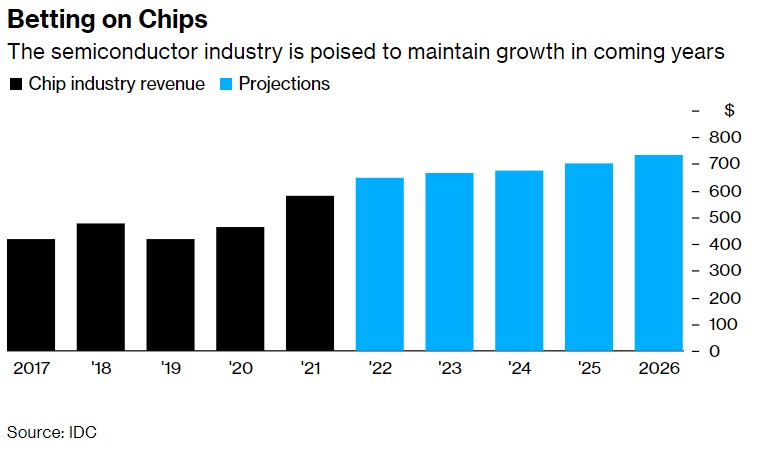

IDC提供的预测数据显示,芯片行业仍有望在未来几年保持乐观增长态势。

ARM架构之所以如此普及,尤其是在移动端芯片,部分原因在于其相对较低的费用,以及低功耗+高性能。虽然使用ARM设计蓝图的芯片每年生产量以数十亿计,但其年销售额约为26亿美元,与英特尔(INTC.US)等芯片公司的销售额相比微不足道。若按照芯片公司的平均营收倍数计算,ARM的估值可能不到300亿美元。

软银于2020年9月宣布了将ARM出售给英伟达(NVDA.US)的交易计划,但该交易立即面临多重阻碍。ARM客户群反对这一项收购,世界各地的监管机构也对其进行了严格审查。在2021年12月,美国联邦贸易委员会(FTC)提起诉讼阻止这笔交易,英伟达也于此后宣布退出收购。

这让软银回到了之前拟定的从ARM获得回报的计划:IPO。在推进此次IPO时,有分析人士预计软银及其支持者可能将辩称,ARM的估值不应像一家传统芯片企业那样保守,如今ARM架构正越来越多地专注于服务器芯片等高价值产品的设计,单处理器的成本就可能高达数千美元。