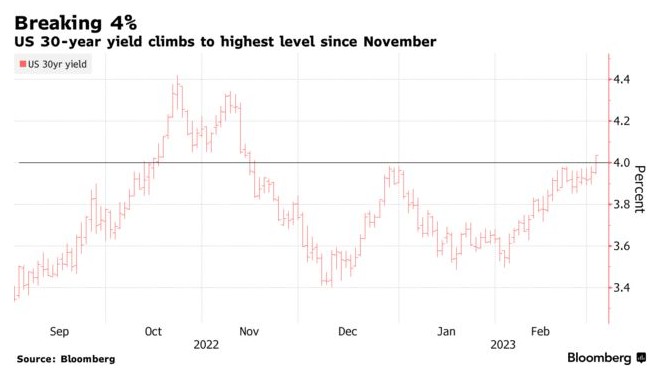

在又一批强劲的劳动力市场数据公布后,美国30年期国债收益率升至去年11月以来的最高水平,与其他美国国债一样,为投资者提供了至少4%的回报。在周四美国劳工部上调第四季度非农单位劳动力成本增长率后,美国国债市场的收益率普遍攀升。30年期国债收益率一度上涨9个基点至4.045%,高于2月初触及的2023年低点3.5%,当日收于4.03%左右。

尽管由于交易员上调了对美联储政策利率峰值的预期,短期国债收益率被推高,但长期国债收益率对棘手通胀迹象的反应更大。周三公布的数据显示,美国制造业价格指数飙升,这引发市场担忧即将发布的服务业报告将保持强劲,并引发进一步抛售。

Brandywine Global Investment Management投资组合经理Jack

McIntyre表示:“周五将公布的另一项ISM服务业数据很可能会推动收益率整体走高。作为长期投资者,我们面临着艰难的环境,但我们认为收益率的回升是一个机会。”

另外,欧元区2月通胀放缓低于预期,同时核心指标飙升至新高也推动了美国国债和欧洲债券收益率小幅上涨。这些数据强化了欧洲央行将不得不进一步推高借贷成本的预期。

这一趋势在周五蔓延至亚太市场,澳大利亚和新西兰国债收益率跟随上涨。

在经历了有记录以来最糟糕的一年后,目前美国国债市场已经抹去了1月份的涨幅,强劲的中国经济数据也刺激了看跌情绪的复苏。周三,10年期国债收益率自去年11月以来首次突破4%,周四升至4.09%。

对美联储在过去一年里的八次政策利率上调更为敏感的短期债券收益率,在不同的时间里都超过了4%的门槛。两年期国债收益率自去年9月以来一直高于这一门槛,周四升至4.94%的高点,这是2007年7月以来的最高水平。

两年期国债仍是收益率最高的美国国债或债券,这反映出市场预期美联储加息正在播下经济放缓的种子。与此一致的是,参考美联储会议日期的掉期合约继续显示,美联储将在年底前把政策利率从峰值水平下调25个基点的几率约为50%。

美联储最近在2月1日将政策利率上调至4.5%-4.75%。根据参照美联储9月会议的掉期数据,交易员预计美联储将把政策利率上调至5.5%左右的峰值。

一些华尔街分析师对此认为,随着美国经济硬着陆的前景显现,长期债券收益率现在已回到4%以上,这一水平对建立风险敞口很有吸引力。道明证券全球利率策略主管Priya

Misra表示,她将“以4%的价格增持”10年期和30年期美国国债,并指出道明证券开始建议在收益率升至3.8%时进行交易。

Misra表示,一旦美联储推高失业率并策划硬着陆,4%的长期收益率“看起来真的很便宜”。她表示,由于收益率可能在短期内飙升至4.25%,投资者应随时做好增持准备。