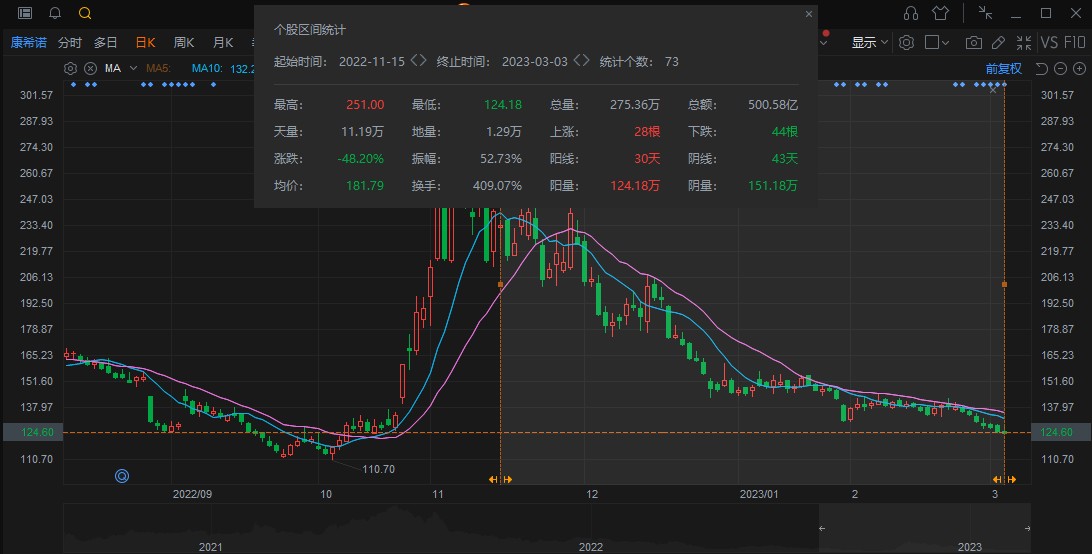

3月3日,上交所向康希诺(688185.SH)发监管工作函,就公司相关事项提出监管要求。在经历了疫情红利带来的业绩暴涨后,随着新冠疫苗需求放缓及竞争加剧,康希诺被“打回原形”,从2021年的净利润19.14亿元大幅下降至2022年的亏损9.02亿元。与此同时,一些机构悄悄开始大幅减持的动作。去年11月中旬至今,康希诺股价已缩减至124.60元,跌幅近50%。

从赚19亿到亏9亿 红利褪去后“钱”途难测

据了解,康希诺自上市以来持续亏损,2016年-2020年,康希诺归母净利润连续亏损5年,累计亏损金额达到8亿元。2021年得益于新冠疫苗扭亏,业绩大幅上涨。不过,好景不长,随着新冠疫苗需求放缓及竞争加剧,康希诺业绩又被打回原形。

2月27日盘后,康希诺发布2022年度业绩快报,该公司期内营业收入10.35亿元,同比大幅下降75.94%;净亏损为9.02亿元。对此,康希诺生物解释称,因全球新冠疫苗接种增速放缓,且部分地区呈现供大于求情况,市场竞争不断加剧,其新冠疫苗产品销售收入大幅下降,同时因商业化进程持续推进使,销售费用增加,以及对存在减值迹象的新冠疫苗相关存货计提减值,导致出现亏损。

据了解,疫情期间,在国内生产新冠疫苗的主要厂商有6家,分别是国药集团所属的北京生物制品研究所、武汉生物制品研究所,以及4家上市公司:科兴生物、康泰生物、康希诺和智飞生物。这四家上市公司中,除了智飞生物外,其余三家的业绩都严重依赖新冠疫苗。

据2022年半年报,康希诺目前的产品管线包括针对预防埃博拉病毒病、脑膜炎、新冠肺炎、肺炎、百白破、结核病、带状疱疹等12个适应症的17种创新疫苗产品。截至2022年6月底,仅有新冠疫苗上市。其他的疫苗中,埃博拉病毒疫苗已获得新药证书及生产文号,脑膜炎疫苗已获得药品注册证书,其余的产品管线均处于临床等阶段。

新品吸入式新冠疫苗“昙花一现” 未能填补红利缺口

去年9月4日,康希诺吸入式重组新型冠状病毒疫苗(克威莎雾优)经国家卫生健康委提出建议,国家药品监督管理局组织论证同意作为加强针纳入紧急使用。该款新冠疫苗为康希诺首创吸入方式接种。其原理为给药设备将疫苗雾化成微小滴液,通过口腔吸入至肺的方式,使雾化后的疫苗经过呼吸道最终抵达肺部,产生肌肉注射类疫苗所不具备的黏膜免疫。

作为全球首款可吸入新冠疫苗,康希诺的克威莎雾优是在疫情红利期最后的高光产品,也是其滑向亏损深处的一大“推力”。

面业绩的下滑,康希诺在管理与研发费用上却花费不少。2022上半年以来,康希诺管理费用达1.37亿元,较同期增长60.75%,财报称系公司销售人员增加,同时为持续推广疫苗产品增加营销推广所致。研发费用则高达3.24亿元,其中在新冠疫苗上的投入最多。

同期,重组新型冠状病毒疫苗(5型腺病毒载体)项目投入1.59亿元,吸入式新冠疫苗投入5000多万元,新型冠状病毒mRNA疫苗投入4032万元。康希诺在上半年用于新冠疫苗的研发费用约为2.5亿元。

2022年第四季度,康希诺营收同比下降50.25%至6.04亿元,占全年收入的58.36%。2022年的最后三个月贡献了康希诺全年收入的多一半,但在这个季度,康希诺赚得多,亏得也不少。

外资纷纷减持 机构投资者仅剩2家

鉴于当时新冠疫苗接种率较高及预测需求量将大幅下滑的现实情况,一些机构悄悄开始大幅减持的动作。去年11月22日,康希诺生物遭摩根大通减持约1.2亿港元。今年1月10日,康希诺生物继续遭摩根大通减持约8036万港元。同时,其他外资也有减持动作,如美国资本集团去年11月4日继续减持康希诺生物约1.91亿港元,是其近半年里第8次减持。

在A股市场,截至2月27日,康希诺被沪股通减持6.1万股,已连续5日被沪股通减持,共计40.92万股。2022年中报显示,有64家机构投资者,第三季度降至8家,相较年中减少了56家。2022年年报显示,只有华夏基金、安信资管2家机构投资者。

张毅分析,此前康希诺的股价连续被推涨,主要原因不是因为它的生意很好,而是因为它的概念很好。因为吸入式新冠疫苗跟注射式的相比,确实是方便很多。但是我们也应该很客观的看到,疫苗的饱和率应该还是非常高的,在中国市场基本上没有太多的空间了。因此,过去200%多的市值推涨,更大程度上还是来自于概念,不是来自于业绩。所以市值增长到一定程度以后,持有者和机构减持抛售,也是可以理解的。