核心观点

过去20年美国通胀与M2增速的相关性已经大幅减弱,受信贷影响更多。但21-22年美国通胀飙升亦反映了货币因素,因此当M2同比降至零附近,仍会带动美国CPI同比在读数意义上快速下行。我们仍需探讨两个问题:一是疫后货币因素对于美国通胀的贡献率;二是货币因素结束后,通胀走势将如何演绎?

美国M2同比在21年2月达峰27%,但该指标已于2022年12月降至-1.1%并于今年1月下滑至-1.7%,M2同比骤降主要反映了经济主体持有活期和其他流动性存款的机会成本上升。M2低位和CPI同比在读数意义上的回落能否产生通胀下行甚至通缩预期关键在于信贷需求和银行放贷意愿。而劳动力市场的情况说明需求侧并不弱,商业银行信贷对于QE和QT更一直表现为不对称的反应。

金融危机以后,货币和通胀的显性关系的消失,主要是由于货币乘数的骤降。回顾货币数量论PQ=MV:1)货币流通速度V在1960年至2000年整体走平,2000年后在高杠杆经济体环境下趋于小幅下行。2)金融危机后QE导致超额准备金大规模扩张,但信贷依然很弱。QE并未带来流动性外溢和通胀,反而货币乘数从2008年的9.14骤降至3附近,最终呈现为去杠杆过程中的低通胀环境。

疫情冲击后,M2和通胀的关系再现动态变化。美联储量化宽松购买国债,财政部通过PPP I&II对中小企业注入流动性,对于家庭部门有直接支持,流动性注入实体后流通留存。美联储亦将存款准备金利率和超额准备金利率下调至历史低位,允许超额准备金溢出并鼓励商业银行派生信贷。巴塞尔III方面,美联储通过临时最终规则允许商业银行使用资本和流动性缓冲。货币乘数和货币流通速度在2022年反弹,这加大了抗通胀难度,凸显了持续推进QT的重要性。

疫后货币因素对于美国CPI通胀升幅的拉动达到1.6个百分点,贡献率25%。之后的通胀走势将如何演绎?1)2月之前,市场之所以会有对通胀快速下行的预期,是因为CPI翘尾因素会在今年Q4转负,而新涨价因素方面,四项关键驱动性因素(房租、供应链、油价和服务业工资增速)之中,CPI房租项会随M2滞后回落,转为负贡献;供应链和油价反弹压力不大;关键转向了服务业通胀。2)2月经济数据发布后,市场的通胀预期开始向美联储观点调整——如果服务业通胀持续高位,CPI翘尾因素和房租项的下行压力有可能被对冲掉。

关于加息路径,失业率成为核心变量。如果美国失业率在2023年底未反弹至4%上方,那么核心PCE仍将位于3.5%以上的高位,联储将会继续保持加息动作并维持较高利率水平,目前市场就在对此情形进行预期修正。疫后美国经济的系统性变化干扰了我们对周期性的判断,但时薪增速与职位空缺的高位回落表明周期性因素开始发挥作用,一旦周期性因素占上风美国失业率将快速回升,届时联储会很快调整政策信号,预计这一时机出现在Q2末到Q3初。

最后,还有一个值得探讨的问题:美联储会提高通胀目标吗?2018年开始出现对于最优通胀目标的讨论,主要基于拓宽政策空间;2020年美联储修改通胀目标至平均2%。最近,前IMF的Blanchard等再次表示应提高通胀目标。美联储确实不必坚持货币乘数下沉和长期去杠杆的低通胀环境下的2%。但是,短期内美联储正式修改政策目标的难度仍然较大。而且,在平均2%的意义上,美联储实际上已经可以允许通胀运行在目标之上。

正文

一、货币和通胀的关系复又显现?

由于本次疫情和2008年金融危机的冲击性质不同,美联储采取了不同的政策操作目标和方式,致使消失已久的货币和通胀之间的联系复又出现。美国M2同比季调在21年2月达到峰值27%,然后大幅快速回落至22年12月的-1.1%,23年1月录得 -1.7%。对于M2如此幅度的骤降,一方面,学界(Hanke and Greenwood, 2022)认为,美联储的严格反通胀的政策取向导致M2下行过剧,如此巨幅的广义货币紧缩势必会带来不必要的严重衰退和失业率上行。另一方面,美联储的Thornton等则表示M2和通胀的相关性极弱,有时候甚至为负相关,前者对于严重衰退和陷入通缩的担忧缺乏论据,亦即,强调美联储早已不再以M2作为货币政策中间目标。

事实上,美国M2同比降至零附近,主要反映了经济主体持有活期和其他流动性存款的机会成本上升。M2低位的情况或在23年持续,美国CPI同比在读数意义上亦会随之快速下行。但这并不代表通缩和衰退。关键仍在于实体经济的信贷需求和银行放贷意愿。而劳动力市场的情况说明需求侧并不弱,商业银行信贷对于QE和QT更一直表现为不对称的反应。

应注意到,2000年特别是金融危机以后,M2和通胀所呈现的弱相关/负相关态势——亦即货币和通胀的显性关系的消失——主要是由于货币乘数的骤降。

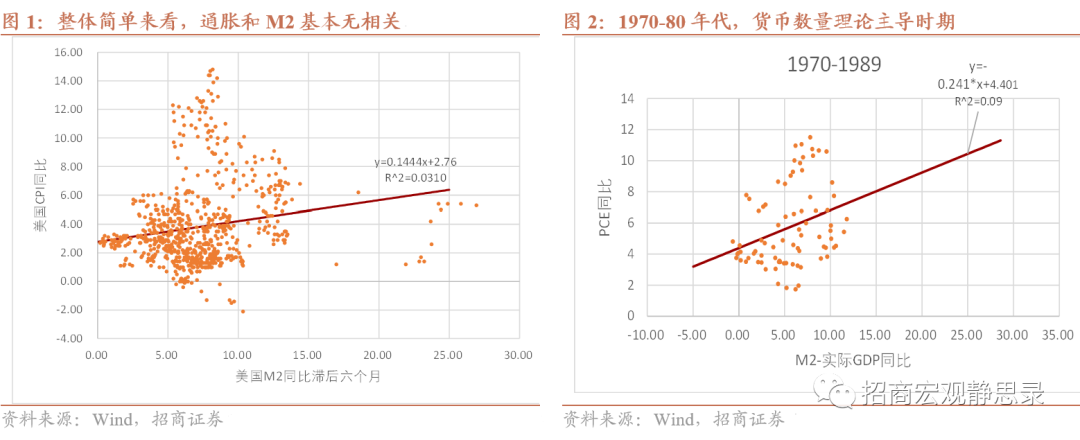

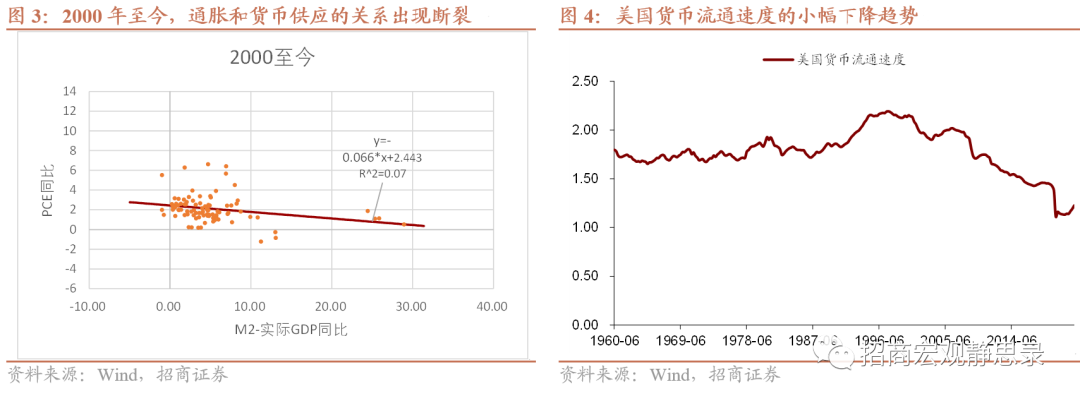

之所以有观点表示M2和通胀的相关性极弱,有时候甚至为负相关,是因为从数据来看,M2和通胀的相关性确实难以获得统计上的支持。1)整体简单来看,美国CPI同比和滞后6个月的 M2同比基本没有相关性。2)更深入来看,按照金融理论的演进,可大致分为两个阶段,分别是1970-80年代货币数量理论占主导的时期,和2000年以后(特别是2008年)至今的时期。

回顾货币数量理论,PQ=MV,经济体的整体价格水平P与产出Q的乘积应等于货币总量M与流通速度V的乘积。因此,如果用代表经济体整体价格水平的PCE和M2与实际增速之差来回归,可见二者在1970-80年代的相关性也偏弱,在2000年之后更体现出负相关的态势(图2-3)。

这种弱相关/负相关态势主要是由于货币乘数的骤降。货币总量M又等于基础货币与货币乘数的乘积,因此PQ=MB*MM*V。具体来看:

1)关于美国的货币流通速度V(图4),1960年至2000年整体呈波动走平的趋势,2000年后,在高杠杆经济体环境下,趋于小幅下行,但基本保持在1.10水平以上。货币数量理论一般假设货币流通速度V为基本稳定的。

2)2008年之后,美联储所引入的巨量QE导致了基础货币MB的大幅上行。美联储总资产规模已从2007年12月的8907亿美元大幅扩张到2023年2月的8.44万亿美元,约是危机前的9.5倍。从资产端来看,美国持有5.40万亿美元的美国国债和2.62万亿美元的MBS,二者合计约占总资产的95%。从负债端来看,美联储总负债8.39万亿美元,其中流通中的货币2.25万亿美元,占比26.8%;逆回购2.42万亿美元,占比28.8%;存款3.73万亿美元,占比44.5%,其中存款机构准备金为3.03万亿美元,占比36.1%,财政部一般存款0.50万亿美元,占比5.9%。美联储负债端的存款机构准备金项目从危机前低于5%的占比上升到36%,主因该项下的超额准备金在金融危机和疫情冲击后均出现了大规模扩张。

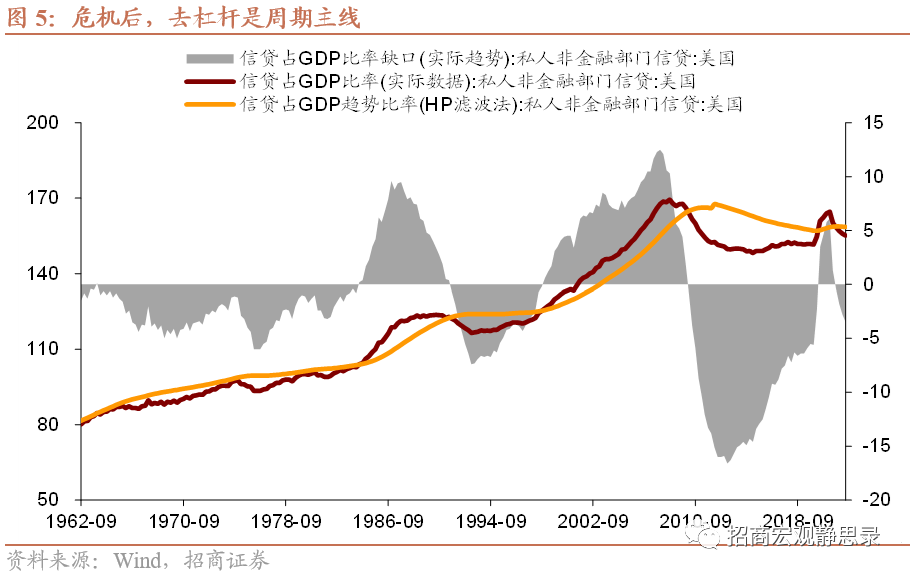

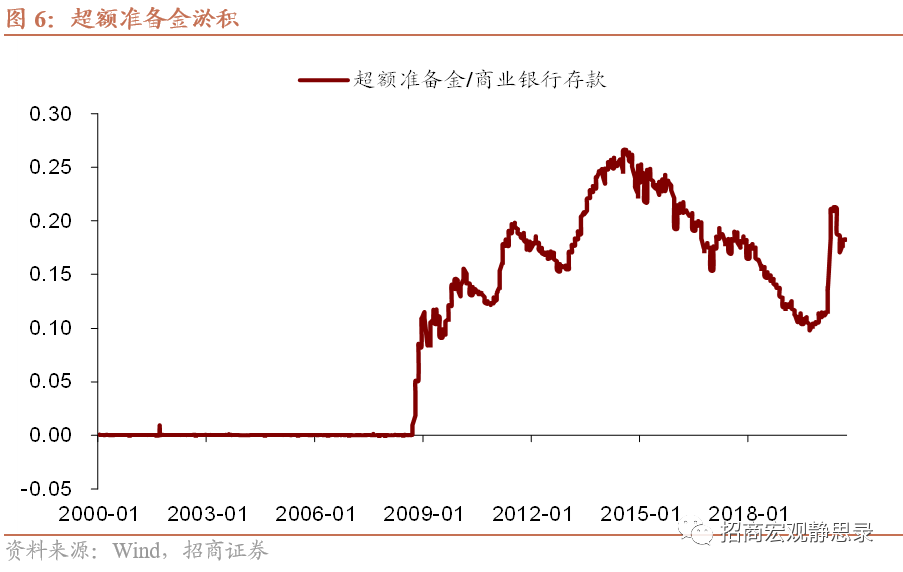

商业银行系统的流动性异常充裕,但是信贷增长依然很弱。事实上,金融危机后美国私人非金部门的信贷/GDP缺口长期为负(图5),去杠杆依然是周期的主线,美国私人部门杠杆率从2008年峰值的169.4%下降到2015年Q2的148.2%。尽管中央银行提升了基础货币投放,但是商业银行并未进行货币派生。一个直接原因是美联储在危机后开始向超额准备金支付利息,而外部利率环境极低。另外,巴塞尔III的监管标准升级也促使商业银行更倾向于无风险的超额准备金囤积(图6)。巴塞尔III对资本充足率进行了分层要求,一级资本充足率被提升到6%以上,还有2.5%的留存资本缓冲。

更基本的,美联储的政策工具目标和机理发生了变化。此前,公开市场操作旨在通过短期国债来调整联邦基金利率。对于QE,其目的在于降低期限溢价,从而促进投资,提振风险资产偏好,然后通过资产价格上行和财富效应促进消费,运行并不通过银行信贷。

3)2008年后的货币乘数出现了大幅下降,因此QE虽然致使基础货币 大幅上行,但是并未带来流动性向实体经济的外溢和通胀上升,反而货币乘数从2008年的9.14骤然下沉到3附近的水平(图7),最终呈现为去杠杆过程中的低通胀环境。

疫情冲击后,美联储的政策操作目标和方式不同于金融危机后的应对,致使消失的通胀复又出现。M2出现大幅起落,21年2月峰值接近27%,22年12月降至-1.3%。学界认为M2本轮下行稳定在6%附近的水平是合意的,可以避免不必要的深度衰退。

具体措施而言,1)美联储量化宽松购买国债,财政部通过PPP I&II(Paycheck Protection Program)两轮贷款项目对中小企业注入流动性,计划额度大部分可免除,对于家庭部门有储蓄账户直接资金支持。流动性直接注入实体后流通留存,不再像危机后以超额准备金的方式回流美联储。

2)美联储将存款准备金利率和超额准备金利率下调至历史低位,亦即允许超额准备金溢出并鼓励商业银行派生信贷。

3)巴塞尔协议III方面,美联储和其他监管机构通过临时最终规则(Interim Final Rule),允许商业银行使用资本和流动性缓冲。在通胀上行、美联储启动加息进程之后,对此项措施已通过再度调整金融机构Tier I要求等方式进行了逆转。

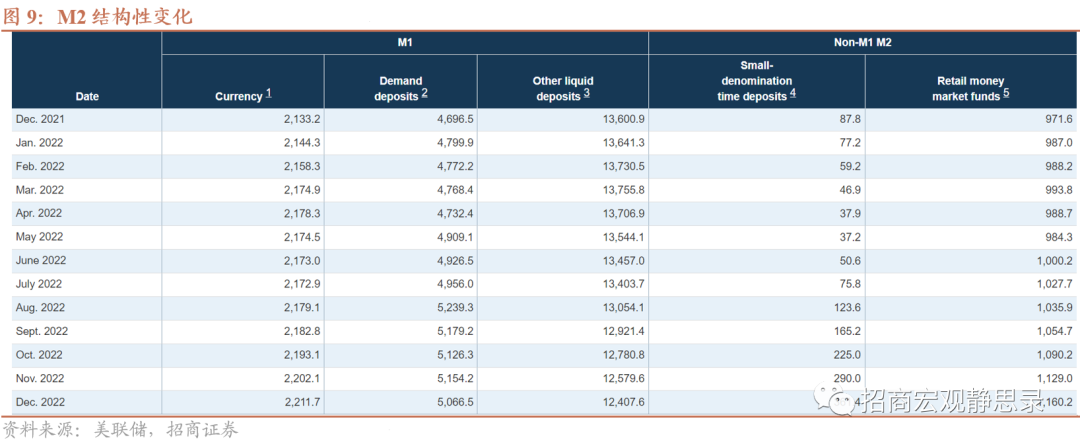

从结构上看,22年12月美国M2同比转负,主要反映了经济主体持有活期和其他流动性存款的机会成本上升。截至2月15日,美债10年期收益率已升至3.75%,3个月收益率升至4.79%,同时市场预期美联储将在23年加息至5.25%-5.5%。

分项来看,M2同比转负是其他流动性存款(Other Liquid Deposits)的拖累所致,活期存款(Demand Deposits)环比也在12月转向下行。其他流动存款项目,包括存款机构的可转让支付命令账户 (Negotiable Order of Withdrawal Account, NOW) 和自动转账服务账户 (Automatic Transfer Service, ATS) 等,类似于较灵活的可支付/计息账户,可认为近似于活期存款。随着利率上行,收益率曲线倒挂,银行活期和其他流动性存款流出。在剔除流通现金和零售货币市场基金两项之后,这一点的变化要更加明显(图8)。

因此,M2低位的情况很可能在23年持续,但这并不意味着过度紧缩和衰退。如果回到最初的货币数量框架PQ=MB*MM*V,货币乘数和货币流通速度从2022年开始出现了一定幅度的反弹,这加大了美联储抗通胀的难度,凸显了持续推进QT的重要性。

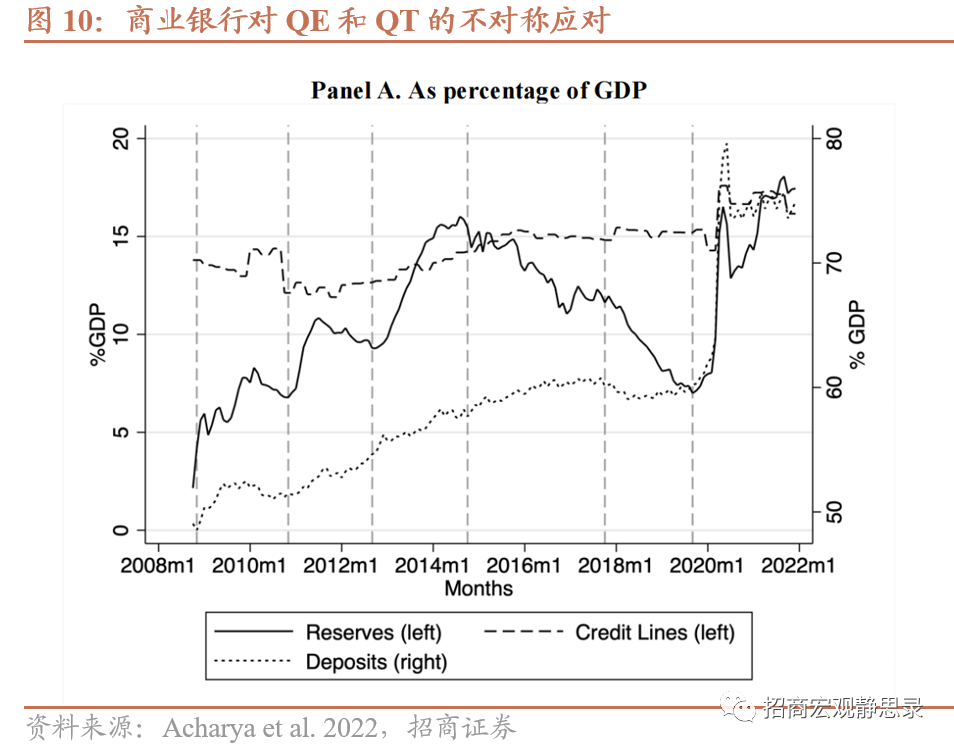

关键还是在于货币乘数和货币流通速度背后的信贷需求和银行放贷意愿。如果银行活期和其他流动性存款流出后,进入货币基金等金融市场,财富效应下,居民消费所受到的影响可能有限。尽管经济主体对于美国经济前期的预期变化和分歧都很大,劳动力市场数据的情况说明需求并不弱。商业银行对QE和QT的应对更一直表现为不对称的(图10)。在准备金下降期间,其信贷并不一定随之收缩。

二、美国通胀走势将如何演绎?

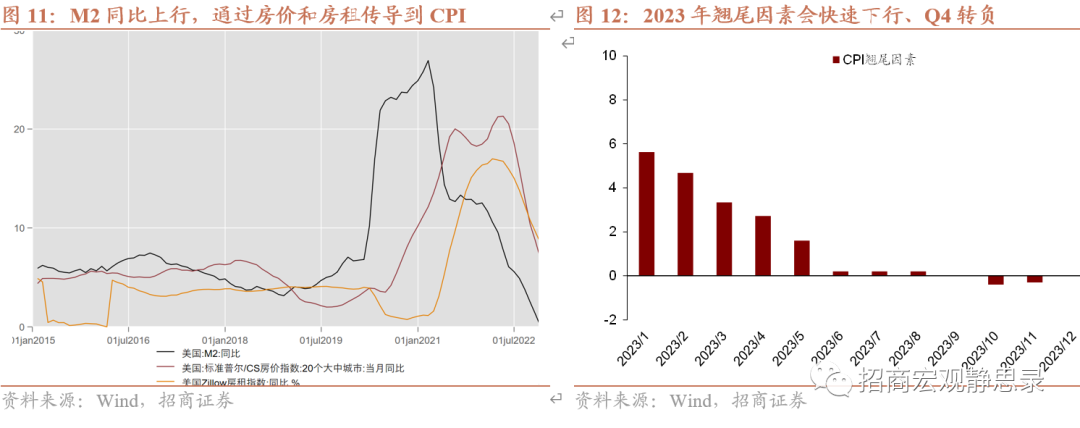

疫后,货币因素对于美国CPI通胀升幅的拉动达到了1.6个百分点,贡献率25%。本轮疫情冲击之后M2同比大幅上行,可见到M2同比-标普CS房价指数同比-Zillow房租指数同比的传导过程(图11)。由于CPI房租项权重占比约三分之一,而 Zillow房租指数是其高频无统计时滞的先行指标,这形成了CPI同比幅度的关键性因素。截至最新数据,23年1月份美国CPI同比6.4%,其中CPI房租项达到8.0%,超出历史均值约4.7%,此额外部分应可认为货币因素,根据调整后权重34.41%来计算,其对整体CPI拉动1.6个百分点,贡献率25%。

那么,M2转负之后,通胀走势将如何演绎?前期海外金融市场和美联储对于通胀回落幅度和加息路径存在较为明显的预期差,这导致了美债收益率2月份以来的调整。

前期金融市场之所以会有对通胀快速下行的预期,是因为CPI翘尾因素会在今年转负,而新涨价因素方面,四项关键驱动性因素(房租、供应链、油价和服务业工资增速)之中,仅剩余工资增速在支撑核心通胀。

1)CPI翘尾因素会在今年快速下行,从一季度均值4.5%左右的水平,大幅降至四季度的-0.2%附近(图12)。

2)在新涨价因素方面,本轮有房租项、供应链瓶颈、国际原油价格和服务业通胀四项主要的驱动性因素。

关于CPI房租项,M2同比转负之后,Zillow房租指数已经随之滞后回落。目前CPI房租项仍在反映统计时滞,但是拐点出现后,前述的超额贡献会转向成为通胀下行的负贡献。根据我们的计算,假设工资增速小幅放缓,M2同比骤降至零附近,会带动Zillow指数同比在2023年底快速回落至历史平均水平附近。即使M2同比在下行过程中出现了阶段性波动反弹和幅度放缓,根据脉冲响应来看,边际变化对于CPI房租项的影响并不大(图13)。

关于供应链瓶颈,近期Manheim二手车指数同比小幅反弹,但是随着美国商品消费降温、纽约联储供应链压力指数GSCPI已下行并接近历史均值,此项因素后续影响不大。

关于国际原油价格,目前美国战略石油储备在接近历史低位的3.71亿桶,拜登政府计划在4-6月再次释放2600万桶,以平抑夏季汽油价格上涨压力。考虑到美元走弱和中国经济复苏,国际原油价格偏于上行压力,但是拜登政府政策使得美国汽油价格反弹压力不大。

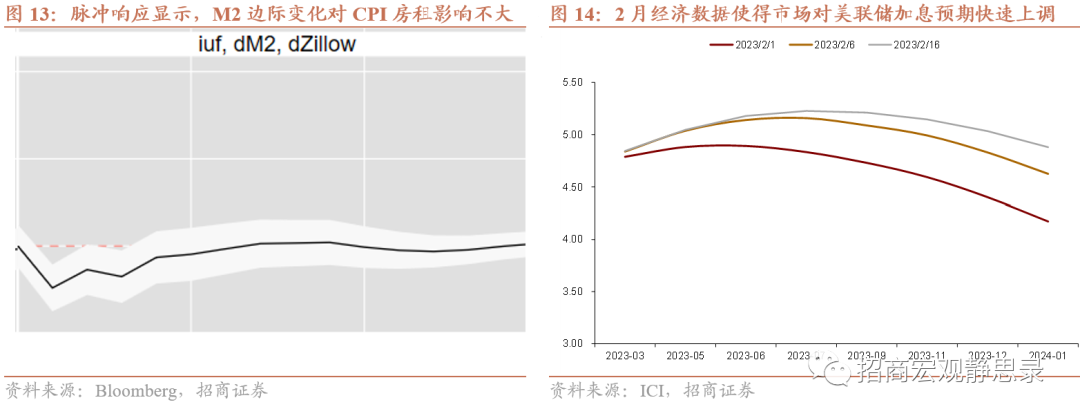

关键转向了服务业通胀。2月劳动力市场数据和通胀数据发布后,海外金融市场对于美联储的加息预期快速上调(图14),导致美债10年期从3.4%一路上行至3.8%附近。23年1月份美国CPI同比6.4%,其中能源服务、医疗服务、运输服务三项合计拉动约1.57个百分点。

因此,如果工资增速使得服务业通胀在今年持续高位,那么即使油价和二手车等少数项目仅小幅反弹,CPI翘尾因素和CPI房租项在23年Q4转负的下行压力亦有可能被对冲掉。前期,市场所关注的M2转负和CPI同比在读数意义上的下行,事实上放大了经济体一般价格水平的下行,所预期的是过于乐观的场景。2月经济数据发布后,市场对于通胀的预期开始向美联储观点调整,亦即失业率偏离均衡水平,需要关注工资增速维持高位的风险。

关于加息路径,需要从美联储框架下,基于菲利普斯曲线、对于核心PCE的通胀预测来看。根据基于菲利普斯曲线的通胀预测,考虑不乐观的左尾场景:按照美国劳动力市场目前的均衡调整速度,如果美国失业率在2023年底仅反弹至4%;由于美元和国际原油价格的反弹空间有限,再假设美国进口价格指数同比仅小幅回落,那么23年Q4的核心PCE仍位于3.5%以上的高位。近期美联储坚持偏鹰表态,表示会将政策利率保持在限制性水平以上、不会转向降息,主要是针对这种悲观场景而言。

目前市场正对此情形进行预期修正。疫后美国经济的系统性变化干扰了我们对周期性的判断,但时薪增速与职位空缺的高位回落表明周期性因素开始发挥作用,一旦周期性因素占上风美国失业率将快速回升,届时联储会很快调整政策信号,预计这一时机出现在Q2末到Q3初。

假如劳动力市场的情况使得核心PCE难以回落,美联储会提高通胀目标吗?大约2018-19年,开始出现对于最优通胀目标的讨论,Summers等支持3-4%的通胀目标,主要基于拓宽政策空间的原因,而Bernanke和Yellen等支持保持2%的政策目标。2020年8月,美联储修改通胀目标至平均2%,将此前的长期低通胀环境纳入考虑。

基于目前的通胀走势,近期学界再度出现对于最优通胀目标的讨论,例如前IMF的首席经济学家Blanchard支持高通胀环境下应修改目标。美联储确实不必坚持货币乘数下沉和长期去杠杆所导致的低通胀环境下的2%。但是,根据前纽约联储主席Dudley,在目前零下限约束已经减轻的情况下,美联储正式修改政策目标的难度仍然较大;而且,在平均2%的意义上,美联储实际上已经可以允许通胀运行在目标之上。

风险提示:

海外政策超预期。

本文来自公众号“招商宏观静思录”;智通财经编辑:涂广炳。