随着通胀率居高难下,美联储加息预期随之升温,以及地缘政治局势仍然紧张,避险资产这一“安全避风港”再度重回投资者视野。一般来说避险资产指的是随着市场波动加剧,价格不会波动太大的较为稳定的资产类型。当我们谈起避险资产,投资者普遍联想到的是黄金、美元、日元以及有国家财政部担保的不同国家国债等资产,但很少有人会想到次级债券这一相对冷门资产。次级债券几乎不受利率上升带来的负面影响,一些投资者将债券视为长期通胀斗争中的避风港。

在美国和欧洲,银行发行的次级债券通常是风险最高的固定收益类型之一。它通常没有抵押物作为重要支持,在发生危机时,它只能在其他债券之后得到偿还。但在一个通货膨胀率和利率飙升的世界里,它有一个特点,突然使它变得比最安全的投资级公司债券更安全:债务通常在几年之后偿还。

用华尔街的话说,这使得债券的久期较短,是一种可谓万无一失的可靠方法,可以避免长期债券投资者所遭受的那种严重损。因为利率飙升侵蚀了他们未来能够获得的回报价值——没有人希望旧债券的收益率是3%,而所有新买入债券的收益率都是6%。

高信用评级债虽稳,但收益率不及次级债券

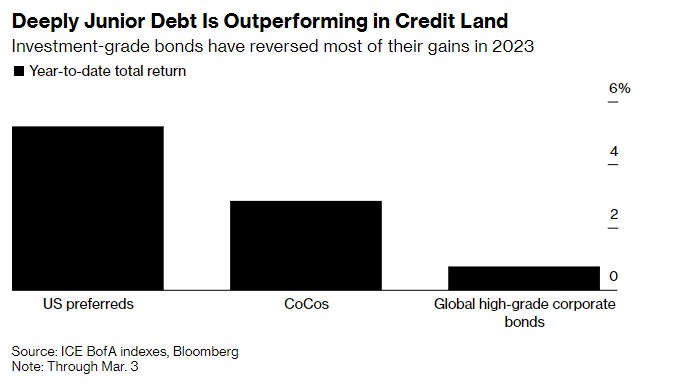

智通财经APP了解到,ICE - BofA指数显示,主要由美国的商业银行发行的次级债券(虽然被称作Preferred

securities,但比所有类型的债务级别都要低)今年迄今的回报率为5.2%,而欧洲银行自己发行的极低级别债券(或有可转换债券)收益率水平则上涨了2.8%。与此同时,一个涵盖全球投资级债券的广泛指数几乎抹去了今年以来的全部涨幅。去年的趋势大致相同,次级债券的亏损幅度小于投资级债。

次级债务在信贷领域表现优异——投资级债券在2023年已经逆转了大部分收益率

次级债券表现突出的一个关键因素在于,利率飙升尚未造成经济大幅放缓,因此银行的资产负债表依然强劲。但是,当银行财务状况开始恶化时,由于信用保护薄弱,次级债务受到的打击最大,这一点也是次级债券投资者所面临的风险。

“抛售在很大程度上是一个利率事件,”Spectrum资产管理公司首席执行官Mark

Lieb表示,“我认为,这不是信贷资产的问题。”当债券遭到抛售后,债券的收益率更高,但是价格却有所下降。

来自Cohen & Steers公司固定收益部门主管Bill

Scapell表示赞成:“长期来看,总回报率主要来自高收益率。与通常被认为更安全的证券相比,次级债券可以让你在三到五年内多赚大约200个基点的收入,”他表示。

当然,担心购买期限较长的公司债券的投资者可以直接购买期限较短的优先级债券。但问题是,这些债券的收益率通常远低于次级债券的收益率。因此,在由更广泛的市场利率跃升引发的抛售中,他们的票息收益通常不足以抵消证券价格所遭受的那一部分损失。

根据ICE -

BofA指数,自最近一轮全球股债暴跌于2月初开始以来,5年期到期的公司债券的面值已缩水约2个百分点。在此期间,他们积累的利息只弥补了下跌的一小部分损失。

此外,需要注意的是次级银行债券的持有者需要承受次级债务人群不太担心的风险。陷入困境的借款人可以跳过息票支付;这些票据的确切偿还时间也不清楚。

不过,由于全球金融危机后的新规定迫使全球各大银行加强资产负债表,目前大型银行倒闭的风险远低于历史水平。当前利率上升的环境也有利于银行的净息差。

“整体来看,目前发行者的资产负债表状况良好,” Lieb表示。

华尔街怎么看次级债券投资价值?

一些分析师也越来越看好次级债券。来自巴克莱银行的策略师Soren Willemann以及Chris Lau

在上周下调了他们对美元和欧元计价的次级债券较政府债券收益率差值的预期(相当于上调次级债券收益率预期),并上调了美元计价的债券超额收益的预期。他们预计,随着欧元区经济避免衰退,银行和非金融企业的混合类型票据将受益。

美国银行(Bank of

America)的策略师们也在关注风险债券的高额溢价水平——在通胀持续存在和央行政策不确定性的情况下,风险债券的收益率溢价仍远远超过一些优先级债券。

美国银行策略师Barnaby Martin和Ioannis

Angelakis周五在给客户的一份报告中写道:“我们建议其中方式之一是通过投资贝塔系数较高的信贷来躲避利率冲击。”“2022年表明,当利率上升时,公司债券市场的收益率差值缓冲将变得非常宝贵。”