3月7日,中铝国际(02068)披露2022年年报,公司实现营业收入236.97亿元(单位:人民币,下同),同比下降0.84%;净利润1.13亿元,上年同期亏损10.7亿元,同比扭亏,归属于上市公司股东的扣除非经常性损益的净亏损4.26亿元。扭亏为盈的年报成绩单的确令人眼前一亮,而细究其财报反映的经营质地几何,更为重要。

靠“降本”扭亏

中铝国际是公司是中国有色金属行业领先的技术、工程服务与设备提供商,能为整个有色金属产业链各类业务提供全方位的综合技术及工程设计及建设服务。公司的业务主要包括工程勘察、设计及咨询、工程及施工承包、装备制造及贸易的全产业链发展模式。2022年,公司继续蝉联《财富》中国500强。

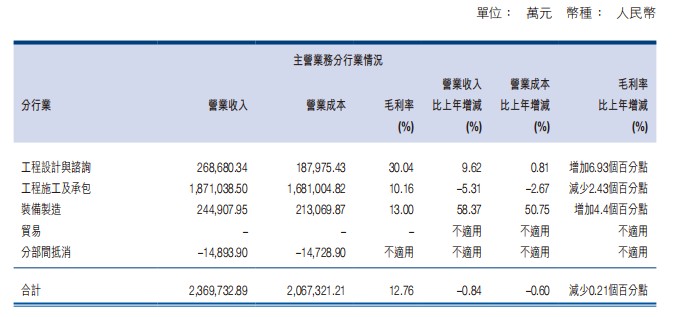

分业务而言,工程施工及承包业务是中铝国际营业收入的主要来源,该业务2022年营业收入为185.4亿元,同比下降5.31%,营收占比为78.7%,毛利率为10.16%,同比减少2.43个百分点。简言之,中铝国际的第一大业务呈现规模与盈利双降的情况。

然而,工程设计与咨询与装备制造业务的增长弥补了部分营收缺口,两项业务收入分别为26.87亿元与24.49亿元,同比分别上涨9.62%与58.37%。营收规模增长的同时,两项业务的毛利率也有上升,工程设计与咨询与装备制造业务毛利率分别为30.04%与13%,同比增加6.93个百分点和4.4个百分点。由于两项业务规模与盈利水平的大幅提升,使得在第一大业务下滑的同时,公司的收入同比微降0.84%,毛利率同比减少0.21个百分点,几乎与去年持平。

需要指出的是,公司2022年装备制造业务收入规模大增,主要是公司专注于有色金属新工艺、新技术、新材料和新装备的研发,坚持科技引领高质量发展,订单金额较大的海外电解铝、全石墨阴极碳块等项目稳步推进,收入规模增加明显。这也成为中铝国际转型的一大成果。

既然毛利率与去年水平相当,中铝国际扭亏的原因,离不开费用端改善。2022年,公司的销售费用为1.19亿元,同比增长21.5%;管理费用为10.69亿元,同比增长0.59%,与上年基本持平;财务费用为2.87亿元,同比下降48.02%;研发费用为9.12亿元,同比增长16.11%。可见财务费用的大幅降低,是当期净利润为正的重要原因。

财报显示,财务费用的大幅减少,主要为公司持续优化融资结构,控制融资规模,财务费用降低,同时受人民币对美元汇率波动的影响,产生部分汇兑收益。

现金流量方面,经营活动产生的现金流量净额为5.25亿元,同比减少净流入1.35亿元。现金流入较少的原因在于,建筑工程项目一般都采用的是分期付款和按预付款。这也导致中铝国际的应收账款不断走高,甚至于突破百亿规模,2022年公司的应收账款为152.65亿元。

应收账款高企之下,该公司的负债规模也处于较高水平,中铝国际2022年资本负债比率82.44%,较年初下降2.33%,略有下降的原因主要是转让弥玉公司股权而减少公司有息负债,借款及其他负债总额较年初下降15.58%。

转让股权减少有息负债、优化融资结构减少财务费用,加上业务转型提供新的利润增长点,无怪乎中铝国际能够扭亏了。

增长性如何持续?

降负债及减费用,的确让中铝国际的财报好看了不少。但从业务着手,公司的增长性又如何持续呢?

从业务格局来看,中铝国际实施全公司“233”业务发展战略,即:实施“科技+国际”双轮驱动,科技创新为引领,提升国际化水平;构建全公司“3+3”业务结构,做强做优勘察设计咨询、有色及工业工程总承包、基础设施建设及民用工程总承包三个核心业务,做亮做实工程用铝、科技产业化、新兴产业三个拓展业务。

由上文可以看出,中铝国际的第一大主业规模有所减少。事实上,这一趋势从2018年就开始了,该业务收入从2018年的214.70亿元逐渐缩小至2022年的185.4.78亿元。反而是装备制造展现了强劲的增长能力,但该业务规模较小,短时间内不能成为营收支柱。从这一点来看,中铝国际主营业务示弱,另外两项业务规模较小,成长力稍显不足。

可喜的是,去年先后推出政策性金融工具、结构性货币政策工具,较好弥补了财政缺口,推动全年基建投资同比逆势上升11.5%。展望2023年,在宏观政策结构性放松的背景下,建筑业面临的宏观环境及下游需求有望继续改善,基建投资仍将是带动经济增长的重要抓手。从落地节奏来看,去年大量开工项目料将在今年加快形成实物工作量,春节以来全国复工复产率持续加快即为印证。

考虑到去年以来政策性金融工具和基建项目开工建设的延续性、大量前置发行的专项债,以及四季度疫情对施工的扰动和延迟,中信证券认为,2023年年初基建投资将继续保持10%-15%的高增速,实物工作量有望实现更加显著的提升。

总之,在专项债规划总体规模大于去年,国资国企改革持续、房地产行业平稳健康发展的形势下,今年国内经济增长料仍依赖基建发力,建筑建材行业整体需求有望迎来提升。而预计宏观环境总体上将给中铝国际的转型升级和业务拓展带来一定的发展机遇。

回到资本市场上,2022年为国企改革行动方案收官之年,2023年政府工作报告继续对国企改革提出要求,包括深化国资国企改革、提高国企核心竞争力、完善中国特色国有企业现代公司治理等。

近期国企相关政策频发,3月3日,国务院国资委召开会议,对国有企业对标世界一流价值创造进行动员部署,且近期证监会主席易会满再次提及中国特色估值体系,综合来看,国企改革为今年重点工作内容。参考Wind一致预测,八家建筑央国企2023年PB均在1及以下,也在历史估值分位的偏底部位置。

中信证券指出,为提升自身价值,近年在股权激励方案推出、提升分红率、分拆优质资产单独上市等多方面持续发力下,当前估值处于低位的建筑央国企估值仍具备较大修复空间。

综上来看,目前中铝国际的扭亏为盈背后,是费用的减少所致。而从业务端来看,2023年建筑建材行业整体需求有望迎来提升是其增长持续最大看点。