Mott Capital

Management认为,纳斯达克100指数在未来几周可能处于大幅下跌的边缘,并可能会跌至新的低点,主要原因可能在于,在一系列强劲的经济数据和美联储鲍威尔的鹰派言论之后,实际收益率大幅上升。

自鲍威尔于国会听证会上发表了鹰派言论以来,5年期和10年期通胀保值债券(TIPS)的实际收益率飙升至接近去年9月和10月高点的水平。这是一个关键的进展,因为在纳斯达克100指数在2023年初的上涨之后,目前该指数的收益率和美债实际收益率之间的差距是十多年来最窄的,这表明纳斯达克100指数相对于债券被高估了。

1、通胀保值债券与纳斯达克100指数的关系

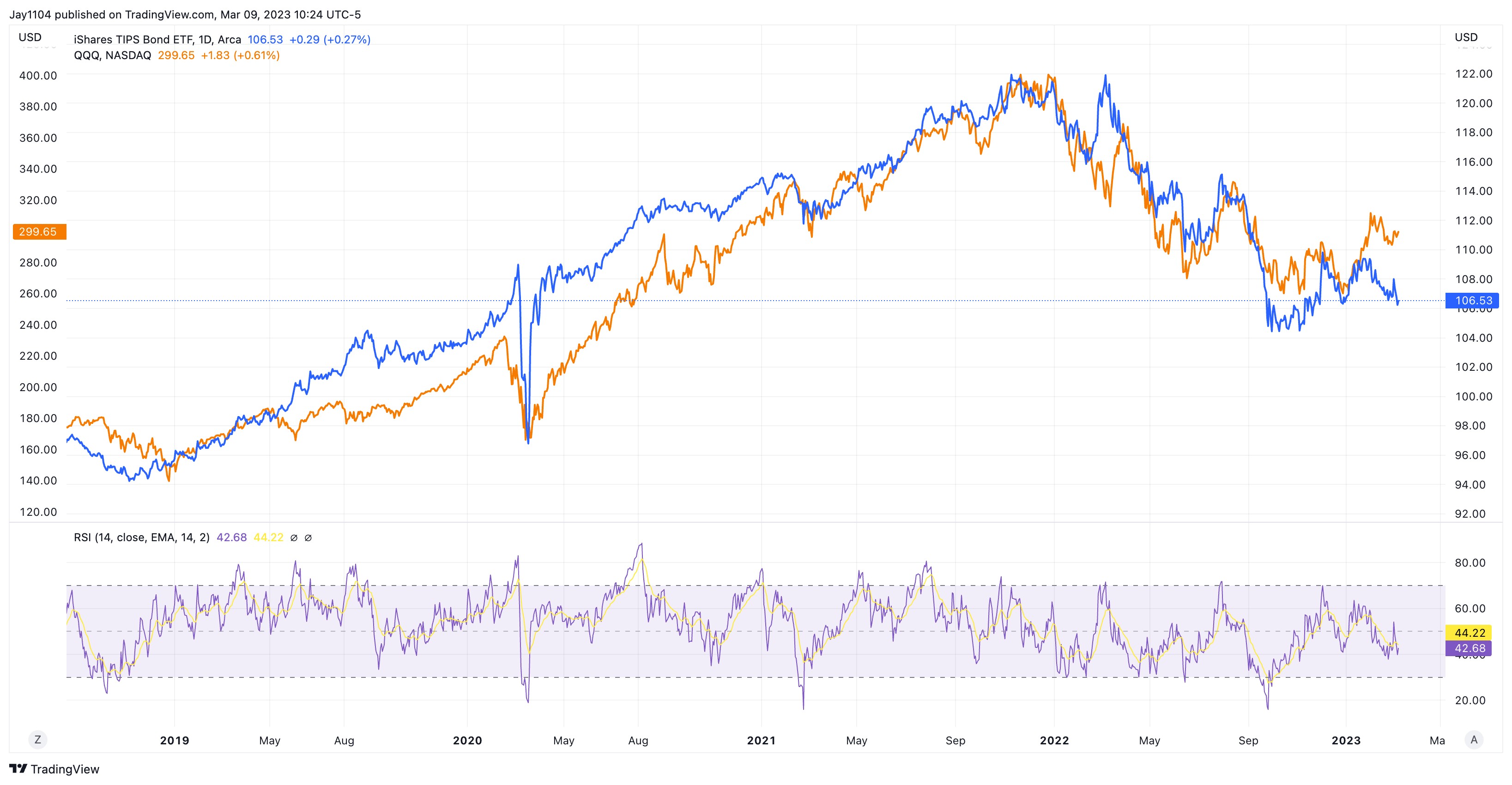

追踪美债实际收益率的iShares

TIPS债券ETF(TIP.US)正接近去年秋季以来的低点(该ETF下跌时表明实际收益率在上升)。而追踪纳斯达克100指数的Invesco纳斯达克100指数ETF(QQQ.US)近年来与iShares

TIPS债券ETF的走势十分接近。更具体地说,iShares

TIPS债券ETF的走势似乎领先Invesco纳斯达克100指数ETF约12天。因此,如果iShares

TIPS债券ETF达到去年秋季以来的低点,纳斯达克100指数可能也会步其后尘。

2、纳斯达克100指数很昂贵

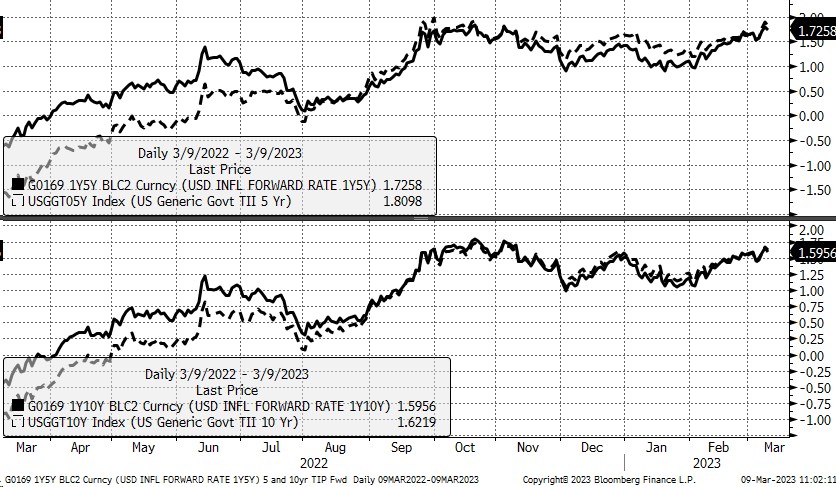

纳斯达克100指数和通胀保值债券之间的差距可以通过纳斯达克当期收益率与5年期、10年期通胀保值债券收益率之间的利差来直观体现。这两项指标都处于10多年来最低水平,表明投资者在长期持有纳斯达克100指数ETF而非债券时付出了很高的代价。

这给纳斯达克100指数带来了真正的风险,因为该指数不仅相对于实际收益率昂贵,而且还意味着其估值可能会在某个时候回落,因此实际收益率甚至不需要进一步上升就能让纳斯达克100指数下跌。

更糟糕的是,5年期和10年期的通胀保值债券的一年期远期实际收益率都反映出相当稳定的利率。5年期通胀保值债券的一年期远期利率为1.73%,当前利率为1.81%;10年期通胀保值债券的一年期远期利率为1.60%,当前利率为1.62%。这意味着,至少就目前而言,实际收益率不太可能大幅下降,从而使纳斯达克100指数相对于债券更便宜。

3、纳斯达克100指数大概率创新低

技术图表分析显示,iShares TIPS债券ETF创下新低的可能性似乎很大。iShares

TIPS债券ETF正处于106.25美元的关键支撑位,若跌破这一技术支撑位,就没有太多因素可以阻止该ETF跌回104.75美元附近的低点。此外,iShares

TIPS债券ETF的相对强弱指标显示出看跌势头,表明该ETF未来将走低。

iShares TIPS债券ETF可能是衡量纳斯达克100指数及追踪该指数的ETF的较简单方法之一。若iShares

TIPS债券ETF跌至此前低点并再创新低,那么纳斯达克100指数也不会落后它太多。