美国CPI报告已成为最受期待的宏观经济数据之一。然而,在美联储主席鲍威尔的证词暗示美联储可能考虑在3月份的FOMC会议上加息50个基点之后,本月的数据具有更大的意义。

分析师预计2月份整体CPI将环比上涨0.4%,低于1月份的0.5%,而核心CPI预计将环比上涨0.4%,与1月份持平。预计2月份整体CPI同比涨幅为6%,低于1月份的6.4%;核心CPI同比涨幅为5.5%,低于2月份的5.6%。

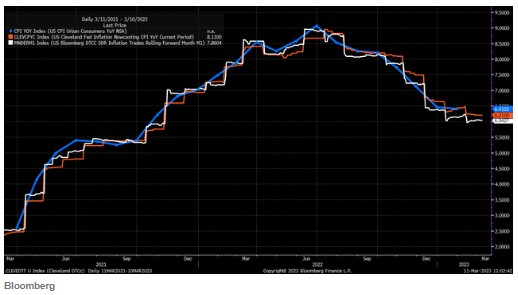

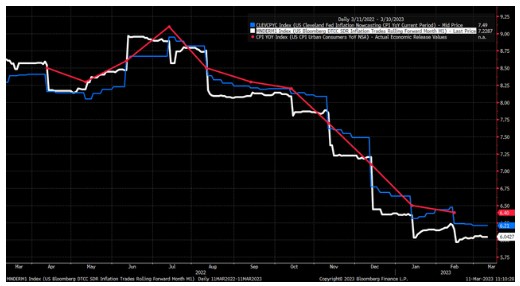

掉期市场和克利夫兰联储的预期都表明,CPI报告显示的通胀率可能高于分析师的预期。掉期交易价格预计2月份CPI为6.043%,而克利夫兰联储预计CPI同比增长6.21%。这两个数据都高于分析师的预期,在预测实际CPI同比通胀率方面也相当准确。

最近,克利夫兰联储倾向于夸大CPI同比通胀率,而CPI通胀掉期市场则是低估了CPI读数。例如,8月份的CPI报告低于克利夫兰联储和掉期市场的预期,而9月和10月的CPI报告则高于预期。然而,11月和12月的CPI报告低于预期。实际报告值高于1月和2月CPI掉期定价,但低于克利夫兰联储对这两个月的预估。

CPI掉期数据点表明,市场可能会看到高于分析师目前预测的6%的读数,从而导致CPI报告比预期的要好。

如果掉期市场是正确的,并且 CPI 报告高于分析师的估计,这将再次表明通货膨胀继续比分析师一段时间以来普遍定价的更具粘性。

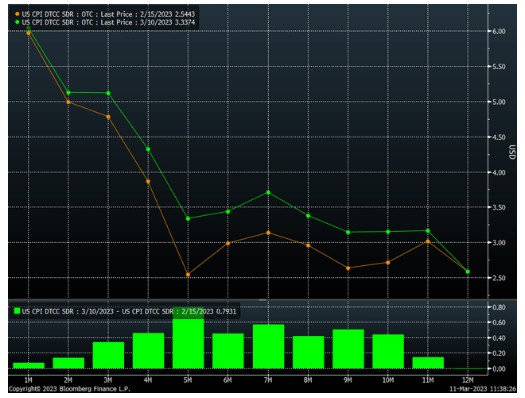

过去几周,掉期市场不断上调通胀前景。最显着的变化发生在 2023 年下半年,现在掉期定价的通胀率比 2 月中旬 CPI 报告公布后高出 40 至 80

个基点。

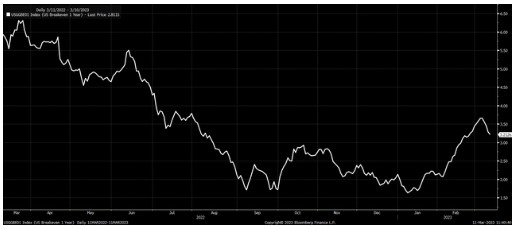

债券市场也证实了通胀上升的预期,近几周 1 年盈亏平衡通胀预期飙升,从 2 月 10 日的 2.6% 上升至 3 月 10 日的 3.2%。这是自 8

月中旬以来的最高通胀预期,表明过去一个月市场对通胀前景的看法发生了重大转变。

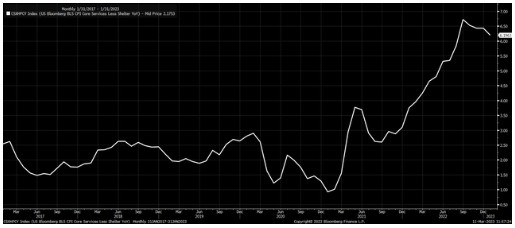

通胀预期上升的一个可能原因是,除住房外的核心服务业自9月份以来一直保持在6%左右,过去几个月仅从6.7%的峰值下降了50个基点,降至6.2%。这一降幅远小于整体数字,表明某些行业可能正经历着更持久的通胀压力。

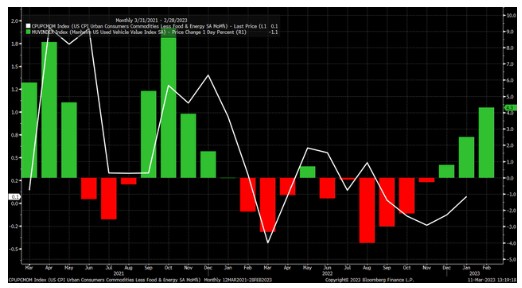

此外,有迹象表明,商品价格可能在2月份上涨,因为二手车价格上涨了4%以上。从历史上看,二手车价格与商品价格的环比变化呈正相关。商品价格最近一直呈下降趋势,但这种情况在1月份发生了变化,自8月份以来首次出现上涨。

此外,由于中国重新开放导致铜价最近飙升,这也影响了ISM制造业支付价格指数。铜价的上涨可能是未来商品价格上涨的先行指标。

因此,除住房外的核心服务仍然具有粘性,商品价格也开始再次上涨。这些因素可能会再次给通胀带来上行压力,给美联储带来麻烦,尤其是在能源价格低迷的情况下。

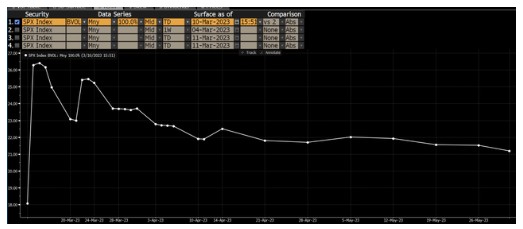

所有这些发展都让市场越来越紧张,从标准普尔500指数的隐含波动率上升就可以看出。从3月13日到3月14日,隐含波动率急剧上升,IV从周一的18%上升到周二的26.3%。

如果CPI报告继续显示通胀处于高位且具有粘性,市场将被迫继续重新评估其对通胀的看法,以及通胀回落的速度。这将要求掉期市场和盈亏平衡进行相应调整,这意味着利率将需要进一步上升。