隔夜美股地区银行再遭屠戮,市场对美联储3月不加息的市场预期飙升至41%,甚至押注今年降息75个基点,两年期美债收益率一度失守4%,三日连跌100个基点为1987年股灾来最深。

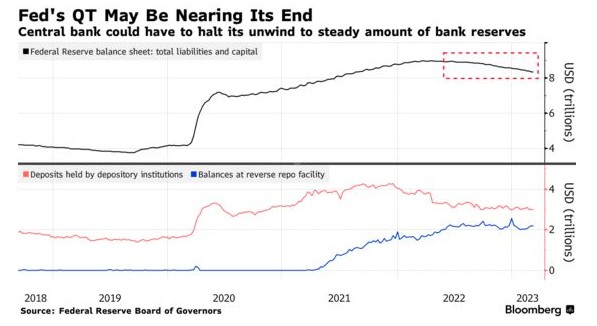

花旗策略师Jabaz Mathai、Jason Williams和Alejandra Vazquez Plata周一表示,美联储可能需要提前结束量化紧缩(QT)计划,以保持金融体系中的银行准备金数量,同时维持其在利率问题上的鹰派信号。

花旗集团认为,美联储在硅谷银行破产后于上周末推出的新银行定期融资计划(Bank Term Funding

Program),将在金融体系中创造额外的准备金,以避免资金压力。

从本质上讲,这种风险被视为量化宽松的一种形式,而美联储正在努力做相反的事情:自2022年年中以来,它一直在抛售其大量的国债和抵押贷款支持证券,目的是最终从金融体系中消除数万亿美元的过剩流动性。

Mathai及其团队表示,“他们新的BTFP工具是另一个名字的量化宽松——美联储资产负债表上的资产将增加,这将增加储备。”“尽管从技术上讲,他们不会购买证券,但外汇储备将会增长。”

作为遏制通胀飙升和退出疫情期间前所未有的宽松政策举措的一部分,美联储在9月份全面加快了所谓的量化紧缩。目前,美联储正在以每月高达950亿美元的速度缩减其债券投资组合,与此同时还在大举加息。

对美联储来说,一个首要的担忧是,在收紧政策时,它要避免过多地减少金融体系的流动性,从而给银行融资的市场带来压力。

自美联储一年前启动加息周期以来,银行存款一直在下降,促使客户将现金转向收益率更高的投资工具。这反过来又迫使金融机构提高了与国库券和货币市场更一致的定期存单等产品的利率,以阻止资金外流。

他们还一直在利用批发融资市场筹集更多资金。例如,美联储数据显示,自2022年底以来,在贷款额方面占99%的借款人(最需要这些资金的实体)的每日联邦基金利率已经攀升。

花旗集团策略师认为,QT持续的时间越长,“银行在系统中损失总准备金的风险就越大,”“存款外流应继续与准备金定向,如果美联储希望保留所有鹰派选择,很容易看到今年晚些时候准备金短缺的路径。”

美联储的选择

策略师们认为美联储有三种选择:一种是提前停止QT,或者减少每月允许的债券套现数量,以确保准备金在今年剩余时间相对稳定。

另一种选择是将每只货币市场基金允许存放在美联储逆回购协议工具中的最高金额从 1600 亿美元下调,同时允许 QT 在后台运行。

花旗集团表示,第三种可能的途径是美联储停止加息,但继续缩减资产负债表,迫使货币基金延长其持有的加权平均期限,并在购买期限更长的债券时从 RRP

中提取现金。策略师们认为这不太可能,因为美联储已经表明它更愿意通过短期利率收紧经济状况。

尽管如此,现在确定美联储的新工具将如何演变以及它是否会带有类似于贴现窗口和称为常备回购工具的美联储工具的烙印还为时过早。在这种情况下,存款可能会继续外流,将更多现金推向规模更大的银行和货币基金,最终可能会转移到美联储的逆回购工具中。

花旗表示,“虽然BTFP可能会在短期内支撑市场情绪,并减少任何没有保险的存款外逃,但这并不能保证银行存款不会转移到RRP工具或转移到竞争银行——因此风险仍然存在。”