华尔街知名金融机构Evercore将如今美国银行业面临的压力与华尔街曾面临的另一个关键时刻进行了对比:那就是经历储蓄和贷款危机以及“黑色星期一”美股大规模崩盘的1987年。

该机构的高级董事总经理朱利安·伊曼纽尔(Julian

Emanuel)周一接受媒体采访时表示:“在美联储主席鲍威尔暗示美联储有可能在22日加息50个基点24小时后,你会看到类似的这种金融压力在系统中形成,这足以说明如今的金融环境处于极度不确性之中。”

伊曼纽尔引用了Evercore于周一发布的一份最新报告,强调了与上周五硅谷银行火速倒闭这一黑天鹅事件后两年期美国国债收益率暴跌和1987年期间股债市场的惊人对比。

他指出,美国2年期国债收益率的三天期跌幅非常惊人,从5.08%的峰值一度跌至最近3.99%的历史性谷底,创下自上世纪80年代以来最大的三日期跌幅。

他周一在致该机构客户的信中写道:“这次下跌是有记录以来速度最快的一次,只有1987年那一时期能与之相匹敌。时任美联储主席格林斯潘推出了著名的‘美联储看跌期权’,确定提供几乎‘无限’的流动性支撑,并在1987年“黑色星期一”美国股灾,以及金融市场大崩盘之后迅速降息75个基点。”

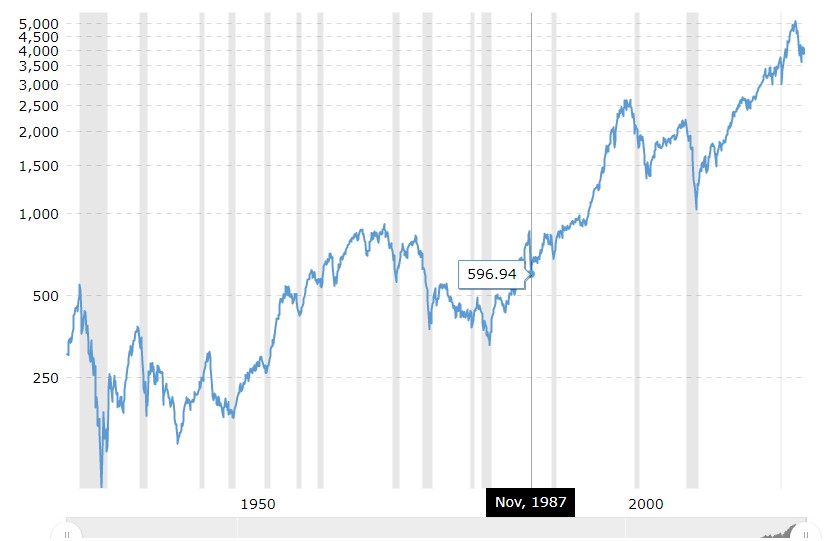

在1987年,市场经历一系列黑天鹅事件后,标普500指数一度暴跌约36%,但在美联储的时任主席格林斯潘的领导之下,美联储于当年年末开启降息周期——从此以后市场将此举命名为“美联储看跌期权”。从1987年10月美国股市大崩盘,格林斯潘领导美联储通过降低利率救市开始,标志着“美联储看跌期权”问世。此后的1988年标普500指数收涨超12%,1989年更是最终收涨超27%。

伊曼纽尔认为,前方还有更多的问题潜伏着,特别是如果美联储继续坚持提高利率的话。他接受采访时表示:“假如说,我们所看到的仅仅是货币紧缩效应的第一声警告,那么我们将经历又一轮的经济衰退。”

随着美联储官员进入3月22日利率决议前的缄默期——即美联储官员们将不被允许在公开场合发表讲话,市场无法揣测美联储官员们近期对于硅谷银行事件的态度,但从此前鲍威尔在国会山的“鹰派”证词以及美联储票委的强硬言论来看,美联储抗击通胀的鹰派态度十分坚定。

伊曼纽尔预测美国将出现较温和的经济衰退,预计美股市场将再次测试去年10月的阶段性低点。他表示:“最终的结果是,我们确实希望看到足够的市场低迷,同时这也让股票价格变得更加有吸引力。”“但我们离那里还有一段距离要走。”

“至于我们真正需要重要认识的下一件事,那就是:总体而言,信贷交易市场将做出什么样的反应。” 伊曼纽尔强调。

伊曼纽尔坚持Evercore于去年12月设定的标普500指数今年年底目标点位4,150点。该指数的周一收盘点位较Evercore这一预期低大约8%。