三次港交所闯关,傍上“万科”这尊大佛的中亿基业,赴港上市之路却尤为坎坷。

智通财经APP了解到,中亿基业近日向港交所主板递交上市申请,这是该公司第三次递表了,曾于2021年5月及2022年4月两次递表,均无果告终,不过国泰君安国际作为其独家保荐人,一直未变。

据了解,中亿基业是一家物业开发商,拥有28年的发展史,深耕于银川和西宁两大市场,在两地行业地位较高。根据中指院的资料,按合约销售额计,该公司自2014年至2021年连续八年在银川及西宁的所有物业开发商中排名第一,2022年在银川的所有物业开发商中排名第一。

不过近几年来房地产行业受到政策影响,行业经营及投融资环境较差,而该公司此次递表能否获得港交所绿灯仍是未知数。

市场集中度高,盈利能力下行

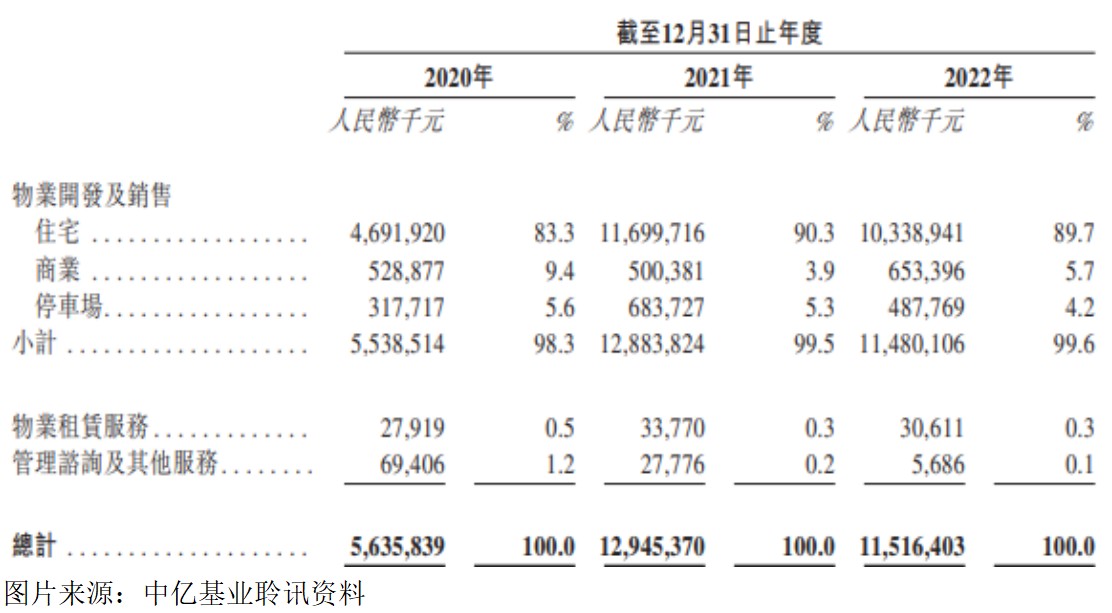

智通财经APP了解到,中亿基业主要开发及销售优质的中高端住宅物业,同时也进军商业物业的开发,包括购物中心及零售店,按分录业务分为物业开发及销售、物业租赁服务和管理咨询及其他服务,物业开发及销售为核心业务,往年收入贡献基本超过99%,其中住宅物业贡献约90%。

从整体业绩看,2022年该公司收入规模115.16亿元,同比下滑11%,但2021年大幅增长达129.7%,收入波动较大。此外,盈利能力持续下降,2022年毛利率为24.54%,相比于2020年下降7.29个百分点,而股东净利率5.76%,下降8.42个百分点。值得注意的是,该公司净利率和股东净利率差异较大,主要为非控股权益利润占比较高,2022年达到49%,削去了5.53%的利润率。

具体而言,中亿基业业绩取决于物业开发及销售分部,但该分部包括住宅、商业及停车场,住宅分部为核心业务,2021及2022年收入分别增长149.3%及-11.4%,收入份额分别为90.3%及89.7%。该公司虽然积极拓展商业分部,但进展缓慢,2022年收入份额仅为5.7%,停车场份额为4.2%。

该公司开发各种住宅物业,按物业类型主要分为三个层次:一是首次置业的住宅物业,提供产品包括乐享系及理想系;二是改善型置业者的住宅物业,提供产品包括优享系及公园系;三是高端客户的住宅物业,提供产品包括尊享系及锦绣系。其客户群体主要为个人买家、企业实体及政府实体,客户集中度较低,前五大贡献仅为1.3%。

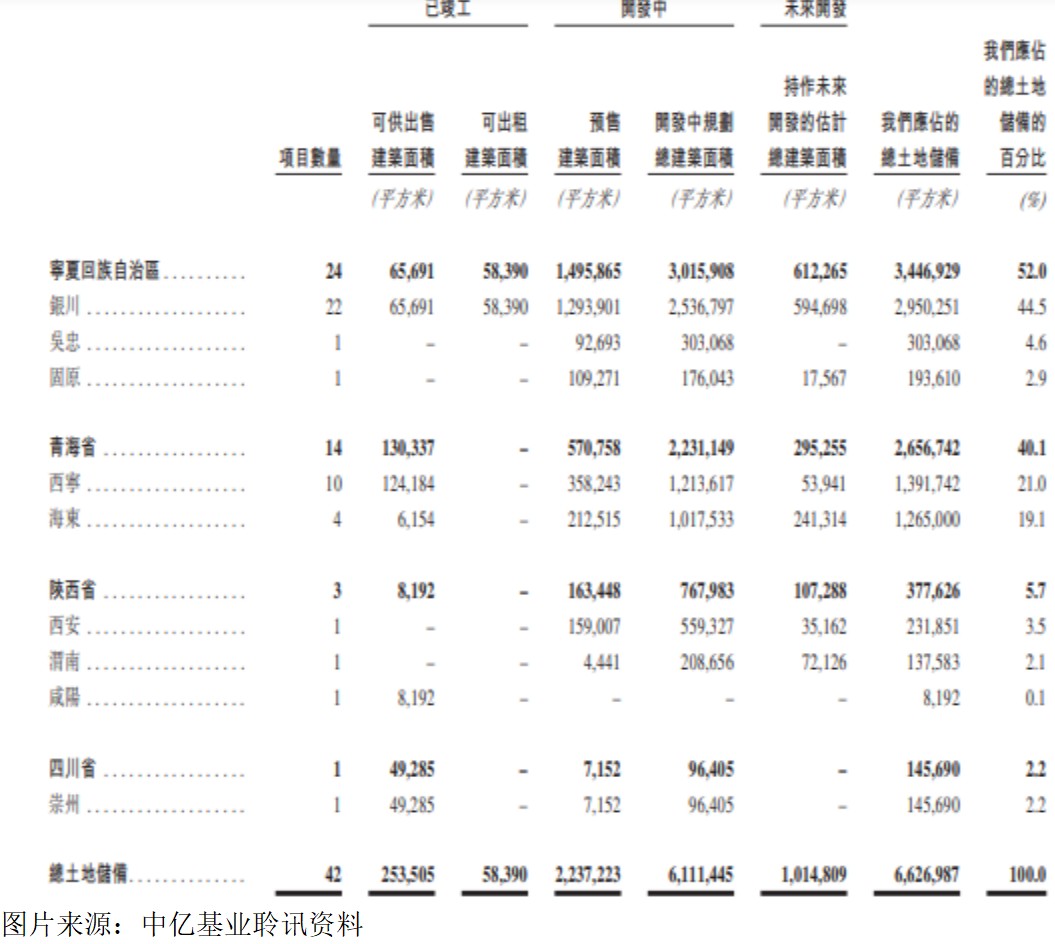

截止2022年,该公司拥有合共42个物业开发项目,7个是首次置业者的项目,25个是改善型置业者的项目以及10个针对高端客户的项目。虽然客户集中度低,但市场集中度却很高,主要集中在宁夏银川和青海西宁两个地方,合共有32个项目,占比76.2%,收入占比业务超过90%。

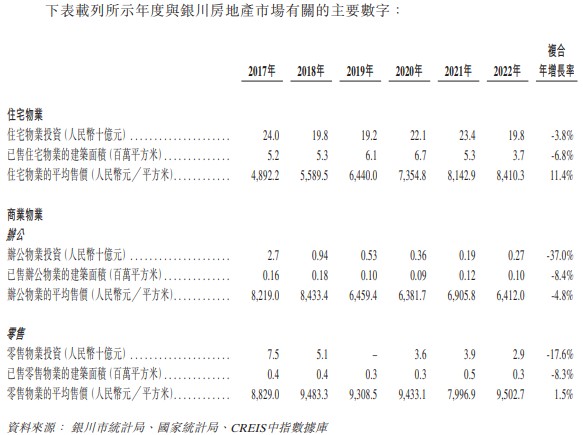

该公司核心业务收入波动大其实是项目交付周期导致,如2021年新增交付了8个项目,主要还是银川和西宁两个地方的波动,尤其是西宁,建筑面积增长较快。从单价而言,2022年银川平均售价是7057元,同比有所下滑,但西宁是9369元,基本保持增长趋势,西宁的收入份额已超过了银川。

此外,2022年中亿基业总土储662.7万平方米,其中可供出售、预售及开发中物业,就宁夏及青海两个地方占比均超过90%。市场集中度过高,可能存在市场竞争及饱和的风险,且全国房地产需求低迷下,销量下行,价格风险更高,价格下降预期吞噬毛利率水平,持续削弱其盈利能力。

从财报看到,各大业务毛利率均有不同程度下降,2022年物业开发及销售毛利率24.4%,其中住宅24.1%,商业22%,分别较2020年下降6.9个、4.3个及24.5个百分点。其他业务贡献较低,毛利率变动对盈利影响不大,期间费用率(销售、管理及财务)其实是下降趋势,下降3.74个百分点至4.88%。

值得注意的是,中房万科实业为该公司和万科共同成立的经营实体(公司持有40%,万科40%及深圳花银20%),2022年拥有位于银川及西宁的9个开发项目,总建筑面积209.45万平方米,占比达31.6%。因为花银把表决权交给该公司故可以并表,不过净利润仍要派发出去60%份额,股东分到净利润较少。

行业预期不明朗,市场给估值不会很高

中亿基业处于房地产行业,前景具有较大不确定,这也是其在资本市场到处碰壁的核心原因。从行业来看,2022年开工的总建筑面积为12亿平方米,同比下降39.4%,已出售商品房的总建筑面积为14亿平方米,同比下降24.3%,商品房销售额13.33万亿元,同比下降26.7%,其中住宅下降28.3%。

纵使形势不容乐观,中亿基业依然看好未来三到五年保持稳定并有增长潜力。实际上去年底以来,各大融资场所都在为房地产开绿灯,包括货币市场、债券市场及股权市场,也因此港A股房地产板块走了一波反弹。不过香港市场作为拥有全球投资者的国际市场,对国内行业风险会更加重视。

从地区市场来看,2022年各大城市均出现不同程度下滑,该公司核心市场表现较强劲,其中银川住宅物业投资下滑15.4%,低于全国行业水平。不过该公司在银川及西宁两地扎根时间较长,市场份额已排名第一,在增量预期不明朗下,两地依赖可能会拖累业绩的持续成长,但外部城市渗透率低,竞争力也较弱,开拓并不容易。

该公司在招股资料中披露,物业开发商之间的项目合作及合作开发有所增加,已经成为一种行业常态,此类合作模式要求拥有少数股权的物业开发商拥有强大的管理系统、财务状况及品牌知名度。中房万科实业是该公司和万科的首次合作项目,未来该公司或将成功经验复制到和其他房地产企业的合作。

实际上,中亿基业并不缺钱,截止2023年1月,拥有30.16亿元的现金等价物,而计息的银行借款仅为7.5亿元,流动比率1.17倍,流动负债中有65.9%是合约负债,这部分非负债项目,后期逐步结转为收入,整体财务状况还是比较健康的。该公司坚持赴港上市,或股东构成有关,基本为个人股东,上市后身价上涨具有较高的诱惑力。

综合看来,中亿基业基本面一般,业绩波动主要在于项目交付周期,客户较为分散,但市场比较集中,成长可能会受限,且价格风险下毛利率可能持续下行。不过公司开拓的合作模式,目前占比公司收入比重超过50%,后期可能以此作为快速扩张的模版。该模式下非控股权益虽影响利润分配,但提升了股东收益率。

该公司上市的最大障碍为所处房地产行业,前景不明朗,虽然国内资本市场频繁出台融资便利化政策,但经营层面更多以严管为主,降负债控风险仍是行业的发展方向。市场资金对该行业并不友好,板块短期反弹不足以支撑持股信心,该公司即便取得港交所绿灯,估值也不会很高,上市期待较低。