数字货运平台满帮(YMM.US)的2022年业绩财报,超出了市场的预期。

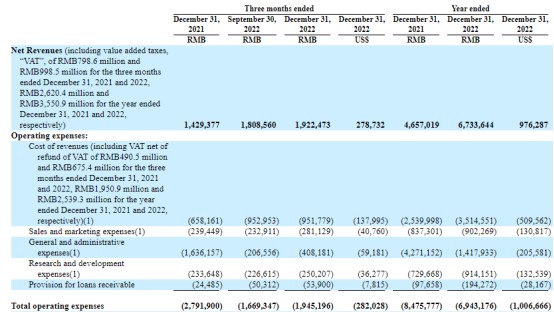

智通财经APP查阅其财报显示,满帮2022年全年总收入为67.3亿元,同比增长44.6%;全年经调整后净利润(Non-GAAP)约14亿元,同比大增209.8%,成为美股中概股中为数不多营收和净利润增速均超过40%的企业。

其他财报数据同样亮眼。2022年全年,满帮毛利率提升至47.81%,较之2021年提升2个多百分点;平均发货货主月活达167万,同比增长12.6%;两大业务板块货运匹配及增值服务,同比均实现超过40%的增长。

从这份财报来看,有许多的好消息,也有瑕疵之处,譬如平台成交GTV和履约单数基本与2021年持平——虽然这与当年的疫情管控相关。但市场对于满帮——这家数字化货运NO.1企业的期待是,能否在2023年飞得更高。

从宏观数据来看,3月初刚刚发布的2月PMI数据升至52.6%,各分类指数均高于前值,国家稳经济政策措施效应进一步显现,叠加疫情影响消退等有利因素,企业复工复产、复商复市加快,我国经济景气水平继续回升,物流是直接受益行业之一。

但从外部形势来看,美国通胀高企、出口尚不容乐观,由此或会通过生产传导到国内的货车运输行业。所以无论悲观还是乐观,通过手术刀方式剖析满帮2022年的财报——因为从最困难的2022年走了过来,可以对其2023年的走向窥斑知豹。

第一个认识 净利润高于营收增长

2022年全年,满帮209.8%的Non-GAAP净利润增速,远高于44.6%的营收增速。

而这个增速也远高于2021年的增速,彼时该数据为60.2%。作为对应,满帮2019-2021

年Non-GAAP净利润分别为-0.9、2.8、4.5亿元。

细分到归母净利润而言,2022年满帮该数据为4.12亿元,2021年净亏损为36.55亿元。

数据显示,满帮净利润率从2021Q3的-14.37%提升至2022Q4的10.

2%;NON-GAAP利润率从2021Q3的-0.39%,提升到22Q4的23.2%,规模效应十分显著。

从净利率推导至毛利率,满帮在过往三年里毛利率一直维持在40%以上的水准,且持续改善中。举例而言,2021Q3满帮毛利率为32.18%,但到2022Q4则提升至50.49%,直接上拔18个百分点。不断提升的毛利率,使得满帮全年毛利率同时提升,从2021年全年的45.46%提升至2022年全年的47.81%。

深究起来,利润的贡献,主要源于两大业务的增长、成本的管控。

财报显示,满帮两大业务板块货运匹配及增值服务同比均实现两位数增长。其中,货运匹配服务录得营收56.6亿元,同比增长43.3%,增值服务录得营收10.8亿元,同比增长51.7%,推动总收入和净利润增长强劲。

满帮连续三年实现赢利,证明了其商业模式的有效性。而互联网平台模式一旦实现赢利,则有可能向滚雪球一样持续向前,譬如亚马逊(AMZN.US)、脸书(FB.US)等在实现赢利之后,都成长为业界仰望的巨擎。

第二个认识 现金流充沛,负债率进一步降低

满帮2022年另一令人深刻的点,是其丰沛的现金流。

数据显示,截至2022年12月31日,公司共有现金及现金等价物、限制性现金和短期投资263亿元,较之2021年同期增加了3亿元。

263亿元什么概念?截止3月10日,满帮的市值为82.24美元(571亿人民币),而在手现金占公司市值的近一半。

现金的增加,伴随的是资产负债率的降低。

2022年满帮的资产负债率为7.87%,较2021年下降0.6个百分点,甚至较2019年下降6.3个百分点。在过去三年中,满帮的负债一直在8%左右徘徊,处于极其健康的财务区间。

手握大量现金,满帮并不吝于投入到研发中。2022年其研发费用为9.142亿元,较之2021年增加将2亿元。

数字科技实力是平台竞争力的核心,坚持数字货运底层逻辑建设,投入更多研发资源优化产品能力,用数字化的优势提升算法匹配精度和效率,即为用户创造更多价值,也帮助满帮保持在市场中的竞争优势。

第三个认识 抽佣和增值业务成为新增长极

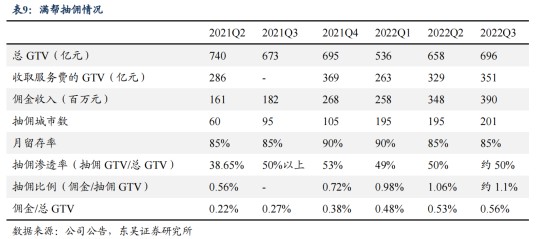

满帮2022年的细分营收构成中,有两个块收入增长最为迅猛:交易佣金营收、增值业务营收。

数据显示,满帮2022年交易佣金营收为14.4亿元,同比增长107.4%;增值业务营收为10.8亿元,同比增长51.7%。

从商业模式来看,满帮属于轻资产的撮合型交易平台,主要解决车货匹配的问题,但不参与交易,其收入主要来源于货运匹配服务以及增值业务。其中货运匹配服务包含无车承运业务(货运经纪业务)、面向托运人收费的信息发布服务以及交易抽佣。

自 2020 年 8 月,满帮开始对运单抽佣,至 2022Q3,交易佣金推广至201个城市,抽佣比例约达

1.1%,处于市场较低水平。当前满帮抽佣节奏较为稳健,抽佣渗透率和抽佣比例均处稳步提升态势。

在此前的投资人电话会议上,满帮管理层透露,2022Q4抽佣业务已经覆盖50%的GTV,与此形成的抽佣收入为4.478亿。

随着交易佣金模式的持续推广及抽佣率的稳步提升,交易佣金收入及占比的提升也将摊薄费用率,增厚毛利率。

在增值业务方面,满帮主要提供一系列增值服务,完善货运场景全链路的服务闭环。托运人可以在满帮平台上访问运输管理系统、信贷服务和保险服务;司机可以在满帮平台上管理交通罚单记录,访问信用解决方案、享受保险服务、ETC服务和加油服务等。

增值业务生态的完善,可以吸引更优质的用户体验和增加粘性,又促成更多的GTV以及更多的业务增长,推动公司规模效应提升。

第四个认识 双端用户规模持续增长 付费会员增加

在2022年全年,满帮的双端用户规模也得到了持续增长。

全年用户数据方面,财报显示,2022年平均发货货主月活达167万,同比增长12.6%;四季度平台货主月活增至188万,同比增长19.7%。过去12个月的履约活跃司机数达到350多万,平台的用户继续保持了高粘性的特点。

350多万的活跃司机人数,占据全国同期全国重卡中卡司机人数的25%。而数据同时显示,2022年,满帮注册司机超1000万。根据

CIC,在满帮注册的卡车司机数量是第二至第五大数字货运平台总和的两倍多。

满帮集团管理层在业绩电话会中透露,公司的货主结构呈现不断优化的趋势,其中688付费会员和非会员用户数量持续增加,履约订单数也不断提升。

第五个认识 新的估值逻辑

根据 CIC,2021 年整车市场规模达 4 万亿元,数字化货运平台渗透率仅约

10%,对效率提升的需求将催化数字货运平台渗透率提升,东吴证券预计数字化货运平台市场规模将于 2024 年达 5230 亿元。

从业务前景来看,中国数字化货运的渗透率整体较低,仍有极大提升空间。东吴证券预计数字化货运平台市场规模将于2024年达5230亿元,这对于满帮等数字化货运平台来说也是巨大的发展机遇。

2021年,数字货运市场份额为4017亿元,其中满帮以GTV2623亿元占据65.3%的市场份额,是市场上绝对的领先者。

根据满帮给出的业绩指引,其预计2023年第一季度净收入总额将在15.6亿元至16.4亿元之间,同比增长率约为16.9%至23.0%。

不过,满帮过往给出的业绩指引多较为保守,实际的业绩增速均会超出。如2022Q3满帮给出的Q4业绩增速指引为25.2-31.5%,而实际增速为34.5%。

券商方面则给出更为乐观的预计。在业绩公布之后,中金公司上调 2023 年非通用准则净利润5%至 21.57

亿元;花旗则将满帮2023年的盈利预测定格在21.03亿元。

两大大券商均将满帮2023年的将利润放至超这21亿的水平,即增速为超50%。而倘是满帮达到这一增速,则其PE/PB进一步下移,估值更具吸引力。

作为数字化公路细分行业的龙头企业,满帮护城河显著。与已上市的快狗打车、UBER、罗宾逊物流相比,从行业空间发展潜力、PE/PEG来看,仍比较低估。

满帮透露,2023年获客将是重点工作之一。平台将加大资源投入,在获客上做更多的探索,以全方位地触达目标用户群体。同时在促进首次履约的同时致力于提升非付费会员向付费会员的转化。

在市值管理方面,在年度成绩单超预期的同时,满帮集团也同时公布了一项股票回购计划,公司将在未来12个月内通过自有现金回购不超过5亿美元的美股存托凭证。

虽然中概股近期再度动荡。不过,一些敏锐的投资机构已提前布局,四季度一些头部投资机构陆续对满帮进行了不同程度的增持,如长线基金BlackRock,Norges等,景林资产则一直是满帮的铁杆支持者。