正值全球银行业动荡之际,大约2.7万亿美元的期权将于周五到期,被称为“三巫日”的这一重要月度事件有可能给市场带来剧烈波动。期权到期将迫使华尔街交易员将现有头寸展期或建立新头寸,这一过程通常包括投资组合调整,从而导致交易量激增和价格突然波动。

尽管这一重磅事件有其好处,比如增加流动性,但这可能不足以安抚当下情绪脆弱的投资者。野村证券股票衍生品部门董事总经理Alex

Kosoglyadov表示:“我们将看到一些人对每一个新闻标题都极度敏感。任何1%的波动都可能很快变成2%。”

在银行业的混乱引发了对美联储政策和经济前景的重新评估后,华尔街正坐立不安。经济衰退的前景迫使债券交易员降低了对美联储加息的预期。在股市,投资者迅速从金融类股转向投资资产负债表强劲的公司,比如科技公司。

与2022年下半年标普500指数的任何下跌未能引发芝加哥期权交易所(Cboe)波动率指数(VIX)的任何重大反应不同,过去两周,标普500指数下跌2%,而波动率指数跃升逾4个百分点,达到去年10月以来的最高水平。

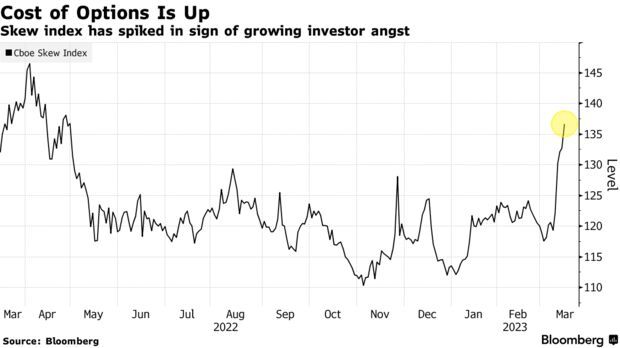

衡量标普500指数期权相对成本的偏斜指数(Cboe Skew

Index)在过去九个交易日中的其中八个攀升,这是投资者焦虑的明显迹象。相比之下,在去年11月的一轮股票抛售后,该指数跌至13年来低点。

Citadel Securities高级股票衍生品销售人员Layla

Royer表示:“具有讽刺意味的是,标普500指数并未大幅下挫,但尾部风险的定价却高得多。与我们去年看到的情况相比,这是一次有趣的转变。”

投行Susquehanna衍生品策略联席主管Chris

Murphy编制的数据显示,这一次约有1.02亿份期权合约将到期,与一年前大致持平。随着投资者们对经济、货币周期、银行体系等各种因素的担忧加剧,看跌倾向已经形成,看跌未平仓合约上升近5%,看涨未平仓合约下降6%。

Bloomberg Intelligence首席全球衍生品策略师Tanvir

Sandhu指出,与标普500指数挂钩的期权占周五到期期权的60%以上。他指出,大多数未平仓头寸集中在4000点附近,主要在±200点之间上下波动。他还表示,这一季度的期权到期可能有助于放松市场,标普500指数有可能得以在更宽区间内交易。