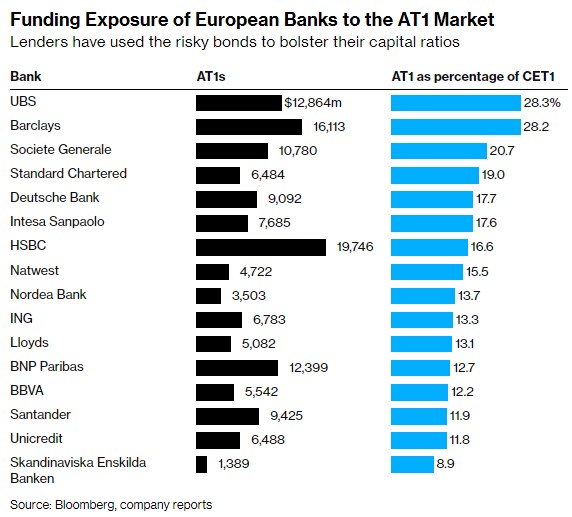

与欧洲其他主要银行相比,瑞银(UBS.US)的资本更依赖于在瑞士信贷(CS.US)收购中损失殆尽的高风险债券。

数据显示,额外的一级债券(AT11)相当于瑞银最高质量监管资本的28%左右。这一比例仅略高于巴克莱,而欧洲16家最大银行的平均风险敞口约为16%。

这些票据一直是银行充实财务资源的一种关键方式,因为它们通常比股票等普通股权更便宜。它们是欧洲监管机构在金融危机后设立的,目的是在银行开始破产时,不用动用纳税人的钱,就能让债权人承担损失。

以Chris

Hallam为首的高盛分析师在一份报告中写道,“从资本的角度来看,如果AT1融资成本随着时间的推移大幅上升,我们认为可能会出现银行寻求用CET1资本取代AT1资本的情况。”

瑞信历史性地减记了160亿瑞士法郎(172亿美元)的高风险债券,这在市场上引起了轩然大波,债券持有人认为股东首先遭受损失。欧盟和英国监管机构周一重申,在其管辖范围内,股票应先于债券出现亏损。

从历史上看,AT1债券一直是银行增加资本金的一种成本较低的方式,但过去几天发生的事情已经彻底改变了这种情况。

数据显示,欧洲主要银行的股本成本目前平均为13.4%。这低于AT1债券的平均收益率,后者在瑞信崩盘后跃升至15.3%。根据编制的多种货币指数,2月初,AT1债券的收益率为7.8%。

高级信贷分析师Jeroen Julius表示,在欧洲,除了瑞信和瑞银,没有其他主要银行有允许对这类债券进行全面减记的拨备。这一特点允许股票投资者在债券持有人被消灭时保持一定价值。

包括Jon

Peace在内的瑞士信贷银行分析师在一份报告中写道,“一种可能的发展是,发行此类债券的成本将上升,以反映违约风险的增加。”“在一定程度上,这可能会降低欧洲银行的盈利能力。”