3月28日,中信金属(601061.SH)开启申购,发行价格为6.58元/股,申购上限为15万股,市盈率20.21倍,属于上交所,中信证券、中航证券为其联席保荐人。

中信金属主要从事金属及矿产品的贸易业务,系国内领先的金属及矿产品贸易商,经营的贸易品种主要包括铁矿石、钢材等黑色金属产品,以及铌、铜、铝等有色金属产品。公司在中国积极推广铌微合金化技术及其应用,是我国铌产品行业的市场领导者。目前公司铌产品销售业务涉及钢铁、铸造、纳米晶、电池等领域,与国内各大钢厂等用户建立了长期稳定的合作关系。除中信金属外,其余的铌铁市场份额则主要由洛阳钼业、加拿大铌铁等分享。

据了解,铌产品主要应用于钢铁生产,需求主要来自于中国、日本、韩国、欧洲以及美国等钢铁大国,与供应存在明显空间差异。随着铌产品的应用逐步推广,铌产品的国际贸易量稳步提升,逐渐形成了以巴西为主要出口国,亚洲、欧洲和美洲国家为主要进口国的贸易格局。全球铌产品主要产自CBMM、洛阳钼业、Magris Resources三家企业,其中CBMM是全球最大的铌产品生产商,是铌相关应用技术的开发先驱和行业领导者,2020年该公司的铌供应量约占世界铌总供应量的75%,是行业中的头部企业,对铌价格走势具有较强的影响力,且根据市场需求变化管理着自身铌产品扩产计划的进度,因此铌价格在历史上一直保持较为稳定的水平。

公司是全球最大的铌产品供应商CBMM在中国的独家分销商,双方已合作超过30年,并通过与国内大型钢铁企业组成的投资联合体,收购了CBMM的15%股权。此外,公司通过参股Las Bambas 15%的股权和加拿大上市公司艾芬豪26.01%的股权1,获取全球世界级铜矿的offtake,拓宽资源渠道,在有色金属贸易行业建立了一定的竞争优势。

公司在铌产品市场竞争中具有明显优势,由于铌资源分布高度集中于巴西,目前中国铌铁的对外依存度已超过95%。公司作为全球最大的铌产品供应商CBMM在中国的独家分销商,在国内铌产品市场约占80%的市场份额。同时,公司投资的矿山资产市场稀缺性特征显著,在全球范围内极具竞争力,具有广泛的市场影响力。已经投产的Las Bambas铜矿和KK项目第一阶段(第二阶段已开始建设)均为世界级铜矿,开采成本较低。

公司的铁矿石年贸易量超5,000万吨,常年位居国内贸易商前列。在资源获取方面与力拓、必和必拓、英美资源、淡水河谷等世界知名矿山企业建立了长期稳定的合作关系。在销售渠道建设方面,公司基本实现了对国内各大主要港口的覆盖,建立了以宝武集团、河钢集团、山钢集团为代表的大中型钢铁企业客户群,形成了坚实的客户基础。

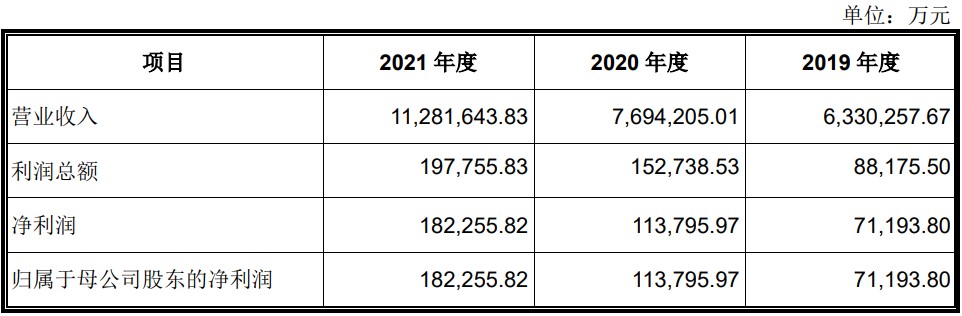

财务方面,于2019年度、2020年度及2021年度,中信金属实现营业收入分别约为633.03亿元、769.42亿元及1128.16亿元人民币;净利润分别约为7.12亿元、11.38亿元及18.23亿元人民币。

但由于中国加入WTO以来,我国对外贸易量呈现高速增长态势,一方面,由于信息化的迅速发展和区域垄断性逐步打破,贸易领域的同行业企业不断进入,可能导致国内、国际贸易市场竞争加剧。另一方面,在市场出现供不应求的情况下,上游矿山企业将拥有较大的产品定价权,同时部分上游矿山企业也将直接参与到贸易市场的竞争中。因此,如果公司不能持续保持渠道和规模的竞争优势,则可能面临行业竞争加剧导致的市场份额下降、综合毛利率降低、竞争优势减弱等风险。

此外,公司主营业务服务的下游行业主要为大型铜冶炼厂、大型钢厂等铜精矿、铁矿石需求行业。下游冶炼厂、钢厂等会根据上述资源的供需结构调整、价格波动以及生产能耗政策变动等因素调整采购需求,进而影响公司经营业绩。因此,下游行业需求波动将对公司的经营产生负面影响,导致公司在行业下行周期可能出现经营业绩比上年下降超过50%的风险。