作为银保监会批准的、中国最早获得保险网销资格的保险服务平台,慧择(HUIZ.US)持续深化A、B、C全数字化渠道战略 ,已进入收获期。

智通财经APP了解到,3月27日,慧择发布2022年Q4及全年未经审计的财报,2022年全年,平台促成总保费49.1亿元(人民币,下同),与去年的高基数基本持平。经调整净利润1414万元,单季度达成盈利指引。此外,展望2023年,慧择对全年盈利充满信心。

实际上,慧择2006年成立至今已有近17年的经营历史,从线上保险平台、到数字化保险平台再到智能保险平台,平台不断迭代和进化,收入规模从2017年的2.63亿元增长至2021年的22.45亿元,复合增速达70.93%。2022年该公司全新开辟和深化A、B及C端业务线,向高质量发展转型以来,成长及盈利均衡发展。

规模化盈利成为市场最大的预期,近五个月触底反弹翻倍,慧择的估值拐点或已来,不妨深挖该公司的长期投资价值。

仍处成长通道,成本费用优化

通览慧择2022年财报,业绩韧性,进入盈利新周期。以季度看,Q1主要受互联网人身保险新规影响,收入有一定的下滑,但Q2-Q4恢复并持续保持双位数的增长,整体表现强劲,而盈利方面,Q4得益于在长期险市场的稳扎稳打和坚守高质量用户画像,扭转了持续亏损的局面。以年度看,该公司仍处于高速成长的通道。

慧择的主要收入包括人寿及健康险和财产及意外险,人寿及健康险作为长期险一直都在公司中占据核心地位,2022年Q4长期险占总保费高达96.2%,且连续13个季度占比超90%,驱动公司保费及收入季度高增长。在盈利能力上,通过降本增效,该公司各项成本费用优化明显,全年营业费用同比减少30.1%,而Q4营业费用在Q3基础上再缩减16%。

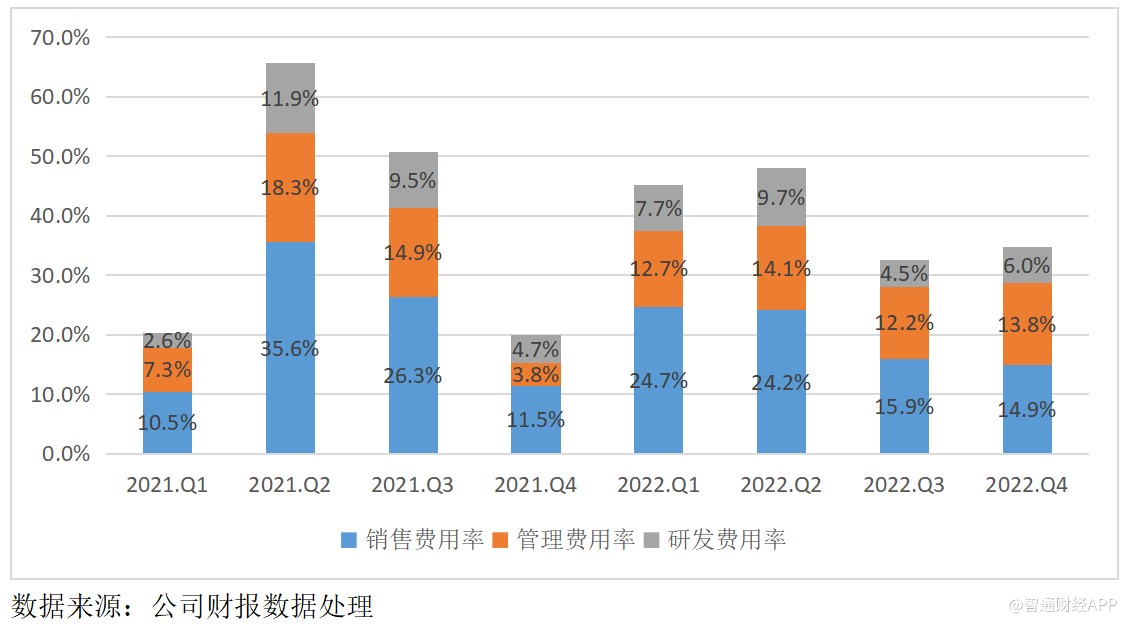

此外,运营费用包括销售费用及管理费用率也优化显著,按季度保持下降趋势,2022年分别为4180万元、3860万元,相比于2021年分别下降62.8%、31.1%。销售费用率较高,主要为公司采用ABC全渠道战略 ,其中C端成本最高,但规模及品牌建立起来后,这部分费用率逐步下降,两项费用率仍有进一步优化空间。

值得注意的是,慧择研发费用率保持上升趋势,主要为该公司重视数字化投入,以数据与科技驱动赋能业务,并于2020及2021年连续两年入选中国保险科技100强企业。预计其研发投入仍会保持上升趋势,打造更宽的技术壁垒,而在其他费用优化下,对盈利能力影响较小。该公司收入已具备一定的规模,而平台也已建立起庞大且粘性较高的用户群体,成长及盈利目标侧重切换,或进入盈利新周期。

聚焦“长期险”,投保客户持续扩张

业绩预期仍要回归到业务及运营上,慧择作为智能保险平台连接保险公司和投保人,主要促进保险产品销售获取佣金。在保险公司合作上,该公司覆盖平安及人寿等头部保险公司,并持续扩张合作伙伴,产品主要包括人寿及健康保险和财产及意外保险险种,而投保人覆盖个人、家庭及企业。

截止2022年,该公司合作的保险公司106家,相比于2020年(75家)增加了31家,复合增速达18.9%。而平台投保人840万个,持续创下新高。2022年慧择为超过78万个家庭、200多万张保单提供了专业保险服务。庞大的保险客户群,吸引诸多保险机构进场,再通过优质的产品吸引更多的潜在客户,驱动该公司良性发展。

慧择虽主要从保险机构获得佣金费,但核心在于需求端的服务,凭借平台技术及用户规模优势获得更高的话语权及选择权。该公司为保险客户提供高质量的服务,包括产品推荐、咨询服务、智能承保、理赔申请及结算方面的协助,同时通过定制差异化服务,持续提升客户留存率及保险续签率。

从险种结构看,该公司2017年开始聚焦长期险,并以此作为平台主流险种,2020年长期险占保费就超过了90%,2022年达到96.2%。长期险产品还是比较受用户欢迎的,从数据上看,截至12月底,长期险第13个月平均继续率为90%以上,第25个月平均继续率为96%,而长险投保客户中,平均年龄为33.8岁,二线及以上城市占比65.3%。

对于慧择而言,选择长期险作为主流险种,主要在于:一是长期险收入可持续且佣金率较高,一般缴费期间内定期支付保费,通常是在 3-30年间每年缴费,保险公司按照一定百分比每年支付佣金费,2022年以首年保费计,长期险件均为3625元,储蓄险件均约4.6万元;二是保持客户粘性,客户维护周期长,易于建立起口碑,吸引更多的裙带客户,客户续保率持续提升也说明了对平台的高度认可。

当然,该公司做的最好的莫过于理赔的处理,这解决了客户后顾之忧。据了解,慧择小马理赔服务包括理赔方案定制、理赔办理指导、理赔争议协调等的全程协助服务,为客户搭建了一个与保司平等对话,保障自身合法理赔权益的协助理赔平台,2022年该平台共协助理赔结案件数达7万件,定制产品协助客户结案9464件,协助理赔结案金额合计达6.2亿元,及维护消费者合法权益2007.7万元。

全面的理赔服务提升了客户对平台的信任度,这也为慧择的定制化保险产品提供更多的机遇,该公司定制化产品已从寿险和健康险扩大到“全险种”布局,覆盖重疾、医疗、储蓄、意外四大类险种。

从案例看,比较成功的比如该公司达尔文系列重大疾病保险从1号到7号,产品不断迭代;在今年3月24日,其与平安健康保险签署战略合作协议,联合发布首款定制新品长相安长期医疗保险,不断扩宽定制化险种。目前其已成功向市场推出了“达尔文”、“小淘气”、“守卫者”、“医享无忧”、“小医仙”等众多爆款定制化产品,2022年定制化险种保费占比同比提升4.6个百分点,高达64.8%。

护城河稳固,布局长期价值

慧择平台以及定制化的保险产品为何卖得好,为何能够触及并精准营销到有需求的客户?这得益于该公司的A、B、C数字化全渠道战略。

智通财经APP了解到,该公司的深入布局拓客渠道,通过慧择网、齐欣云服、携保网及聚米网四大自有平台进行获客、转化及销售,覆盖2A、2B及2C三类销售模式。2A模式主要为代理人模式,保险代理人通过旗下聚米网展业,Q4期内,A端业务线促成首年保费达8255万元,环比增长26.7%,2022全年A端首年保费贡献突破2亿元。

2B模式为间接销售,该公司起到科技输出作用。通过旗下慧择数科向保险公司合作伙伴输出数字化产品和技术能力。凭借在保险科技创新服务上专业化、精细化、特色化及新颖化的优秀表现,2022年科技输出业务贡献的收入达到人民币1500万元。

2C模式是用户管理模式,通过多种自营渠道,包括旗下四大网(慧择网、齐欣云服、携保网及聚米网)、手机APP、微信小程序等进行潜在用户触达与转化。该模式下凭借品牌效应及平台影响力,强化存量客户经营,并通过一系列线上互动及增值服务,每季度成功转化目标投保用户逾万人。

慧择已构建起行业护城河,一方面在产品端聚焦长期险及定制化险种,通过持续丰富险种、定制化迭代及完善的理赔系统,形成产品及服务的行业差异化优势,挖深护城河;另一方面在渠道端采取A、B、C全渠道战略,将差异化优势不断精准输出到潜在客户,客户粘性及数量持续攀升,挖宽护城河。强大竞争壁垒,使得该公司保持持续成长能力,获得更大的市场份额。

综合看来,慧择2022年业绩韧性,持续聚焦长期险及定制化险种,全渠道战略下用户规模不断扩大,同时Q4实现单季度经调整净利润扭亏为盈,按季度及年度成本费用优化明显,或步入盈利新周期。该公司有望实现规模化盈利,近期估值出现拐点,价投资金或已布局获取长期价值。