尽管瑞士政府完全减记瑞信(CS.US)额外一级资本(AT1)债券的意外行动尘埃落定,但这个为银行提供减震器的债券市场要想重获投资者信任还需要很长一段时间。

当地时间3月19日,在瑞士政府的“撮合下”,瑞银(UBS.US)和瑞信达成合并协议,瑞银以总对价30亿瑞士法郎(美元32.37亿元)收购瑞信股东股份,而172亿美元瑞信AT1债券将变得“一文不值”。在一般情况下,AT1债权人的受偿顺序应优先于普通股股东。

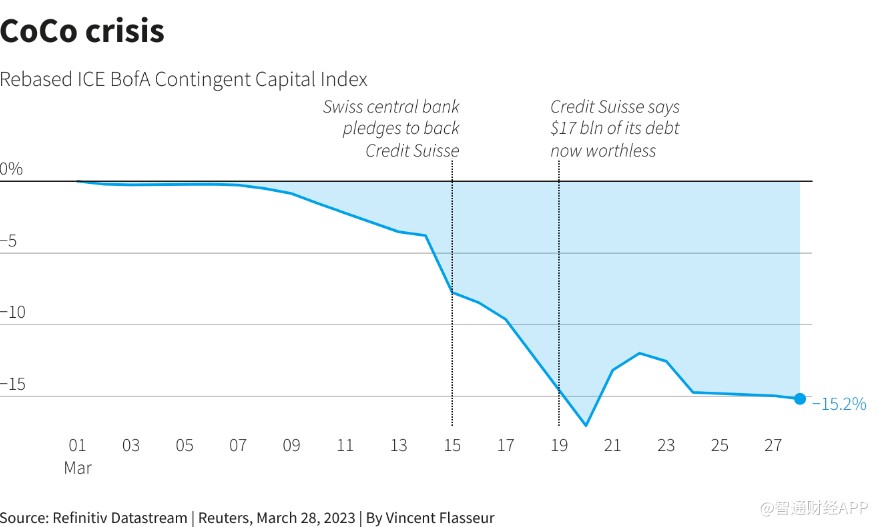

这一举动在全球市场引发轩然大波,规模达2750亿美元的AT1债券市场受到冲击。

据悉,AT1债券也被称为或有可转换债券(CoCos),是在2008年金融危机之后推出的,目的是在银行资本水平低于某一阈值时起到减震器的作用。它们可以转换为股权或被完全减记,被认为是一种高风险的银行债务。

尽管AT1债券价格已经企稳,但许多人认为,随着银行发行此类债券的成本变得高昂,AT1债券市场可能会萎缩,并给银行带来更多痛苦。

冲击尚未结束

资产管理公司Alcentra董事总经理Eric

Larsson表示,市场将出现分化。他补充称,资本充足的银行将能够发行AT1,但需要向投资者支付更高报酬,而规模较小的银行“可能暂时被拒之门外”。

如果小银行无法进入AT1市场,它们可能会在其他资本工具上面临更高的融资成本,这可能会降低它们的放贷规模,进而增加各国的衰退风险,尤其是在欧洲,因为那里的银行主导着AT1市场。

对银行无法发售AT1债券的担忧拖累了股价,欧洲银行类股3月份下跌13%,创两年来最大单月跌幅。

TwentyFour Asset Management合伙人Mark

Holman表示:“AT1债券市场正在受损,尽管如此,你不会看到任何新的债券发行。”他指出,目前的收益率对银行来说太高了,不适合发行。

数据显示,欧洲AT1债券的平均收益率已从2月份的略高于7%跃升至14.5%左右。

Stewarts律师事务所证券诉讼主管Keith Thomas表示,如果再有债券持有人先于股东出局,将“让人们对这一资产类别产生质疑”。

Thomas表示,与其他金融律师一样,他一直在处理瑞信AT1债券持有人关于是否就瑞士的裁决提起诉讼的询问。

欧洲监管机构表示,如果一家银行倒闭,他们将继续先让股东承担损失,这有助于安抚恐慌的投资者。中国香港和新加坡也表示,它们将遵守传统的索赔顺序。

荷兰国际集团分析师表示,即使有欧洲监管机构的保证,银行“近期”是否能够发行新的AT1仍“存疑”。

“规则有点被撕毁了,”Russell Investments固定收益部门主管Gerard Fitzpatrick表示,"很多人会感到恐惧,并将撤出"

AT1债券。

迎来“抄底”良机?

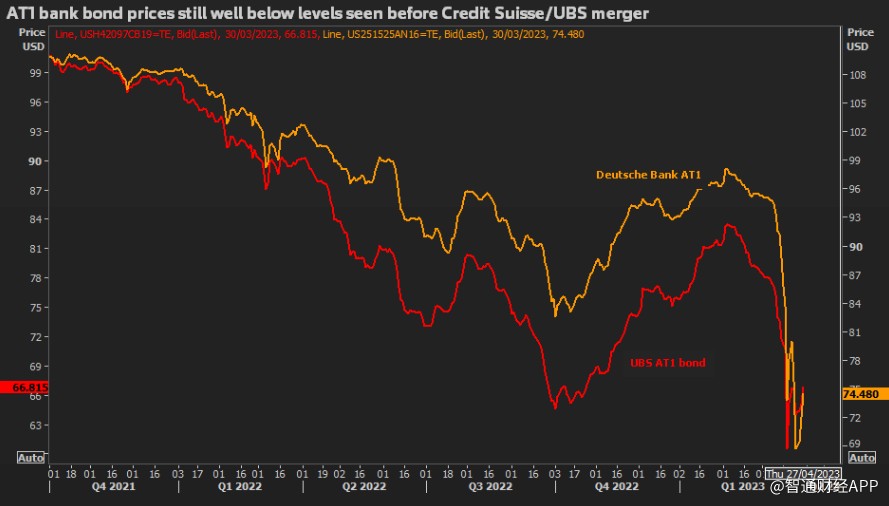

目前,AT1债券的价格已经回升,但仍远低于瑞士当局做出上述决定之前的水平。

追踪银行AT1债券的WisdomTree交易所交易基金在过去两周下跌了11%。在瑞信接受救助之前,瑞信AT1债券在该基金中所占比例不到3%。

Tradeweb数据显示,德意志银行AT1债券目前交易价格为面值的74%,脱离上周约67%的低点,但仍低于瑞信AT1债券减记前的水平。瑞银AT1债券的情况与此类似,交易价格约为面值的64%。

一些投资者在AT1债券价格大幅下跌后看到了机会。

DWS全球首席投资官Bjoern Jesch表示,与股票相比,这些债券从未如此便宜过。

伦敦私人银行Arbuthnot Latham投资研究主管Peter Doherty表示,该集团上周在客户的投资组合中增加了更多的欧洲AT1敞口。

Doherty表示,瑞信恐慌让其他的银行AT1债券拥有非常高的收益率。他补充称,他认为不太可能有更多的欧洲大银行倒闭,因为银行业资本仍然充足。